Echo Investment to deweloper działający w głównych sektorach rynku nieruchomości: mieszkaniowym, mieszkań na wynajem, handlowo-usługowym i biurowym. W 2021 roku Grupa dokonała akwizycji 66% akcji Archicom, powiększając skalę działalności w obszarze mieszkaniowym.

Zapraszamy do zapoznania się z raportem analitycznym na temat Grupy Kapitałowej Echo Investment. W niniejszym opracowaniu m.in. podsumowujemy wyniki Emitenta za 2021 rok oraz I kw. 2022 rok.

Zobacz także:

Echo Investment – postępująca transformacja w dewelopera mieszkaniowego

Spis treści:

- Informacje o ofercie

- Profil działalności i model biznesowy

- Otoczenie rynkowe

- Analiza wyników i sytuacji finansowej

- Strategia i plany rozwoju

- Wybrane czynniki ryzyka

- Podsumowanie raportu

Grupa Echo Investment jest jednym z największych deweloperów w Polsce pod względem liczby i powierzchni realizowanych projektów. W II kw. 2021 roku Spółka przejęła Grupę Archicom, zwiększając potencjał w obszarze budownictwa mieszkaniowego i plasując się na drugim miejscu pod względem liczby sprzedanych lokali w 2021 roku z wynikiem na poziomie 4.452. W obszarze nieruchomości komercyjnych Emitent oczekuje sprzedaży nawet 7 gotowych biurowców w 2022 roku – w styczniu sprzedał spółce Solida Capital pierwszy etap kompleksu biurowego West 4 Business Hub we Wrocławiu. Transakcja była warta 40 mln euro. Obecnie Emitent prowadzi zaawansowane negocjacje sprzedaży kolejnych budynków oraz przygotowuje się do nowych projektów.

Echo Investment, poprzez spółkę Resi4Rent, we współpracy z renomowanym partnerem finansowym – funduszem PIMCO, stworzyła pierwszą w Polsce prywatną instytucjonalną platformę mieszkań na wynajem Resi4Rent. W ramach współpracy, Emitent jest odpowiedzialny przede wszystkim za planowanie, projektowanie i realizację inwestycji deweloperskich, a platforma mieszkań na wynajem jest samodzielnie zarządzana przez Resi4Rent.

1. Informacje o ofercie

Pod koniec 2021 roku KNF zatwierdził program emisji obligacji Echo Investment o łącznej wartości nominalnej do 300 mln zł. W styczniowej i marcowej ofercie obligacji, w której Emitent pozyskał po 50 mln zł w każdej, stopa redukcji w zapisach wyniosła odpowiednio 79 i 27%. W maju zakończyła się trzecia tegoroczna emisja. Tym razem Spółka pozyskała 40 mln zł, a stopa redukcji wyniosła 34%. W poniedziałek 27 czerwca Grupa Echo Investment rozpoczęła zapisy na kolejną transzę . Emitent chce pozyskać do 40 mln zł. Zapisy trwają do 7 lipca 2022 roku. Funkcję Agenta oferującego i globalnego koordynatora pełnić będzie Powszechna Kasa Oszczędności Bank Polski S.A.

Jedynym prawnie wiążącym dokumentem ofertowym zawierającym informacje o ofercie obligacji Echo Investment S.A. jest prospekt wraz z ostatecznymi warunkami poszczególnych serii. Wszystkie materiały są dostępne na stronie internetowej Emitenta https://www.echo.com.pl/s,262,publiczna-emisja-obligacji-2021.html

2. Profil działalności i model biznesowy

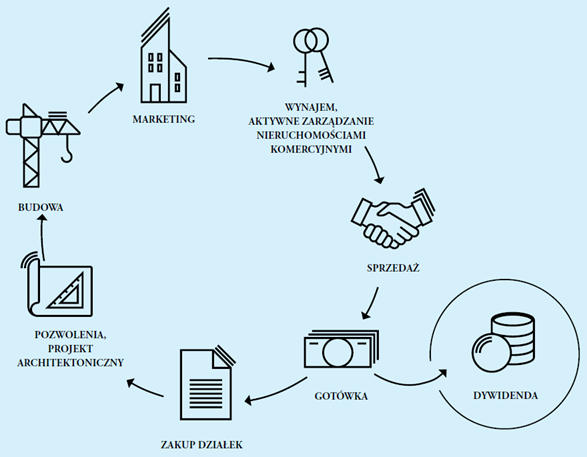

Podstawową działalnością Grupy Echo investment jest działalność deweloperska w głównych sektorach nieruchomości: biurowym, handlowym i mieszkaniowym (włączając nowy sektor mieszkań na wynajem). Emitent wyróżnia następujące segmenty operacyjne:

- budowa i sprzedaż lokali mieszkalnych;

- budowa, wynajem, aktywne zarządzanie w celu podniesienia wartości i sprzedaż nieruchomości komercyjnych – biurowców i centrów handlowych;

- świadczenie usług wynajmu elastycznej powierzchni biurowej poprzez spółkę CitySpace;

- świadczenie usług dla innych podmiotów, m.in. dla Resi4Rent czy Student Depot (generalny wykonawca, inwestor zastępczy, wynajem, konsulting i inne).

Grupa zaczęła również rozwijać wielofunkcyjne projekty miastotwórcze („destination”), tj. projekty łączące różne funkcje związane zarówno z pracą, mieszkaniem, wypoczynkiem, jak i spędzaniem wolnego czasu – jak na przykład Browary Warszawskie. Aktualnie celem strategicznym Grupy jest m.in. zwiększenie udziału projektów miastotwórczych w projektach realizowanych przez Grupę do 70%.

Emitent koncentruje swoją działalność w siedmiu aglomeracjach Polski: w Warszawie, Krakowie, Poznaniu, Trójmieście, Wrocławiu i Katowicach.

Po przejęciu Archicom w II kw. 2021 roku, Grupa Echo Investment uplasowała się na drugim miejscu wśród deweloperów pod względem liczby sprzedanych lokali w 2021 roku z wynikiem na poziomie 4.452. Posiadany bank ziemi daje Emitentowi operacyjną możliwość plasowania około 2,5-3 tys. lokali rocznie w ciągu najbliższych lat.

| Sprzedaż deweloperów w 2021 roku |

|

| Źródło: Emitent, PAP. |

Grupa Echo Investment ma w portfelu dwa obiekty handlowe: Galerię Libero w Katowicach oraz Galerię Młociny w Warszawie, w której posiada 30% udziałów (JV z udziałem EPP w wysokości 70%). Spółka posiada udziały w projekcie wielofunkcyjnym przy ulicy Towarowej 22 w Warszawie, o docelowej powierzchni użytkowej co najmniej 200 tys. mkw. Partnerem Echo Investment przy tej inwestycji było EPP, ale w czerwcu 2022 r. zawarta została transakcja z AFI Europe, które zastąpiło w projekcie EPP. Wspólnicy ustalili także, że Echo Investment przejmie 100% udziałów w części mieszkaniowej projektu Towarowa 22, a część komercyjna pozostanie wspólnym przedsięwzięciem. W rezultacie transakcji, udział Echo Investment w całym projekcie (pod względem potencjału PUM i GLA) wzrósł do 50%.

Na koniec I kw. 2022 roku Emitent posiadał 7 projektów biurowych w eksploatacji o całkowitej łącznej powierzchni użytkowej (GLA) około 148,3 tys. mkw. W budowie były trzy projekty o GLA 40,8 tys. mkw., a w przygotowaniu było 8 projektów o GLA 191,4 tys. mkw. W związku ze zmianą strategii, od 2016 roku po wybudowaniu i wynajęciu biurowca jest on możliwie szybko sprzedawany.

W strukturze Grupy Echo Investment znajduje się także CitySpace, polski operator elastycznych biur serwisowanych. Dysponuje blisko 3 tys. stanowisk pracy na 21 tys. mkw. powierzchni elastycznej w pięciu miastach Polski.

Grupa Echo Investment jest organizatorem całego procesu inwestycyjnego projektu nieruchomościowego, od zakupu

nieruchomości, przez uzyskiwanie decyzji administracyjnych, organizację finansowania, nadzór nad budową, wynajem, sprzedaż, aż do oddania obiektu do użytku, a następnie aktywne zarządzanie obiektami w celu podniesienia ich wartości, podjęcie decyzji o sprzedaży oraz sprzedaż obiektu w optymalnym momencie z punktu widzenia możliwej do uzyskania stopy zwrotu, zarządzania kapitałem, oczekiwań i trendów rynkowych.

| Echo Investment – model biznesowy |

|

| Źródło: Emitent |

3. Otoczenie rynkowe

Produkt Krajowy Brutto, stopy procentowe, inflacja

W czerwcowej projekcji analitycy OECD prognozowali wzrost PKB w Polsce na poziomie 4,4% w 2022 roku i 1,8% w 2023 roku. Wskazali, że oczekują szczególnie zauważalnego spowolnienia konsumpcji, a w pewnym zakresie także tempa inwestycji. Zaprognozowali szczyt inflacji pod koniec 2022 roku i utrzymanie jej relatywnie wysokiego poziomu w 2023 roku. W kwietniu analitycy Banku Światowego przedstawili projekcję wzrostu PKB o 3,9% w 2022 roku i 3,6% w 2023 roku. Z kolei Komisja Europejska w maju wskazała na tempo wzrostu na poziomie 3,7% w 2022 roku i 3% w 2023 roku.

W czerwcu 2022 roku Rada Polityki Pieniężnej podwyższyła główną stopę procentową do 6%, W maju 2020 roku została ona obniżona do 0,1%. Obecny cykl podwyżek rozpoczął się w październiku 2021 roku. W dziewięć miesięcy stopa procentowa zwiększyła się o 5,9 p.p. i jest najwyższa od czerwca 2008 roku. Niektórzy ekonomiści zwracają uwagę na możliwość wzrostu stopy procentowej nawet na dwucyfrowe poziomy. Za wyższą stopą procentową w czerwcu podążyło oprocentowanie lokat bankowych, które sięga 5-6%.

W maju inflacja w Polsce sięgnęła 13,9%. Najmocniej rosły ceny związane z kategorią transport – 25,8%, oraz użytkowanie mieszkania lub domu i nośniki energii – 22% (głównie opał, gaz, nośniki energii).

| Główna stopa procentowa NBP | Inflacja konsumencka w Polsce |

|

|

| Źródło: opracowanie własne, NBP, GUS. | |

Rynek mieszkaniowy

Jak podaje Główny Urząd Statystyczny, w maju liczba mieszkań oddanych do użytkowania wyniosła 17.581, co oznacza wzrost o 11,5% rdr. Narastająco od początku roku było to 91.187 (+3,8% rdr.). W przypadku deweloperów liczby te kształtują się następująco: 10.719 (+23,5% rdr.) i 51.734 (+2,3% rdr.). Liczba mieszkań, na których budowę wydano pozwolenia lub dokonano zgłoszeń z projektem budowlanym wyniosła w maju 30.181 (+1,4% rdr.), a narastająco 135.993 (-3,9% rdr.). Dla deweloperów było to odpowiednio 20.882 (+18,4% rdr.) i 91.552 (+0,4% rdr.). Z kolei liczba mieszkań, których budowę rozpoczęto wyniosła w maju 22.226 (-23% rdr.), a narastająco 95.686 (-19,5% rdr.). Dla deweloperów liczby te kształtowały się następująco: 13.133 (-25,3% rdr.) i 55.903 (-23,2% rdr.).

W raporcie podsumowującym I kw. 2022 roku analitycy JLL wskazali, że negatywne czynniki związane z sytuacją w Ukrainie oraz szybko rosnąca inflacja znacząco wpłynęły na decyzje i nastroje kupujących nieruchomości. Liczba mieszkań sprzedanych w pierwszym kwartale br. na rynku pierwotnym w Warszawie, Krakowie, Wrocławiu, Trójmieście, Poznaniu i Łodzi wyniosła łącznie 10,4 tys., co oznacza spadek o 46% rdr. i 31% kw/kw. Choć podaż nowych mieszkań przewyższała liczbę transakcji (wzrost poziomu oferty do 40,3 tys. mieszkań wobec 37,3 tys. kwartał wcześniej), to ceny dalej rosły.

Zgodnie z danymi JLL, pomimo widocznego spadku liczby zawieranych umów, ceny mieszkań w pierwszych trzech miesiącach tego roku nadal rosły – najbardziej w Trójmieście (o ponad 7%), Łodzi (ok. 6%) i Poznaniu (ok. 5,5%). Najniższy kwartalny wzrost odnotowany został we Wrocławiu (nieco ponad 1%). W ostatnich czterech kwartałach odnotowano wzrost cen ofertowych mieszkań we wszystkich największych rynkach regionalnych w Polsce. Najmniej ceny urosły we Wrocławiu (12%), najwięcej w Łodzi (ponad 22%).

Obecny popyt na rynku mieszkaniowym kształtuje się pod wpływem wielu szybko zmieniających się czynników, m.in. wzrostu stóp procentowych, zjawisk na rynku najmu, informacji o zmianach kosztów produkcji czy szybko rosnącej inflacji, co istotnie wpływa na trudność w stawianiu prognoz. Analitycy JLL wskazują, że oczekują dalszego spadku popytu, m.in. na skutek szybko rosnących stóp procentowych i nowelizacją rekomendacji S, która wprowadza konieczność doliczania do oprocentowania pięciu punktów procentowych przy wyliczaniu maksymalnej kwoty kredytu hipotecznego, co zmniejsza zdolność kredytową. Nie mają jednak większych wątpliwości, że koszty będą wzrastać, m.in. z tytułu wyższych cen materiałów budowlanych, kosztów finansowania, zakłóceń w łańcuchach dostaw, czy brakiem pracowników.

| Mieszkania sprzedane i wprowadzone do sprzedaży oraz wielkość oferty (tys. sztuk) | Średnie ceny mieszkań wprowadzonych do sprzedaży (PLN/1 mkw. z VAT, w standardzie deweloperskim) |

|

|

| Źródło: JLL. | |

Rynek biurowy

Jak wyliczyli analitycy CBRE całkowity wolumen inwestycyjny na rynku nieruchomości komercyjnych wyniósł 1,66 mld euro w I kw. 2022 roku, a większość kapitału napłynęła z Ameryki Północnej. Pomimo zwiększonej niepewności na skutek rosyjskiej inwazji na Ukrainę sumaryczny wolumen inwestycyjny był o 35% wyższy rdr. i dwukrotnie większy niż w I kw. 2019 roku. Jeśli chodzi o sektor biurowy, to wartość transakcji przekroczyła 650 mln euro.

Analitycy Colliers wskazali, że na koniec I kw. 2022 r. po raz pierwszy całkowita podaż nowoczesnej powierzchni biurowej na 8 głównych rynkach regionalnych przekroczyła poziom tej oferowanej w stolicy. Na koniec I kwartału 2022 r. całkowita podaż na dziewięciu głównych rynkach biurowych w Polsce osiągnęła poziom blisko 12,5 mln mkw., czyli prawie 5% więcej niż na koniec 2021 roku. Pozytywnym sygnałem z rynku jest ponad dwukrotny wzrost aktywności najemców w porównaniu do I kw. 2021 r. Rośnie również popyt na usługi związane z adaptowaniem środowiska pracy (tzw. workplace) pozwalające zdiagnozować potrzeby pracowników w nowej rzeczywistości.

Warto odnotować, że w Warszawie zmniejszył się odsetek pustostanów – wyniósł on 12,2%, o 0,5 p.p. mniej kw/kw, choć wciąż o 0,8 p.p. więcej rdr. Na pozostałych głównych rynkach wskaźnik ten uległ jednak zwiększeniu do 15,5% - o 1,4 p.p. więcej kw/kw i 2,9 p.p. więcej rdr. Rok dla stołecznego rynku nieruchomości biurowych rozpoczął się bardzo optymistycznie – aktywność najemców osiągnęła najwyższy kwartalny poziom w historii dla pierwszych kwartałów, a wskaźnik pustostanów zaczął spadać. Natomiast sytuacja na wielu regionalnych rynkach wydaje się mocno niepewna.

Rynek nieruchomości handlowych

Dane Polskiej Rady Centrów Handlowych wskazują, że w kwietniu 2022 roku odwiedzalność centrów handlowych mierzona liczbą klientów na 1 mkw. powierzchni była wyższa o 2,5% niż w kwietniu 2019 roku, czyli przed pandemią koronawirusa. Z kolei obroty w marcu były wyższe o 1,1% niż w marcu 2019 roku. Najlepsze wyniki odnotowały kategorie żywność, wyposażenie domu z RTV i AGD oraz gastronomia. Najlepsze wyniki osiągnęły największe centra handlowe (powyżej 60 tys. mkw. GLA) – wzrost obrotów o 5,9% wobec marca 2019 roku, a średniej wielkości centra (20-40 tys. mkw. GLA) odnotowały spadki o 5,5%.

Analitycy CBRE wskazali, ze całkowita nowoczesna powierzchnia handlowa na koniec marca 2022 roku wyniosła 15,5 mln mkw. Deweloperzy dostarczyli 30,6 tys. mkw. nowej powierzchni (-67% rdr.). Wartość transakcji wyniosła 728 mln euro, tj. cztery razy więcej niż w I kw. 2021 roku.

4. Analiza wyników i sytuacji finansowej

Wyniki finansowe

Poniżej w tabeli prezentujemy wybrane dane finansowe Grupy Echo Investment za okres 2019-2021 oraz I kw. 2022 roku wraz z analogicznym okresem roku poprzedniego.

|

Wybrane dane finansowe (tys. zł) |

2019 |

2020 |

2021 |

1Q21 |

1Q22 |

|

Przychody ze sprzedaży |

880 133 |

1 212 854 |

1 532 665 |

155 370 |

283 636 |

|

Wynik brutto ze sprzedaży |

203 003 |

243 831 |

400 078 |

66 450 |

97 135 |

|

Wynik z nieruchomości inwestycyjnych |

398 412 |

228 985 |

80 448 |

42 608 |

60 318 |

|

Wynik na okazjonalnym nabyciu |

- |

- |

48 581 |

- |

- |

|

Wynik operacyjny |

450 153 |

338 167 |

313 546 |

72 952 |

108 027 |

|

Udział w wyniku jedn. ujmowanych metodą praw własności |

-12 629 |

-9 567 |

23 362 |

6 999 |

4 882 |

|

Wynik brutto |

398 188 |

176 612 |

261 892 |

37 259 |

72 929 |

|

Wynik netto |

299 524 |

122 089 |

205 431 |

24 520 |

61 307 |

|

Wynik netto pod. dom. |

299 532 |

122 093 |

188 922 |

24 521 |

51 442 |

Źródło: opracowanie własne na podstawie raportów Emitenta.

Wyniki roczne

W 2021 roku Grupa Echo Investment osiągnęła 1,53 mld zł przychodów w 2021 roku, co oznacza poprawę o 26,4% rdr. Zysk brutto na sprzedaży wyniósł 400,1 mln zł i był o 64,1% wyższy rdr. W efekcie procentowa marża sięgnęła 26,1% i była wyższa od rezultatów osiągniętych zarówno w 2021, jak i 2020 roku – odpowiednio 20,1% i 23,1%. Przypominamy, że od II kw. 2021 roku Emitent konsoliduje wyniki przejętego Archicomu, co ma istotny wpływ na porównywalność danych.

Poniżej prezentujemy przychody i wynik brutto ze sprzedaży wypracowane przez poszczególne segmenty operacyjne Emitenta, tj. mieszkania, Resi4Rent oraz nieruchomości komercyjne. Pokazujemy także procentowy udział poszczególnych segmentów w łącznych wynikach Grupy na wykresach. Przypominamy, że Emitent posiada mniejszościowe udziały w Resi4Rent (30%) i wykazuje udział w wyniku tej spółki „w jednej linijce” (ujmowanie metodą praw własności). Jednocześnie Emitent świadczy usługi na rzecz R4R w postaci budowania/sprzedaży nieruchomości – tego typu transakcje są wykazywane jak „normalna sprzedaż”.

|

Mieszkania |

2019 |

2020 |

2021 |

1Q22 |

|

Przychody |

555 521 |

728 694 |

1 255 437 |

212 509 |

|

Wynik brutto na sprzedaży |

153 793 |

164 529 |

282 981 |

67 644 |

|

Marża |

27,7% |

22,6% |

22,5% |

31,8% |

|

R4R |

|

|

|

|

|

Przychody |

97 894 |

286 998 |

22 260 |

3 148 |

|

Wynik brutto ze sprzedaży |

6 726 |

13 950 |

4 604 |

2 337 |

|

Marża |

6,9% |

4,9% |

20,7% |

74,2% |

|

Nieruchomości komercyjne |

|

|

|

|

|

Przychody |

226 718 |

197 162 |

254 968 |

67 979 |

|

Wynik brutto na sprzedaży |

42 484 |

65 352 |

112 494 |

27 154 |

|

Marża |

18,7% |

33,1% |

44,1% |

39,9% |

Źródło: opracowanie własne na podstawie raportów Emitenta.

| Udział segmentów – przychody | Udział segmentów – wynik brutto na sprzedaży |

|

|

| Źródło: opracowanie własne na podstawie raportów Emitenta. | |

W 2021 roku najmocniej wzrosły wyniki segmentu mieszkaniowego – przychody wyniosły 1,26 mld zł (+72,3% rdr.), a zysk brutto na sprzedaży 283 mln zł (+72% rdr.). Udział segmentu w łącznych wynikach zwiększył się do 81,9% na poziomie przychodów i 70,7% na poziomie zysku brutto na sprzedaży. Z jednej strony jest to efekt przejęcia Archicomu w ubiegłym roku, a z drugiej o wiele słabszych wyników segmentu Resi4Rent (w 2020 roku wysokie przychody i zyski segmentu wynikały ze sprzedaży do tej spółki budynków z mieszkaniami na wynajem). Warto zaznaczyć, że główne zyski Echo Investment z segmentu Resi4Rent mają pochodzić nie z bieżącej działalności – czyli świadczenia usług deweloperskich na rzecz tej spółki – a ze sprzedaży udziałów w całej platformie, co jest od pewnego czasu zapowiadane. Jednocześnie Emitent wskazał, że na marżę segmentu negatywny wpływ miała operacja Alokacji Ceny Nabycia (ang. Purchase Price Allocation, PPA), co miało związek z dokonaną akwizycją Archicomu. Emitent wskazał, że marża brutto na sprzedaży segmentu wyniosłaby 28% bez tego efektu wobec wykazanej 22,5% w 2021 roku.

W 2021 roku Grupa sprzedała 2.955 mieszkań wobec 1.570 przed rokiem. Liczba przekazań (mieszkań uwzględnionych w wyniku finansowym) wyniosła natomiast 2.992 (z tego 1.128 przez Archicom) wobec 1.505 rok wcześniej. Na koniec IV kw. 2021 roku liczba sprzedanych mieszkań, ale jeszcze nieprzekazanych wyniosła 2.379 (w tym 1.556 dla Echo Investment i 823 dla Archicom).

W Resi4Rent liczba mieszkań na wynajem wyniosła 2.301 na koniec 2021 roku. Emitent pochwalił się, że wszystkie lokale są wynajęte. W budowie było 1.807 lokali, a na 2022 rok planowane było rozpoczęcie budowania kolejnych 4.054 mieszkań na wynajem.

W segmencie nieruchomości komercyjnych Emitent kolejny rok z rzędu poprawił rezultaty. Przychody wyniosły 255 mln zł (+29,3% rdr.), a zysk brutto na sprzedaży 112,5 mln zł (+72,1% rdr.). Emitent sprzedał trzy nieruchomości, a także zwrócił uwagę na silny popyt w obszarze najmu powierzchni biurowych (ponad 100 tys. m.kw. z oczekiwaniem na powrót do poziomów sprzed pandemii w 2022 roku) i bardzo dobre rezultaty operacyjne projektu Browary Warszawskie.

Istotnym elementem wyników finansowych Grupy jest pozycja „Wynik z nieruchomości inwestycyjnych”, w zdecydowanej większości wynikający z aktualizacji wartości nieruchomości. W ostatnich latach wykazywał on tendencję spadkową, wynosząc 80,4 mln zł w 2021 roku wobec 229 mln zł rok wcześniej. W minionym roku istotną pozycją, pozytywnie wpływającą na wyniki Emitenta był dodatni wynik wykazany na nabyciu udziałów w Archicom na poziomie 48,6 mln zł.

Wykazywany zysk operacyjny Grupy Echo Investment spadał w ostatnich latach. Pomimo wzrostu przychodów i zysku brutto na sprzedaży, a także pozytywnym wpływie z tytułu nabycia akcji Archicomu, spadek wyniku z nieruchomości inwestycyjnych przeważył. Emitent wykazał 313,5 mln zł zysku operacyjnego w 2021 roku wobec 338,2 mln zł rok wcześniej, co oznacza spadek o 7,3% rdr.

Emitent wykazał natomiast poprawę na poziomie zysku brutto, który wyniósł 261,9 mln zł w 2021 roku wobec 176,6 mln zł przed rokiem (+48,3% rdr.). Głównie wynikało to z poprawy wyniku z tytułu różnic kursowych – były one pozytywne w 2021 roku na poziomie 8,7 mln zł, podczas gdy rok wcześniej obniżyły wyniki o 83,9 mln zł. Pozytywnie kontrybuował także wynik na instrumentach pochodnych (+18,1 mln zł wobec -21,2 mln zł) i udział w wyniku jednostek stowarzyszonych (+23,4 mln zł – głównie dodatnie przeszacowania w Resi4Rent, wobec -9,6 mln zł). Koszty finansowe (głównie odsetki od kredytów i obligacji) zwiększyły się do 123,9 mln zł wobec 61,9 mln zł w 2020 roku.

Ostatecznie Emitent zakończył rok z zyskiem netto na poziomie 205,4 mln zł (+68,4% rdr.), z czego 188,9 mln zł przypadało akcjonariuszom podmiotu dominującego (+54,7% rdr.).

Wpływ na wyniki Emitenta ma m.in. kurs walutowy złotego do euro. Emitent podał, że na koniec 2021 roku wzrost kursu EUR/PLN o 10 groszy to wzrost wyniku Emitenta o około 19,5 mln zł. Jeśli chodzi o wrażliwość na zmiany stóp procentowych, to szacunki wskazują na około 22,3 mln zł na poziomie zysku brutto przy zmianie stóp o 1 p.p.

Wyniki kwartalne

W I kw. 2022 roku Grupa Echo Investment osiągnęła 283,6 mln zł przychodów, co oznacza poprawę o 82,6% rdr. Zysk brutto na sprzedaży wyniósł 97,1 mln zł (+46,2% rdr.), jednak procentowa marża spadła do 34,2% wobec 42,8% rok wcześniej. Do spadku procentowej marży w istotnym stopniu wpłynął wynik transakcji na sprzedaży działek w Poznaniu – w I kw. 2022 roku Emitent zrealizował 79 mln zł przychodu i 13 mln zł zysku brutto na sprzedaży, podczas gdy w I kw. 2021 roku było to około 43 mln zł przychodów i 35 mln zł zysku brutto na sprzedaży. Zwracamy także uwagę, że jest to ostatni kwartał, w którym baza wynikowa nie uwzględnia wyników przejętego Archicomu w II kw. 2021 roku.

Procentowy udział poszczególnych segmentów w wynikach zaprezentowaliśmy na wykresach w omówieniu wyników rocznych. Największy wpływ na wyniki miał segment mieszkaniowy, w którym przychody wyniosły 212,5 mln zł, a zysk brutto na sprzedaży sięgnął 67,6 mln zł przy procentowej marży na poziomie 31,8%. W I kw. 2022 roku Emitent przekazał 400 mieszkań, z czego 282 przekazania dotyczyły Archicomu, a 119 Echo Investment, wobec 154 przekazań w I kw. 2021 roku. Z kolei sprzedaż w I kw. 2022 roku wyniosła 704 lokale, co oznacza spadek o 12% rdr. Emitent dodał, że marża na sprzedanych lokalach wyniosła 31% dla Echo Investment i 38% dla Archicomu. Liczba sprzedanych, ale jeszcze nie przekazanych mieszkań wyniosła 2.653 (1.778 dla Echo Investment i 875 dla Archicom), a ich wartość sięgnęła około 1,39 mld zł.

W segmencie Resi4Rent Emitent wykazał 3,1 mln zł przychodów i 2,3 mln zł zysku brutto ze sprzedaży, co przełożyło się na marże na poziomie 74,2%. Wszystkie lokale w ofercie są wynajęte przy wyższych czynszach niż oczekiwano (wzrost nawet o 30% rdr.). Emitent wskazał na wysoki popyt jako jeden z powodów wyższego cennika. W obszarze nieruchomości komercyjnych Grupa osiągnęła 68 mln zł przychodów przy zysku brutto na sprzedaży na poziomie 27,2 mln zł, co przełożyło się na marżę na poziomie 39,9%.

W I kw. 2022 roku wynik z nieruchomości inwestycyjnych wyniósł 60,3 mln zł i był wyższy niż wykazane 42,6 mln zł przed rokiem. Bilans pozostałej działalności operacyjnej był porównywalny rok do roku i nie wpłynął istotnie na porównywalność wyników Emitenta. Zysk operacyjny w I kw. 2022 roku sięgnął 108 mln zł (+48,1% rdr.).

Koszty finansowe zwiększyły się do 39,5 mln zł wobec 29,7 mln zł rok wcześniej, a jednocześnie przychody finansowe wyniosły 12,6 mln zł wobec 2,8 mln zł. W efekcie zysk brutto wyniósł 72,9 mln zł, zysk netto 61,3 mln zł, a zysk netto przypadający akcjonariuszom podmiotu dominującego 51,4 mln zł.

Bilans

Największą pozycją w aktywach Emitenta są zapasy (to głównie budowane mieszkania i tereny pod mieszkania), które na koniec marca 2022 roku wyniosły 1,63 mld zł. Na koniec 2021 roku było to 1,65 mld zł, a na koniec I kw. 2021 roku 1,04 mld zł. Duża różnica pomiędzy danymi sprzed roku to efekt przejęcia Archicomu w II kw. 2021 roku. Stan środków pieniężnych wyniósł 729,8 mln zł wobec 588,7 mln zł na koniec 2021 roku i 688 mln zł w analogicznym okresie rok wcześniej. Łącznie aktywa obrotowe wyniosły 2,69 mld zł na koniec marca 2022 roku i stanowiły około 39% sumy bilansowej.

W aktywach trwałych największe pozycje to nieruchomości inwestycyjne – 713,8 mln zł, i nieruchomości inwestycyjne w budowie – 784,5 mln zł. Łącznie aktywa trwałe sięgnęły 2,56 mld zł i stanowiły około 38% sumy bilansowej. Pozostała część to aktywa przeznaczone do sprzedaży (biurowce, których sprzedaż jest spodziewana w najbliższych 12 miesiącach) – 1,46 mld zł.

Wartość kapitału własnego sięgnęła 1,92 mld zł na koniec marca 2022 roku wobec 1,86 mld zł na koniec 2021 roku i 1,7 mld zł na koniec I kw. 2021 roku. Dług oprocentowany zwiększył się do 3 mld zł wobec 2,85 mld zł na koniec 2021 roku i 2,75 mld zł na koniec I kw. 2021 roku, z czego 618,9 mln zł to zobowiązania finansujące nieruchomości przeznaczone do sprzedaży. Wyróżniającą się pozycją wśród pasywów są także zobowiązania z tytułu umów z klientami, których wartość sięgnęła 565,5 mln zł na koniec marca 2022 roku. Są to zobowiązania powiązane ze sprzedanymi mieszkaniami, które nie zostały jeszcze przekazane.

Wskaźnik długu netto do aktywów pomniejszonych o stan środków pieniężnych wyniósł 37,9% na koniec I kw. 2022 roku. Oznacza to spadek wobec 38,7% na koniec 2021 roku i 40,5% na koniec I kw. 2021 roku. Emitent oczekuje dalszego spadku wskaźnika w związku z oczekiwaniem sprzedaży w bieżącym roku 7 gotowych nieruchomości komercyjnych, które są współfinansowane przez banki.

Przepływy pieniężne

W 2021 roku Emitent odnotował dodatnie przepływy z działalności operacyjnej na poziomie 119,2 mln zł. W istotnej mierze przyczyniła się do tego wysoka sprzedaż mieszkań w ubiegłym roku. W porównaniu do wypracowanych zysków zwracamy uwagę, że istotną pozycją korygującą przepływy jest wynik na aktualizacji nieruchomości inwestycyjnych. W I kw. 2022 roku przepływy operacyjne również były dodatnie na poziomie 190,9 mln zł.

Na działalności inwestycyjnej Emitent wykazał w ubiegłym roku dodatni bilans na poziomie 604 mln zł. Przyczyniły się do tego głównie wpływy ze sprzedaży nieruchomości inwestycyjnych, z których Grupa zainkasowała 1,14 mld zł. Wydatki, głównie na inwestycje w nieruchomości, wyniosły łącznie 560,4 mln zł. W I kw. 2022 roku bilans przepływów inwestycyjnych był ujemny na poziomie 95,9 mln zł, na co istotny wpływ miało podwyższenie kapitałów w spółce Rosehill Investments Sp. z o.o. (Galeria Młociny) – 108,7 mln zł.

Bilans działalności finansowej był ujemny na poziomie 461,6 mln zł w 2021 roku i wiązał się głównie z operacjami zaciągania i spłaty kredytów i obligacji. Ponadto, w minionym roku Emitent przeznaczył 215,1 mln zł na wypłatę dywidendy. W I kw. 2022 roku bilans był dodatni na poziomie 143 mln zł, głównie ze względu na przeprowadzone emisje obligacji na łączną kwotę 210 mln zł.

|

Wybrane dane finansowe (tys. zł) |

2019 |

2020 |

2021 |

1Q21 |

1Q22 |

|

Przepływy operacyjne |

-82 396 |

-70 736 |

119 167 |

190 866 |

94 048 |

|

Przepływy inwestycyjne |

-132 358 |

-752 895 |

604 012 |

265 806 |

-95 897 |

|

Przepływy finansowe |

267 517 |

658 433 |

-461 596 |

-95 356 |

143 017 |

|

Razem |

52 763 |

-165 198 |

261 583 |

361 316 |

141 168 |

Źródło: opracowanie własne na podstawie raportów Emitenta.

5. Strategia i plany rozwoju

Perspektywy na 2022 rok

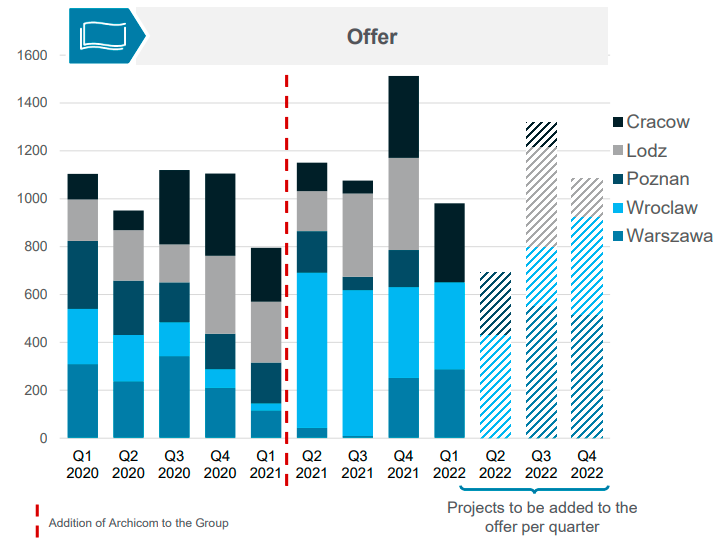

W obszarze mieszkaniowym Emitent rozpoczął w I kw. 2022 roku realizację 5 projektów, które zwiększyły ofertę o 981 mieszkań, a do końca roku Grupa planuje jej powiększenie o kolejne 2,4 tys. lokali. Na koniec I kw. 20222 roku Emitent posiadał w ofercie 1.621 mieszkań. Posiadany bank ziemi pozwala na budowę kolejnych 13,2 tys. mieszkań, co daje operacyjną możliwość plasowania na rynku 2,5-3 tys. mieszkań rocznie, a także pozwala na selektywne zakupy i oczekiwanie na atrakcyjne okazje na zakupy działek pod kolejne projekty. Emitent dodał, że obecna wartość rynkowa posiadanego banku ziemi jest o około 60% wyższa od cen zakupu.

W związku z dużą niepewnością na rynku Emitent oczekuje spowolnienia sprzedaży na rynku, m.in. z powodu wyższych cen materiałów budowlanych oraz wyższych cen mieszkań. Jednocześnie Grupa wskazała, że w I kw. 2022 roku obserwowała zwiększoną liczbę kupujących za gotówkę.

| Grupa Echo Investment – planowana oferta mieszkań do końca 2022 roku |

|

| Źródło: Emitent. |

Emitent podtrzymał plany rozwoju Resi4Rent, celując w 10 tys. lokali na koniec 2024 roku. Na koniec 2021 roku oferta wynosiła 2.301 mieszkań, a obecnie wszystkie są wynajęte. Do końca 2022 roku ma się ona powiększyć do 3.700 lokali, do końca 2023 rok do 6.000 lokali, a do końca 2024 roku do 10.000 lokali. Krótkoterminowe perspektywy przed segmentem pozostają pozytywne.

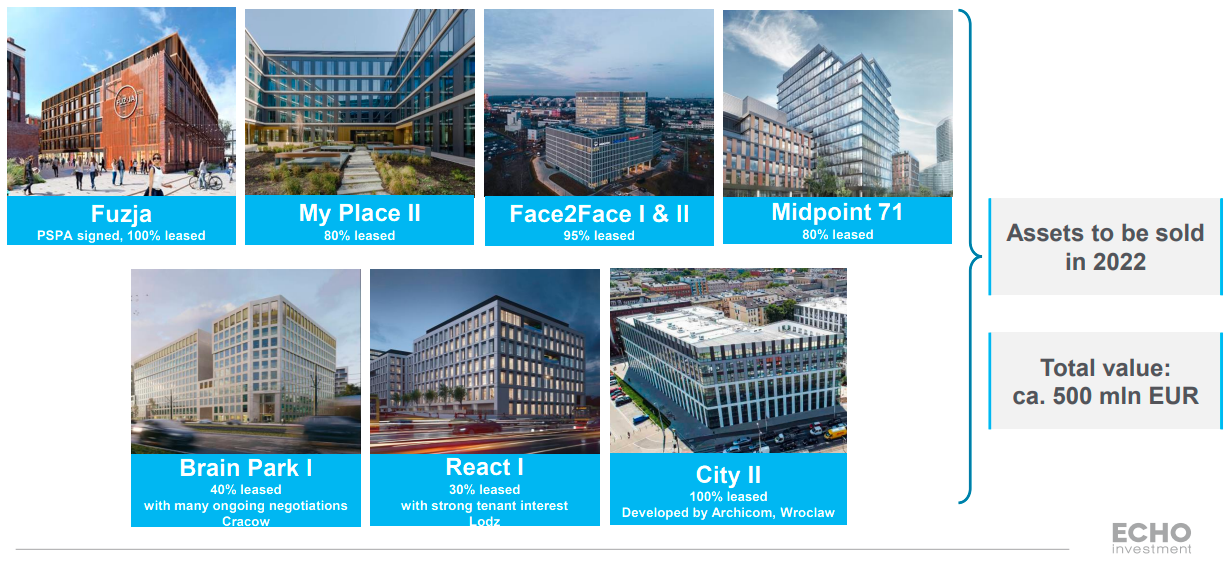

W obszarze nieruchomości komercyjnych w I kw. 2022 rok Emitent zakończył budowę React I przy al. Piłsudskiego w Łodzi (15,1 tys. mkw.), Fuzja C i D przy ul. Tymienieckiego w Łodzi (19,9 tys. mkw.) oraz MidPoint 71 przy ul. Powstańców Śląskich we Wrocławiu (36,2 tys. mkw.). Na koniec kwartału Grupa posiadała biurowce o łącznej powierzchni najmu wynoszącej ok. 40,8 tys. mkw. Kolejne 191,4 tys. mkw. jest w fazie planowania.

W styczniu Echo Investment sprzedało spółce Solida Capital pierwszy etap kompleksu biurowego West 4 Business Hub we Wrocławiu. Transakcja była warta 40 mln euro. W 2022 roku Emitent planuje sprzedać jeszcze siedem nieruchomości o szacowanej wartości przekraczającej 500 mln euro. Emitent zwrócił także uwagę, że odnotował zwiększone zainteresowanie najemców wykorzystaniem elastycznej powierzchni biurowej. CitySpace, spółka zależna oferująca taką usługę, odnotowała rekordowe wyniki sprzedaży. Na północy (Gdańsk, Warszawa) wynajęto 170, a na południu (Wrocław, Katowice, Kraków) 480 nowych stanowisk pracy. Całościowe obłożenie w CitySpace wzrosło o 22%.

| Planowana sprzedaż nieruchomości komercyjnych w 2022 roku |

|

| Źródło: Emitent. |

W obszarze nieruchomości handlowych Grupa wykazała dobre rezultaty. Galeria handlowa Libero w Katowicach odnotowała w I kw. 2021 roku obroty wyższe o 55% wobec I kw. 2019 roku, także istotnie wyższe wskaźniki odwiedzalności (+20%). Z kolei Galeria Młociny w Warszawie odnotowała wskaźniki obrotu i odwiedzalności blisko rekordowych poziomów z 2021 roku.

Strategia długoterminowa Emitenta

Grupa Echo Investment przyjęła i realizuje Strategię rentownego wzrostu, która opiera się na pięciu filarach.

1. Skupienie na rynku polskim

Polska, zdaniem Spółki, to najsilniejszy gospodarczo kraj oraz rynek nieruchomości w Europie Środkowo-Wschodniej. Emitent skupia swoją działalność na realizowaniu projektów w siedmiu najważniejszych miastach i ośrodkach, które są jednocześnie najbardziej atrakcyjnymi i płynnymi rynkami nieruchomości: Warszawa, Trójmiasto, Wrocław, Poznań, Katowice, Kraków i Łódź.

2. Osiągnięcie pozycji lidera

Strategia zakłada, że Emitent będzie należał do czołówki deweloperów w każdym z sektorów działalności (biurowym, handlowym, mieszkaniowym). Duża skala działalności pozwoli na optymalne wykorzystanie zasobów. W ramach realizacji celu Emitent zakłada m.in.: wzmacnianie pozycji w sektorze mieszkaniowym (m.in. przejęcie Archicom w 2021 roku), utrzymanie pozycji lidera w segmencie biurowym, rozwój w sektorze mieszkań na wynajem poprzez spółkę Resi4Rent, poszukiwanie nowych nisz biznesowych m.in. w najmie krótkoterminowym (poprzez rozwój spółki CitySpace).

3. Działalność deweloperska

Emitent koncentruje się na działalności deweloperskiej, przy czym koncentruje się na sprzedaży gotowego projektu w optymalnym momencie z punktu widzenia możliwej do uzyskania stopy zwrotu, zarządzania kapitałem, oczekiwań i trendów rynkowych. W przeciwieństwie do strategii sprzed 2016 roku, Emitent nie chce być długoterminowym właścicielem wybudowanych inwestycji, a przychody z czynszów biurowych lub handlowych będą stanowić mniejszą część przychodów ogółem. Działania podjęte w celu realizacji założenia to sprzedaż biurowców i centrów handlowych, przy czym Emitent dąży najpierw do pozyskania najemców, prowadzenie procesu sprzedaży inwestycji mieszkaniowych w taki sposób, by w momencie oddania do użytku 80% lokali było sprzedane, świadczenie usług deweloperskich dla zewnętrznych podmiotów.

4. Współpraca ze sprawdzonymi partnerami

Emitent ceni długotrwałe, wieloletnie relacje biznesowe ze sprawdzonymi partnerami, inwestorami, co ułatwia rozszerzanie skali działalności, przyspiesza inwestycje i ogranicza ryzyka. Spółka inwestuje wspólnie z partnerami w projekty wymagające większego zaangażowania finansowego, świadczy im usługi (deweloperskie, wynajmu itp.) oraz zapewnia pierwszeństwo w zakupie na rynkowych warunkach gotowych aktywów.

5. Duże projekty

Wieloletnie doświadczenie Spółki w trzech sektorach nieruchomości daje Spółce przewagę konkurencyjną, wynikającą z umiejętności realizowania dużych, wielofunkcyjnych i miastotwórczych projektów. Dzięki temu Spółka może nabywać większe działki, których jednostkowa cena jest niższa a konkurencja kupujących znacznie mniejsza. Łączenie funkcji pozwala na szybsze zakończenie projektu oraz kompleksowe projektowanie przestrzeni miejskiej.

Polityka dywidendowa

W 2017 roku zarząd Echo Investment podjął uchwałę w sprawie przyjęcia polityki dywidendowej. Spółka chce dawać akcjonariuszom zwrot zainwestowanego kapitału w postaci wzrostu wartości akcji, ale i wypłacanych regularnie dywidend. Według przyjętej polityki dywidendowej z zysku za 2018 rok i kolejne lata zarząd będzie rekomendował wypłatę dywidendy w wysokości do 70% skonsolidowanego zysku netto Grupy Kapitałowej, przypisanego akcjonariuszom jednostki dominującej. Przy rekomendacji brane pod uwagę będą m.in. aktualna i przewidywana kondycja finansowa, strategia rozwoju, w tym w szczególności bezpieczny i najbardziej efektywny poziom zarządzania zadłużeniem i płynnością w Grupie, czy plany inwestycyjne wynikające ze strategii rozwoju - w szczególności zakupy gruntów.

W grudniu 2021 roku Emitent wypłacił 0,22 zł zaliczki na poczet dywidendy z zysku na 2021 roku. Na wniosek głównego akcjonariusza – Lisala, Walne Zgromadzenie podjęło decyzję o wypłacie kolejnej transzy dywidendy w takiej samej kwocie – 0,22 zł na akcję (dzień prawa ustalono na 12 lipca br., a dzień wypłaty dywidendy na 26 lipca). Łącznie na dywidendę z zysku za 2021 rok Emitent przeznaczy 181,6 mln zł, czyli 0,44 zł na akcję.

| Echo Investment – historia dywidend (dywidenda z zysku za dany rok na akcję w zł) |

|

| Źródło: opracowanie własne na podstawie raportów Emitenta. |

6. Wybrane czynniki ryzyka

Grupa Echo Investment działa na rynku nieruchomości, posiadając ekspozycję na segment mieszkaniowy, handlowy, biurowy. Działalność Emitenta jest w istotny sposób powiązana z ogólną koniunkturą, która wpływa zarówno na możliwość i warunki sprzedaży nieruchomości, czy też wyceny rynkowe.

Wybrane czynniki ryzyka dla Emitenta w związku z prowadzoną działalnością to m.in. brak możliwości nabywania odpowiednich gruntów, brak pozyskania najemców, brak sprzedaży nieruchomości, czy wybór niewłaściwej lokalizacji oraz ryzyko spadku atrakcyjności nieruchomości.

Emitent nie zidentyfikował bezpośredniego wpływu wojny na Ukrainie na prowadzoną działalność. Grupa narażona jest natomiast na potencjalny wpływ wojny na gospodarkę, w szczególności na popyt i podaż na wynajem, czy kupno mieszkań, ogólną zamożność społeczeństwa. W raporcie za I kw. 2022 roku Emitent stwierdził, że nie ma informacji o problemach na budowach wynikających z problemów z zatrudnieniem oraz o ryzyku opóźnienia prowadzonych budów.

W ramach segmentu nieruchomości handlowych i biurowych, ważnym aspektem przy komercjalizacji jest wynajem powierzchni. Pozyskanie dobrych najemców, a szczególnie najemców kluczowych (ang. anchor tenants), jest bardzo ważne dla możliwości i warunków uzyskiwanych przy sprzedaży nieruchomości. W przypadku nieruchomości komercyjnych, ich sprzedaż to zazwyczaj złożony i długotrwały proces, a ewentualne jego wydłużenie bądź odstąpienie od zamiaru nabycia nieruchomości mogą negatywnie wpłynąć na działalność operacyjną. Jednocześnie wybranie odpowiedniej lokalizacji nieruchomości oraz możliwość ich zabudowy mają kluczowy wpływ na możliwości sprzedaży. Niewłaściwa ocena atrakcyjności danej lokalizacji może mieć negatywny wpływ na działalność i kondycję finansową Emitenta.

Grupa narażona jest na ryzyko zmniejszenia i utraty zdolności kredytowej potencjalnych klientów mieszkaniowych. Popyt na rynku mieszkaniowym jest w znacznym stopniu uzależniony od dostępności kredytów inwestycyjnych i mieszkaniowych oraz zdolności do ich obsługi. Pogorszenie zdolności kredytowej potencjalnych klientów Grupy może mieć negatywny wpływ na wysokość przychodów.

Emitent jest narażony na ryzyko zmiany stóp procentowych i kursu waluty euro. Emitent posiada zobowiązania zaciągnięte w euro. Umocnienie się złotego względem euro może być niekorzystne dla wyceny aktywów Grupy i dla prognozowanej wielkości przychodów z powierzchni komercyjnej. Analogicznie, osłabienie się złotego względem euro może niekorzystnie wpłynąć na proces spłaty przez spółki Grupy zobowiązań denominowanych w EUR. Grupa ogranicza ryzyko walutowe poprzez zaciąganie kredytów w euro oraz aktywną politykę hedgingową, tj. stosuje częściowe zabezpieczanie kursów walutowych na przyszłe uruchomienia podpisanych kredytów. Wzrost stóp procentowych to wzrost kosztów obsługi zadłużenia.

7. Podsumowanie

W 2021 roku Grupa Echo Investment osiągnęła 1,53 mld zł przychodów (+26,4% rdr.) i 400,1 mln zł zysku brutto na sprzedaży (+64,1% rdr.). Na takie dynamiki w istotnej mierze przyłożyło się przejęcie Archicom w II kw. 2021 roku i związana z tym większa liczba sprzedanych mieszkań. W 2021 roku Grupa sprzedała 2.955 mieszkań wobec 1.570 przed rokiem. Liczba przekazań (mieszkań uwzględnionych w wyniku finansowym) wyniosła natomiast 2.992 (z tego 1.128 przez Archicom) wobec 1.505 rok wcześniej. Jednocześnie zwracamy uwagę, że to właśnie segment mieszkań w głównej mierze odpowiadał za wyniki – wygenerował około 80% przychodów i 70% zysku brutto na sprzedaży osiągniętego w 2021 roku. Na poziomie zysku operacyjnego Emitent wykazał 313,5 mln zł (-7,3% rdr.), na co główny wpływ miał niższy wynik z nieruchomości inwestycyjnych, nawet pomimo dodatkowych 48,6 mln zł z tytułu okazjonalnego nabycia. Z kolei zysk netto wyniósł 188,9 mln zł (+54,7% rdr.), do czego w istotnej mierze przyczyniły się korzystniejsze niż przed rokiem rozliczenie różnic kursowych.

Istotną poprawę wyników finansowych Emitent odnotował w I kw. 2022 roku, choć zwracamy uwagę, że porównywalność wciąż jest zaburzona przez dokonaną akwizycję. Grupa Echo Investment osiągnęła 283,6 mln zł przychodów, co oznacza wzrost o 82,6% rdr., a zysk brutto na sprzedaży wyniósł 97,1 mln zł (+46,2% rdr.). W I kw. 2022 roku Emitent przekazał 400 mieszkań, z czego 282 przekazania dotyczyły Archicomu, a 119 Echo Investment, wobec 154 przekazań w I kw. 2021 roku. Z kolei sprzedaż w I kw. 2022 roku wyniosła 704 lokale, co oznacza spadek o 12% rdr. W I kw. 2022 roku wynik z nieruchomości inwestycyjnych wyniósł 60,3 mln zł i był wyższy niż wykazane 42,6 mln zł przed rokiem. Bilans pozostałej działalności operacyjnej był porównywalny rok do roku i nie wpłynął istotnie na porównywalność wyników Emitenta. Zysk operacyjny w I kw. 2022 roku sięgnął 108 mln zł (+48,1% rdr.). Emitent zamknął kwartał z zyskiem netto na poziomie 61,3 mln zł (+68,3% rdr.), a zysk netto przypadający akcjonariuszom podmiotu dominującego wyniósł 51,4 mln zł (+54,7% rdr.).

Na koniec I kw. 2022 roku liczba sprzedanych, ale jeszcze nie przekazanych mieszkań wyniosła 2.653 (1.778 dla Echo Investment i 875 dla Archicom), a ich wartość sięgnęła około 1,39 mld zł. W ofercie Grupa posiadała 1.621 mieszkań. Emitent rozpoczął realizację 5 projektów, które zwiększyły ofertę o 981 mieszkań, a do końca roku Grupa planuje jej powiększenie o kolejne 2,4 tys. lokali. Wątpliwości co do jej uplasowania na rynku może budzić otoczenie makroekonomiczne – w szczególności wyższe stopy procentowe, a także zmiany w wyliczaniu maksymalnej kwoty kredytu hipotecznego (dodatkowe 5 p.p. z nowelizacji rekomendacji S), które zmniejszają zdolność kredytową.

W obszarze mieszkań na wynajem – Resi4Rent – Emitent wskazał, że wszystkie lokale są wynajęte (obecnie 2.301 mieszkań) przy wyższych czynszach niż oczekiwano (wzrost nawet o 30% rdr.). Emitent wskazał na wysoki popyt jako jeden z powodów wyższego cennika. Emitent podtrzymał cele zwiększenie oferty do 3.700 lokali na koniec 2022 roku, 6.000 lokali na koniec 2023 roku i 10.000 na koniec 2024 roku.

W obszarze nieruchomości komercyjnych Emitent odnotował kilka ważnych wydarzeń, wśród których można wymienić m.in. zakończenie budowy React I przy al. Piłsudskiego w Łodzi (15,1 tys. mkw.), Fuzja C i D przy ul. Tymienieckiego w Łodzi (19,9 tys. mkw.), MidPoint 71 przy ul. Powstańców Śląskich we Wrocławiu (36,2 tys. mkw.), czy sprzedaż pierwszego etapu kompleksu biurowego West 4 Business Hub we Wrocławiu za 40 mln euro. Na koniec kwartału Grupa posiadała biurowce o łącznej powierzchni najmu wynoszącej ok. 40,8 tys. mkw. Kolejne 191,4 tys. mkw. jest w fazie planowania. W 2022 roku Emitent planuje sprzedać siedem nieruchomości o szacowanej wartości przekraczającej 500 mln euro. Grupa wskazała, że widzi duże zainteresowanie potencjalnych najemców powierzchni biurowej. Potencjalne transakcje powinny pokazać, jaki sentyment panuje na rynku.

| Echo Investment – wykres kursu akcji |

|

| Źródło: opracowanie własne. |

Autor niniejszej Analizy nie jest powiązany w żaden sposób z Emitentem. Niniejsza Analiza powstała w związku z umową zawartą z Echo Investment S.A., obejmującą swoim zakresem przygotowanie raportu analitycznego. W ciągu ostatnich 12 miesięcy SII świadczyło również inne usługi z zakresu relacji inwestorskich Spółce Echo Investment S.A. Ponadto, Stowarzyszenie nie wyklucza złożenia kolejnych ofert świadczenia takich usług Emitentowi w przyszłości.

Treść powyższej Analizy jest tylko i wyłącznie wyrazem osobistych poglądów jej autora i nie stanowi „rekomendacji inwestycyjnej” w rozumieniu przepisów art. 3 ust. 1 pkt 35) Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE (Dz.U.UE.L.2014.173.1 z dnia 2014.06.12) ani „informacji rekomendującej” w rozumieniu art. 3 ust. 1 pkt 34) ww. Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów (Dz.U. z 2005 r. Nr 206, poz. 1715), lub jakiejkolwiek porady. Stąd Stowarzyszenie Inwestorów Indywidualnych oraz autorzy nie ponoszą żadnej odpowiedzialności za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie lektury treści publikowanych w ramach niniejszego projektu. W inwestowaniu należy korzystać z wielu źródeł i konfrontować je przed podjęciem decyzji.