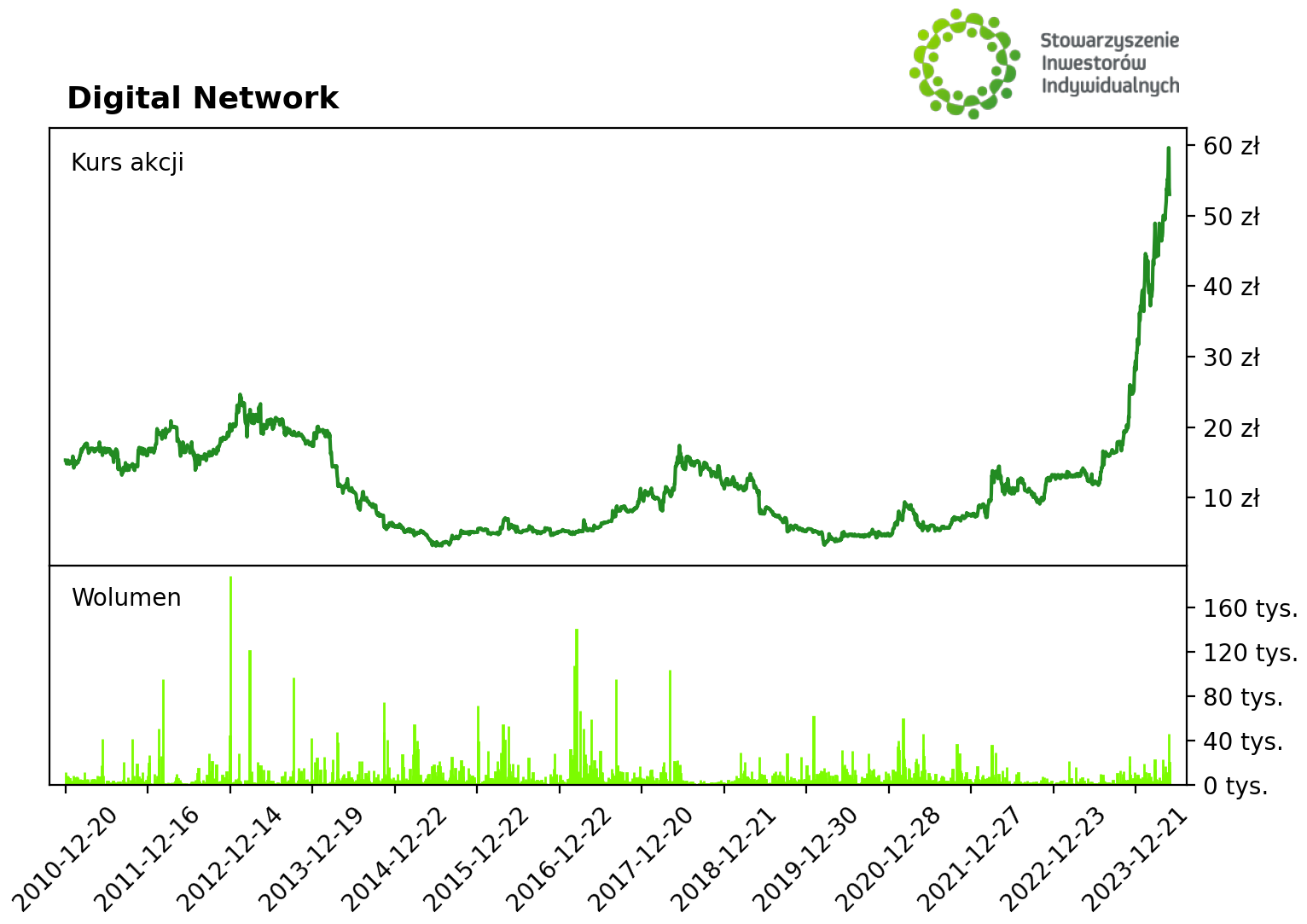

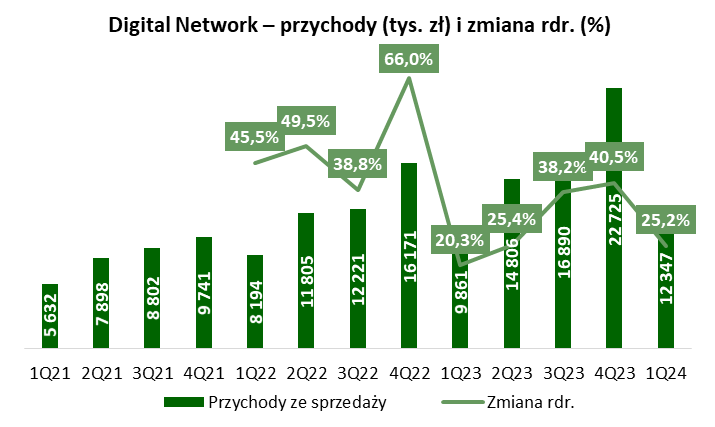

Grupa Digital Network bardzo dobrze rozpoczęła 2024 rok. Przychody wyniosły 12,3 mln zł w 1Q24, co oznacza wzrost o 25,2% rdr. Zyski rosły jeszcze szybciej.

Zapraszamy do zapoznania się z aktualizacją raportu analitycznego, w którym omawiamy wyniki za 1Q24. Pierwszy raport na temat spółki opublikowaliśmy w grudniu ubiegłego roku: Digital Network – dynamiczne wzrosty zysków na rosnącym rynku DOOH. Szeroko omówiliśmy także wyniki grupy za 4Q23.

Spis treści:

- Najważniejsze informacje

- Otoczenie rynkowe

- Analiza wyników i sytuacji finansowej

- Polityka dywidendowa

- Perspektywy, strategia i plany rozwoju

- Wybrane czynniki ryzyka

- Podsumowanie raportu

DIGITAL NETWORK

1. Najważniejsze informacje

- Rynek reklamy zewnętrznej pozostawał silny w 1Q24. OOHlife Izba Gospodarcza oszacowała jego wielkość na 167,3 mln zł, co oznaczało wzrost o 27,9% rdr. Po części jest to efekt niskiej bazy (relatywnie słabe pierwsze półrocze 2023 roku), a po części kontynuacji pozytywnych trendów z 2H23. Dodano, że na wielkość rynku pozytywnie wpływały zmiany cen sprzedaży w związku z inflacją i większymi kosztami eksploatacji.

- Rynek cyfrowej reklamy zewnętrznej (DOOH) ponownie przodował w dynamice wzrostu. Jego wartość oszacowano na 42,9 mln zł, co oznaczało wzrost o 38% rdr. Klasyczny OOH wzrósł o 22,7% rdr.

- Grupa Digital Network wypracowała 12,3 mln zł przychodów w 1Q24, co oznaczało poprawę o 25,2% rdr. Wszystkie główne pozycje kosztowe rosły wolniej od przychodów. Pozwoliło to na jeszcze szybsze zwiększenie zysków i dalszą poprawę rentowności.

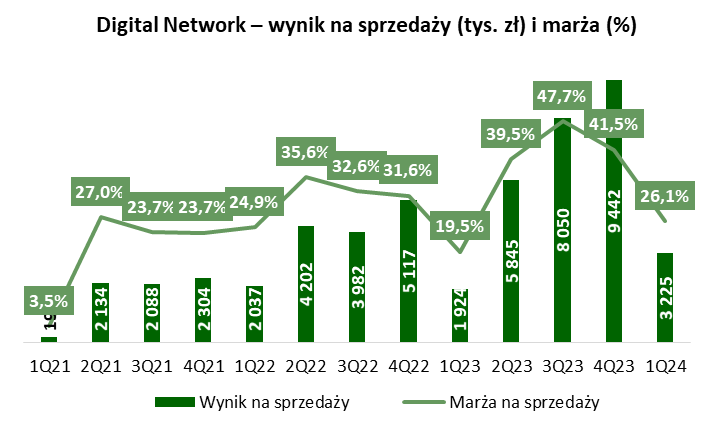

- Zysk na sprzedaży wyniósł 3,2 mln zł, tj. o 67,6% więcej rdr. Zwracamy jednak uwagę na relatywnie niższą bazę porównawczą. Wynik za 1Q23 był relatywnie słabszy, gdyż spadł o 5,5% rdr., a procentowa marża wyniosła wówczas 19,5% wobec 24,9% w 1Q22. Ten efekt bazy miał pozytywny wpływ na dynamiki wzrostu w 1Q24. Niemniej, grupa wypracowała rekordowy poziom procentowej marży zysku na sprzedaży jak na pierwszy kwartał roku, która wyniosła 26,1%.

- Zysk netto był wsparty głównie dwoma dodatkowymi czynnikami. Po pierwsze pozytywny bilans operacji finansowych wsparł wyniki kwotą 0,8 mln zł, podczas gdy przed rokiem obniżył wyniki o 0,2 mln zł. Pozytywny wpływ przychodów finansowych dotyczył odsetek (głównie od udzielonych pożyczek), różnic kursowych, rozwiązania odpisu na spłaconą pożyczkę oraz pozycji pozostałych przychodów finansowych. Drugi pozytywny czynnik to efektywna stopa podatkowa, która była istotnie niższa w 1Q24.

- Grupa zamknęła 1Q24 z zyskiem netto z działalności kontynuowanej na poziomie 3,3 mln zł (+253% rdr.). Zysk netto przypadający akcjonariuszom podmiotu dominującego wyniósł 2,9 mln zł, rosnąc o 212% rdr. (baza porównawcza uwzględnia zyski podmiotów zależnych, które zostały sprzedane w 3Q23 i nie są już częścią grupy kapitałowej).

- Grupa wypracowała wysokie, dodatnie przepływy z działalności operacyjnej na poziomie 7,2 mln zł.

- Grupa utrzymuje silną pozycję bilansową. Po wzroście stanu środków pieniężnych i obniżeniu zobowiązań leasingowych (brak kredytów) dodatnia pozycja gotówkowa zwiększyła się do 6,9 mln zł na koniec 1Q24 wobec 1,2 mln zł na koniec 4Q23.

- Grupa liczy na dalsze wzrosty w 2024 roku. Sprzyjać powinien rosnący rynek reklamy zewnętrznej – prognozy wskazują na jego wzrost w tempie 12-16% w 2024 roku. Emitent chce dalej koncentrować się na zwiększeniu udziału sprzedaży bezpośredniej, która charakteryzuje się wyższą rentownością. Grupa zakłada utrzymanie poziomu marży z 2023 roku.

- Spółka przyjęła politykę dywidendową na lata 2024-2025. Przede wszystkim zwracamy uwagę, że spółka będzie chciała wypłacać ją w dwóch transzach – jedna w grudniu w formie zaliczki, a druga w maju lub czerwcu, po zatwierdzeniu sprawozdania rocznego. Dywidenda z zysku za 2024 rok ma wynieść nie mniej niż 20 mln zł, co przekłada się na około 4,72 zł na akcję. W grudniu 2024 roku ma zostać wypłacona pierwsza transza w kwocie minimum 10 mln zł.

2. Otoczenie rynkowe

W 2024 roku Izba Gospodarcza Reklamy Zewnętrznej zmieniła nazwę na OOHlife Izba Gospodarcza. Wraz z Domem Mediowym STARCOM (Publicis Group) przygotowała raport o rynku reklamy zewnętrznej w 1Q24. Zaznaczono, że zwiększono liczbę badanych podmiotów, przez co dane historyczne nie są ze sobą porównywalne.

Wielkość rynku reklamy zewnętrznej (OOH) oszacowano na 167,3 mln zł w 1Q24, co oznacza wzrost o 27,9% rdr. względem porównywalnej bazy sprzed roku. Wysoka dynamika wzrostu pokazuje kontynuację pozytywnych trendów z 2H23, jednocześnie warto zwrócić uwagę na niską bazę z 1H23 (w 1Q23 oszacowano wzrost rynku na +5,6% rdr., a w 2Q23 na +6,9% rdr.). Dodano, że na wielkość rynku pozytywnie wpływały zmiany cen sprzedaży w związku z inflacją i większymi kosztami eksploatacji.

Rynek klasycznego OOH oszacowano na 113,8 mln zł w 1Q24, co oznaczało wzrost o 22,7% rdr. względem porównywalnej bazy za 1Q23. Rynek cyfrowej reklamy (DOOH) oszacowano na 42,9 mln zł, co oznaczało wzrost o 38% rdr. dla porównywalnych danych. Pozytywne trendy dla DOOH utrzymały się, który rósł zdecydowanie szybciej od klasycznego OOH. W raporcie zauważono, że upowszechniają się procesy automatyzacji zakupu i emisji reklam, w tym zastosowania programatycznego modelu zakupu.

W raporcie OOHLife Izba Gospodarcza podano prognozy dla rynku reklamy na 2024 rok, która wskazuje na zwiększenie udziałów reklamy OOH na rynku mediów oraz na dynamikę wzrostu rynku na poziomie 12-16% rdr. Takie prognozy wskazują na spowolnienie wzrostu rynku, co nie powinno dziwić, gdyż w 2H24 rynek wejdzie w wysoką bazę porównawczą (w 3Q23 oszacowano wzrost rynku o +25,1% rdr., a w 4Q23 na +27,4% rdr.).

3. Analiza wyników i sytuacji finansowej

Wyniki finansowe w 1Q24

Poniżej w tabeli prezentujemy wybrane dane finansowe Grupy Digital Network za ostatnie kwartały.

| Działalność kontynuowana tys. zł |

1Q22 | 2Q22 | 3Q22 | 4Q22 | 1Q23 | 2Q23 | 3Q23 | 4Q23 | 1Q24 |

| Przychody ze sprzedaży | 8 194 | 11 805 | 12 221 | 16 171 | 9 861 | 14 806 | 16 890 | 22 725 | 12 347 |

| Wynik brutto na sprzedaży | 3 517 | 6 508 | 5 630 | 8 883 | 4 383 | 8 208 | 10 557 | 14 365 | 5 813 |

| Wynik na sprzedaży | 2 037 | 4 202 | 3 982 | 5 117 | 1 924 | 5 845 | 8 050 | 9 442 | 3 225 |

| Wynik operacyjny | 2 034 | 4 202 | 3 620 | 4 762 | 1 675 | 5 883 | 8 036 | 7 139 | 3 167 |

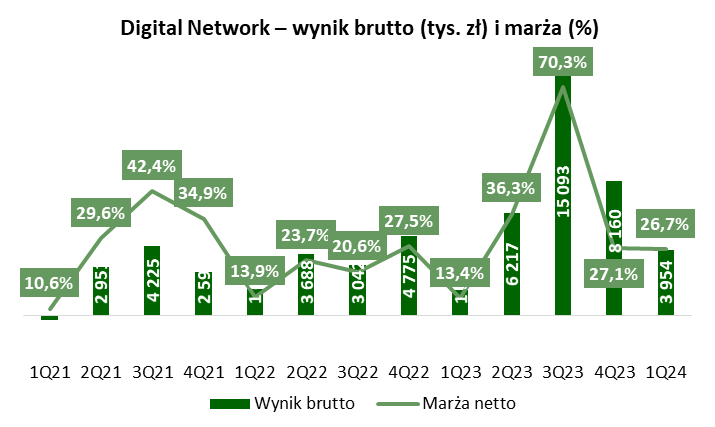

| Wynik brutto | 1 612 | 3 688 | 3 042 | 4 775 | 1 507 | 6 217 | 15 093 | 8 160 | 3 954 |

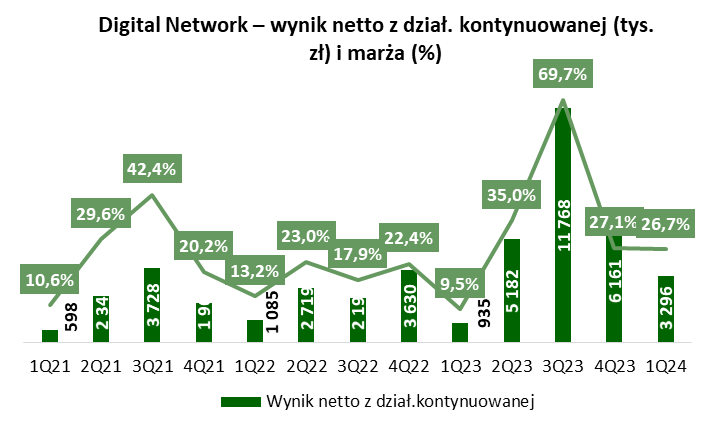

| Wynik netto z dział. kontynuowanej |

1 085 | 2 719 | 2 194 | 3 630 | 935 | 5 182 | 11 768 | 6 161 | 3 296 |

| Wynik netto z dział. zaniechanej |

52 | 83 | 326 | 810 | 391 | 189 | 101 | 0 | 0 |

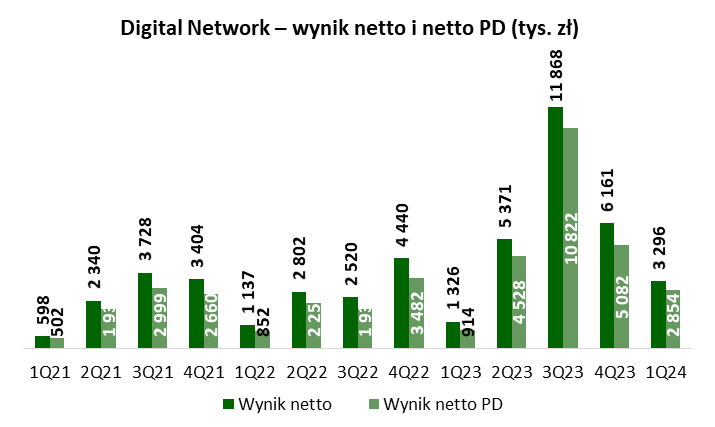

| Wynik netto | 1 137 | 2 802 | 2 520 | 4 440 | 1 326 | 5 371 | 11 868 | 6 161 | 3 296 |

| Wynik netto PD | 852 | 2 254 | 1 937 | 3 482 | 914 | 4 528 | 10 822 | 5 082 | 2 854 |

| EBITDA | 4 077 | 6 312 | 5 959 | 7 432 | 4 183 | 8 502 | 10 641 | 9 924 | 6 017 |

| Marża brutto na sprzedaży | 42,9% | 55,1% | 46,1% | 54,9% | 44,5% | 55,4% | 62,5% | 63,2% | 47,1% |

| Marża na sprzedaży | 24,9% | 35,6% | 32,6% | 31,6% | 19,5% | 39,5% | 47,7% | 41,5% | 26,1% |

| Marża operacyjna | 24,8% | 35,6% | 29,6% | 29,4% | 17,0% | 39,7% | 47,6% | 31,4% | 25,6% |

| Marża brutto | 19,7% | 31,2% | 24,9% | 29,5% | 15,3% | 42,0% | 89,4% | 35,9% | 32,0% |

| Marża netto z dział. kontynuowanej |

13,2% | 23,0% | 17,9% | 22,4% | 9,5% | 35,0% | 69,7% | 27,1% | 26,7% |

| Marża EBITDA | 49,8% | 53,5% | 48,8% | 46,0% | 42,4% | 57,4% | 63,0% | 43,7% | 48,7% |

Źródło: opracowanie własne na podstawie raportów Emitenta.

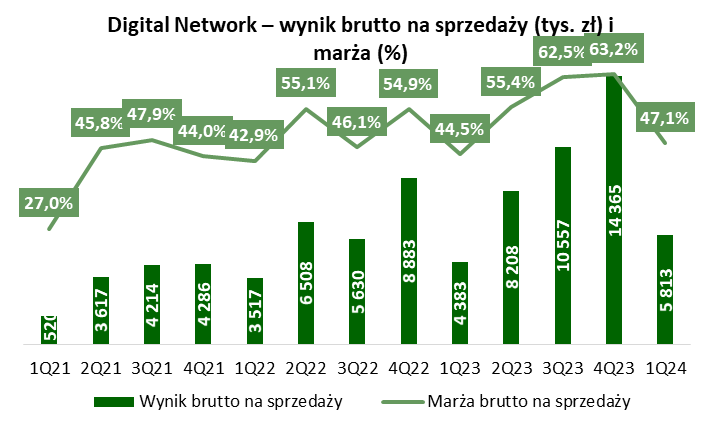

Grupa Digital Network wypracowała 12,3 mln zł przychodów w 1Q24, co oznacza wzrost o 25,2% rdr. Na każdym poziomie zysków wyniki rosły szybciej od przychodów. Zysk brutto na sprzedaży wyniósł 5,8 mln zł, co oznaczało poprawę o 32,6% rdr., przy procentowej marży na poziomie 47,1% wobec 44,5% rok wcześniej. Zysk na sprzedaży wyniósł 3,2 mln zł, tj. o 67,6% więcej rdr. W tym miejscu zwracamy jednak uwagę na relatywnie niższą bazę porównawczą. Wynik za 1Q23 był relatywnie słabszy, gdyż spadł o 5,5% rdr., a procentowa marża wyniosła wówczas 19,5% wobec 24,9% w 1Q22. Ten efekt bazy miał pozytywny wpływ na dynamiki wzrostu w 1Q24. Niemniej, grupa wypracowała rekordowy poziom procentowej marży zysku na sprzedaży jak na pierwszy kwartał roku, która wyniosła 26,1%.

W 1Q24 zysk operacyjny nie był w istotny sposób zaburzony pozostałą działalnością operacyjną, jednak w 1Q23 został obciążony kosztami rzędu 250 tys. zł. W efekcie zysk operacyjny wyniósł 3,2 mln zł w 1Q24, rosnąc o 89,1% rdr. Wynik brutto został wsparty przychodami finansowymi. W 1Q24 wyniosły one 1,4 mln zł wobec 369 tys. zł rok wcześniej. Nominalnie wzrost przychodów finansowych wyniósł około 1 mln zł, z czego około 0,6 mln zł wynikało z wyższych odsetek (głównie od udzielanych pożyczek), a na około 0,4 mln zł złożyły się: rozwiązanie odpisu na udzielone pożyczki (spłata pożyczki, na której dokonano odpisu), różnice kursowe oraz pozycja pozostałych przychodów finansowych. Wzrosły także koszty finansowe, co wynikało głównie ze wzrostu kosztów odsetek. Łącznie bilans operacji finansowych podwyższył wynik brutto o blisko 0,8 mln zł, podczas gdy przed rokiem obniżył o 0,2 mln zł.

Na poziom wyniku netto pozytywnie wpłynęło rozliczenie podatkowe. Zysk brutto wyniósł 4 mln zł w 1Q24 wobec 1,5 mln zł w 1Q23, przy obciążeniu podatkowym na poziomie odpowiednio 0,7 mln zł i 0,6 mln zł. W 1Q23 podatek został obciążony głównie poprzez pozycję podatku odroczonego. W efekcie zysk netto z działalności kontynuowanej wyniósł 3,3 mln zł w 1Q24, rosnąc o 253% rdr. Zysk netto przypadający akcjonariuszom podmiotu dominującego wyniósł 2,9 mln zł, rosnąc o 212% rdr. (baza porównawcza uwzględnia zyski podmiotów zależnych, które zostały sprzedane w 3Q23 i nie są już częścią grupy kapitałowej).

|

|

|

|

|

|

| Źródło: opracowanie własne na podstawie raportów Emitenta. | |

Koszty operacyjne

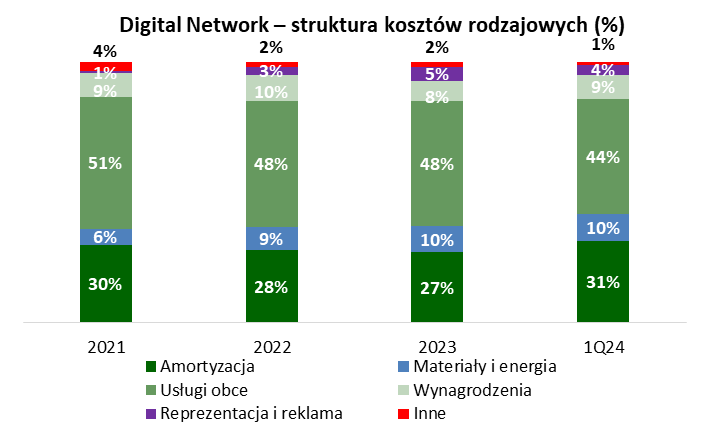

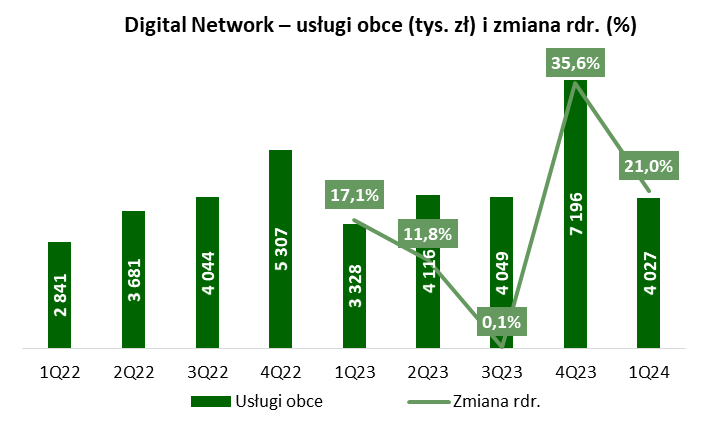

Wszystkie pozycje kosztów rosły wolniej rdr. od dynamiki wzrostu przychodów (+25,2% rdr.). Największe pozycje kosztowe rosły następująco:

- usługi obce – 4 mln zł, +21% rdr. (głównie czynsze dla ekranów, które nie są wykazywane w formie leasingu, oraz umowy B2B),

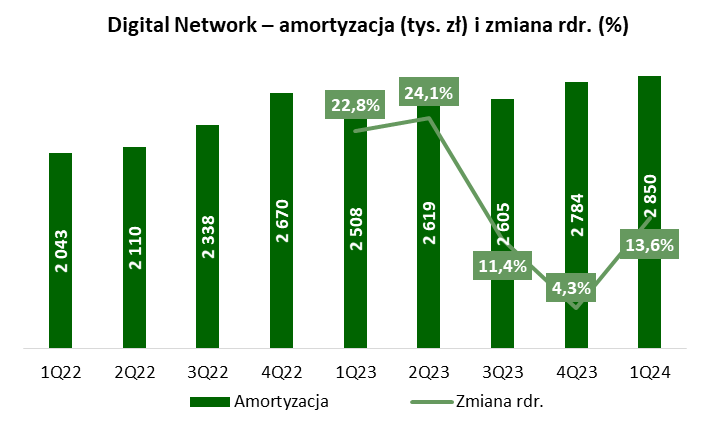

- amortyzacja – 2,9 mln zł, +13,6% rdr. (dotyczy również płatności leasingowych z tytułu MSSF 16),

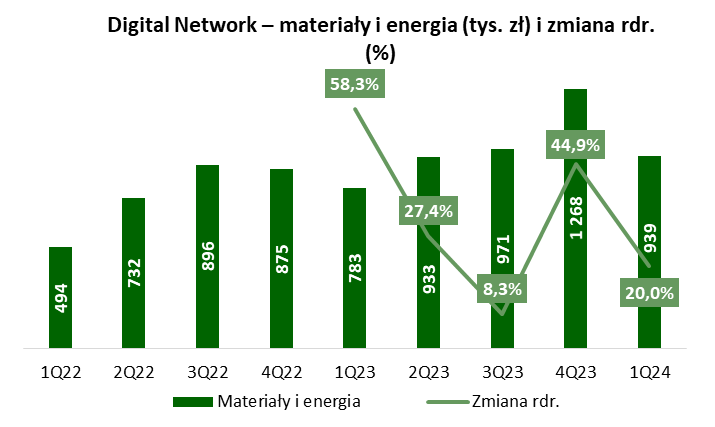

- materiały i energia – 0,9 mln zł, +20% rdr. (m.in. koszty energii),

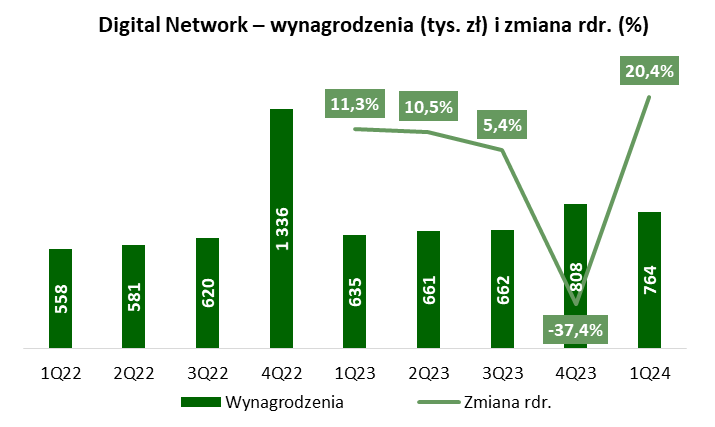

- wynagrodzenia – 0,8, +20,4% rdr.

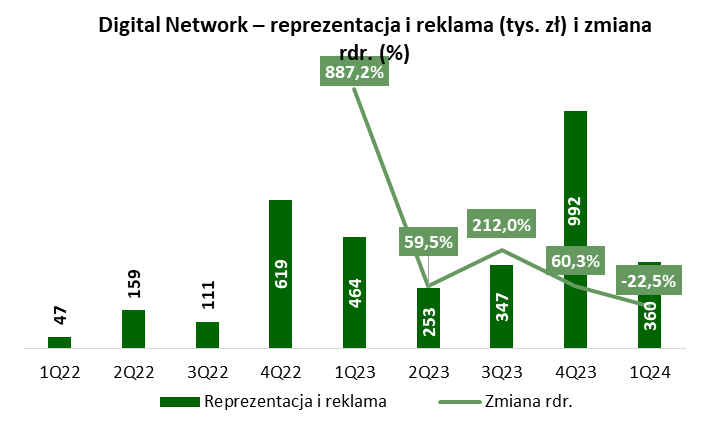

- zwracamy także uwagę na koszty reprezentacji i reklamy, które istotnie rosły w poprzednich kwartałach, a w 1Q24 wyniosły 360 tys. zł, co oznaczało spadek o 22,5% rdr.

|

|

|

|

|

|

| Źródło: opracowanie własne na podstawie raportów Emitenta. | |

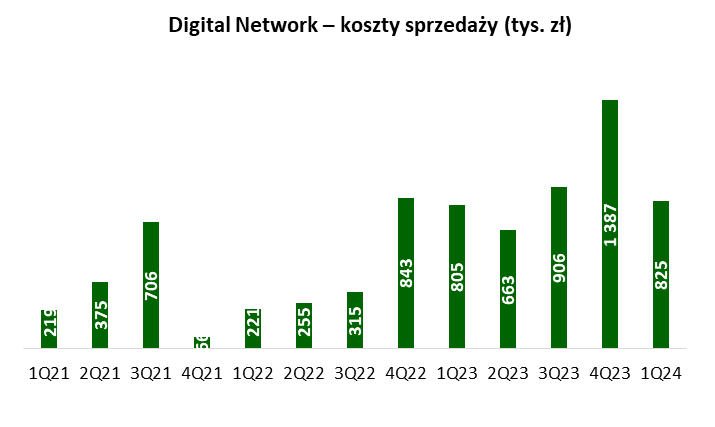

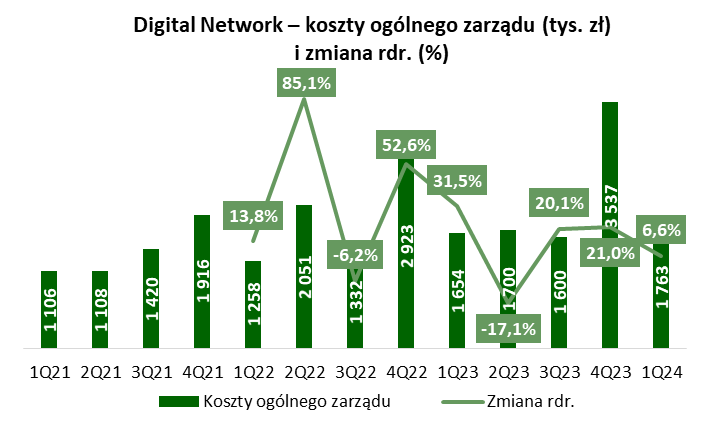

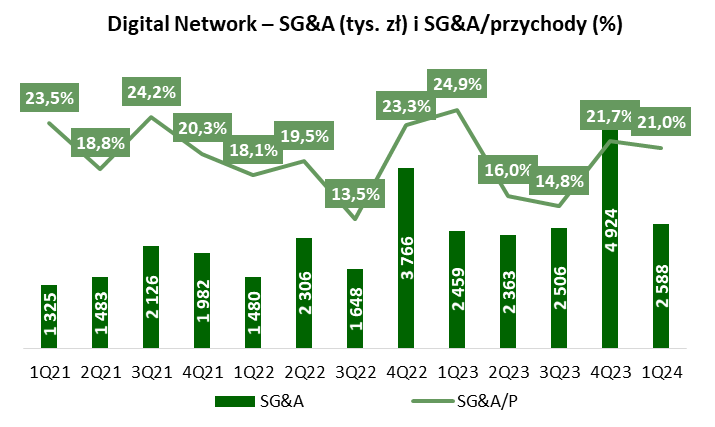

W układzie kalkulacyjnym widać, że koszty sprzedaży wzrosły zaledwie o 2,5% rdr., do 825 tys. zł. Nieco mocniej wzrosły koszty ogólnego zarządu, bo było to +6,6% rdr., do poziomu 1,8 mln zł. Przypominamy, że zdecydowaną większość kosztów operacyjnych grupy stanowią koszty własne sprzedaży, które bezpośrednio wpływają na poziom pierwszej marży. Sumarycznie koszty SG&A wyniosły 2,6 mln zł w 1Q24, co pozwoliło na poprawę wskaźnika kosztów do przychodów do 21% wobec 24,9% rok temu.

|

|

|

|

| Źródło: opracowanie własne na podstawie raportów Emitenta. | |

Bilans

Poniżej prezentujemy wybrane dane bilansowe Grupy Kapitałowej Digital Network.

| Wybrane dane finansowe (tys. zł) | 1Q22 | 2Q22 | 3Q22 | 4Q22 | 1Q23 | 2Q23 | 3Q23 | 4Q23 | 1Q24 |

| Aktywa trwałe | 40 929 | 40 705 | 47 128 | 43 192 | 46 088 | 48 032 | 50 204 | 47 704 | 45 783 |

| Rzeczowe aktywa trwałe | 12 939 | 12 630 | 12 393 | 12 926 | 13 295 | 13 103 | 13 489 | 12 739 | 12 498 |

| Aktywa z tytułu prawa do użytkowania nieruchomości | 12 405 | 12 567 | 18 756 | 17 137 | 19 441 | 19 095 | 22 219 | 22 011 | 20 327 |

| Wartości firmy | 11 359 | 11 359 | 11 359 | 9 769 | 9 769 | 9 769 | 9 769 | 8 026 | 8 026 |

| Długoterminowe pożyczki udzielone | 0 | 0 | 0 | 0 | 0 | 1 815 | 1 903 | 1 992 | 2 079 |

| Aktywa obrotowe | 21 565 | 23 440 | 24 331 | 35 062 | 32 474 | 31 847 | 43 855 | 53 761 | 54 585 |

| Należności z tytułu dostaw i usług | 5 781 | 6 891 | 9 658 | 13 615 | 9 683 | 10 917 | 14 449 | 13 704 | 9 347 |

| Pożyczki udzielone | 931 | 2 126 | 2 014 | 1 896 | 2 989 | 3 768 | 5 899 | 11 371 | 12 539 |

| Środki pieniężne i ich ekwiwalenty | 12 574 | 12 134 | 10 091 | 12 470 | 13 151 | 11 542 | 19 881 | 25 377 | 29 131 |

| Kapitał własny | 34 375 | 35 467 | 37 987 | 42 233 | 42 944 | 44 181 | 55 416 | 60 344 | 63 640 |

| Kapitały przypadające akcjonariuszom PD | 31 106 | 33 360 | 35 297 | 39 037 | 39 951 | 41 437 | 52 260 | 57 342 | 60 196 |

| Zobowiązania długoterminowe | 10 983 | 11 265 | 16 664 | 15 472 | 17 402 | 16 461 | 18 640 | 17 753 | 15 917 |

| Zobowiązania z tytułu leasingu finansowego | 9 890 | 10 084 | 15 139 | 13 973 | 15 906 | 14 993 | 17 167 | 16 363 | 14 707 |

| Zobowiązania krótkoterminowe | 17 136 | 17 413 | 16 809 | 20 549 | 18 216 | 19 236 | 20 003 | 23 368 | 20 811 |

| Zobowiązania z tytułu dostaw i usług | 6 220 | 5 484 | 4 941 | 8 586 | 6 492 | 5 828 | 5 778 | 7 855 | 6 317 |

| Zobowiązania tytułu leasingu finansowego | 6 493 | 5 927 | 6 894 | 5 825 | 6 061 | 6 271 | 7 797 | 7 835 | 7 569 |

| Suma bilansowa | 62 494 | 64 145 | 71 459 | 78 253 | 78 562 | 79 878 | 94 059 | 101.466 | 100.368 |

Źródło: opracowanie własne na podstawie raportów Emitenta.

W bilansie grupy nie widać większych zmian w 1Q24. W aktywach zmniejszył się stan należności handlowych, do 9,4 mln zł, które są nawet niższe niż na koniec 1Q23, pomimo istotnie większych przychodów. Zauważalnie zwiększył się stan środków pieniężnych – do 29,1 mln zł wobec 25,4 mln zł na koniec grudnia 2023 roku. Przy jednoczesnym zmniejszeniu zobowiązań z tytułu leasingu (grupa nie posiada kredytów) dodatnia pozycja gotówkowa zwiększyła się do 6,9 mln zł wobec 1,2 mln zł na koniec 4Q23. To się jednak zmieni po wypłacie dywidendy, która w 2024 roku wyniesie ponad 17 mln zł. Jednocześnie o dalszej pozycji gotówkowej grupy w dużej mierze będzie decydować działalność pożyczkowa – na koniec marca 2024 roku bilansowa wartość udzielonych pożyczek wyniosła 14,6 mln zł.

Przepływy pieniężne

Poniżej prezentujemy wybrane dane dotyczące przepływów pieniężnych.

| Wybrane dane finansowe (tys. zł) | 1Q22 | 2Q22 | 3Q22 | 4Q22 | 1Q23 | 2Q23 | 3Q23 | 4Q23 | 1Q24 |

| Przepływy operacyjne | 5 600 | 3 557 | 2 482 | 8 028 | 5 333 | 4 519 | 7 120 | 14447 | 7 246 |

| Przepływy inwestycyjne | 286 | -1 824 | -703 | -1 682 | -2 116 | -2 812 | 6 000 | -5475 | -1 007 |

| Przepływy finansowe | -1 942 | -2 173 | -3 823 | -3 206 | -3 138 | -3 187 | -5 069 | -3475 | -2 485 |

| Przepływy razem | 3 943 | -439 | -2 044 | 3 140 | 79 | -1 480 | 8 051 | 5496 | 3 754 |

Źródło: opracowanie własne na podstawie raportów Emitenta.

Grupa odnotowała wysokie, pozytywne przepływy z działalności operacyjnej w 1Q24, które wyniosły 7,2 mln zł, na co pozytywny wpływ miały m.in. wypracowane zyski oraz spływ należności. Bilans przepływów inwestycyjnych był ujemny na poziomie 1 mln zł, co dotyczyło głównie spłat i nowych, udzielonych pożyczek oraz uzyskanych od nich odsetek. Przepływy finansowe dotyczyły spłaty zobowiązań leasingowych. Sumarycznie grupa zwiększyła stan środków pieniężnych o 3,8 mln zł w 1Q24.

4. Polityka dywidendowa

Digital Network przyjęło politykę dywidendową na lata 2024-2025. Przede wszystkim zwracamy uwagę, że spółka będzie chciała wypłacać ją w dwóch transzach – jedna w grudniu w formie zaliczki, a druga w maju lub czerwcu, po zatwierdzeniu sprawozdania rocznego.

Dywidenda z zysku za 2024 rok ma wynieść nie mniej niż 20 mln zł, co przekłada się na około 4,72 zł na akcję. W grudniu 2024 roku ma zostać wypłacona pierwsza transza w kwocie minimum 10 mln zł. Na dywidendę ma zostać przeznaczone od 75% do 100% jednostkowego zysku netto, który może zostać powiększony o zyski z lat ubiegłych, przy czym łączna wartość dywidendy nie przekroczy 100% skonsolidowanego zysku netto za 2024 rok.

Podobne warunki będą obowiązywać w kolejnym roku, jednak spółka nie podaje wartości nominalnych. Dywidenda z zysku za 2025 rok ma wynieść od 75% do 100% jednostkowego zysku netto, powiększona o zyski z lat ubiegłych, przy czym nie przekroczy 100% skonsolidowanego zysku netto. Polityka dywidendowa podlegać będzie przeglądom okresowym dokonywanym przez zarząd spółki, w szczególności o ile wystąpią okoliczności mające negatywny wpływ na realizację planów sprzedażowych w danym roku obrotowym lub inne czynniki stanowiące przeszkodę w wypłacie dywidendy.

Walne Zgromadzenie Akcjonariuszy Digital Network z dnia 16 maja 2024 roku podjęło uchwałę o wypłacie dywidendy w wysokości 4,10 zł na akcję (14,5 mln zł z zysku za 2023 rok i 2,6 mln zł z kapitału zapasowego utworzonego z zysków lat ubiegłych). Stopa dywidendy wyniosła 6,9%.

5. Perspektywy, strategia i plany rozwoju

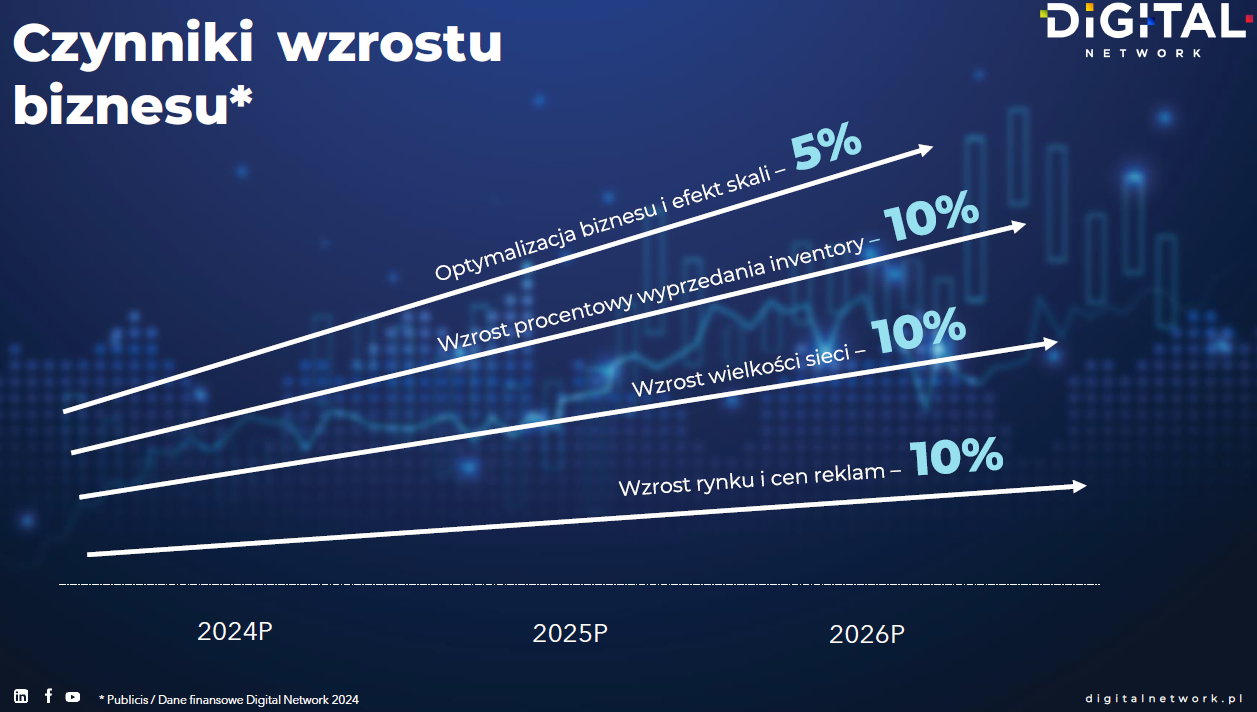

Grupa zwraca uwagę, że wyniki kolejnych kwartałów powinny wspierać m.in. pozytywne trendy na rynku reklamy zewnętrznej wraz z obserwowanym trendem szybszego wzrostu cyfrowej reklamy DOOH, przy jednoczesnym wzroście cen sprzedaży powierzchni reklamowych oraz emisji spotów promocyjnych w tempie 10% rdr. Emitent liczy także na zwiększanie pojemności pętli emisyjnych, co powinno umożliwić dalszy wzrost przychodów bez ponoszenia istotnych nakładów na inwestycje. Kolejnym czynnikiem wzrostu ma być rozbudowa sieci ekranów cyfrowych. Niezmiennie, wraz z rozbudową zespołu sprzedażowego grupa będzie się skupiać na dalszym zwiększeniu udziału sprzedaży bezpośredniej, która charakteryzuje się wyższą rentownością.

Jeżeli chodzi o plany na rok bieżący - opierając się na wieloletniej znajomości rynku reklamy zewnętrznej oraz obserwując kondycję branży w pierwszych miesiącach 2024 roku – uważam, że będzie to dla nas kolejny, bardzo udany rok. Korzystne otoczenie rynkowe i dobra koniunktura całego rynku reklamowego w Polsce sprzyjać będzie w realizacji ambitnych planów sprzedażowych oraz osiąganiu zamierzonych celów strategicznych. (…)

Co ważne, 2024 rok powinien być dla nas okresem utrzymania obecnego poziomu marży i zysków. Jest to cel realny ponieważ nasz model biznesowy charakteryzuje się stosunkowo niskimi kosztami operacyjnymi działalności, które staramy się utrzymywać dzięki m.in. optymalizacji kosztów zarządzania siecią ekranów. Z kolei duże możliwości w zakresie zwiększania pojemności pętli emisyjnych (inventory), umożliwiają wzrost przychodów bez ponoszenia istotnych nakładów na inwestycje – podsumowała w liście do akcjonariuszy w sprawozdaniu rocznym Agnieszka Godlewska, prezes zarządu Digital Network S.A.

Źródło: Emitent.

Grupa identyfikuje czynniki o charakterze długoterminowym, które mają korzystny wpływ na rozwój, wśród których wymienia przede wszystkim:

- wysoką barierę wejścia na rynek cyfrowej reklamy zewnętrznej (DOOH) dla konkurencji z uwagi na skomplikowaną technologię projektów, długi proces pozyskiwania pozwoleń administracyjnych na budowę nowych ekranów oraz ograniczoną ilość lokalizacji premium;

- rosnący transfer budżetów reklamowych pochodzących z Internetu, postępującą integrację z systemem sprzedaży digital (Adform, Broadsign) oraz możliwości realizacji kampanii w modelu programmatic;

- światowy trend wykorzystywania cyfrowej reklamy zewnętrznej (DOOH) do promowania proekologicznych rozwiązań z obszaru Smart City, dostarczających dodatkowe benefity dla przestrzeni miejskiej (informacja, edukacja, zwiększanie ruchu turystycznego).

Poniżej krótko podsumowujemy cele strategiczne na lata 2023-2027.

- Dalsza rozbudowa sieci ekranów cyfrowych w tempie pomiędzy 10% a 15% rocznie. Na koniec 2023 roku grupa posiadała ponad 20 tys. ekranów.

- Wzrost wykorzystania dostępnego inventory, czyli czasu reklamowego na ekranach w tempie 10% rocznie.

- Dynamiczne zwiększanie marży i zysków, m.in. dzięki pozytywnemu efektowi dźwigni operacyjnej.

- Regularna wypłata dywidend.

6. Wybrane czynniki ryzyka

Poniżej prezentujemy wybrane czynniki ryzyka związane z działalnością Grupy Digital Network.

Jednym z głównych czynników ryzyka jest duże powiązanie rynku reklamy z ogólną koniunkturą gospodarczą. Budżety reklamowe co do zasady rosną w okresach ożywienia gospodarczego i ulegają ograniczeniu podczas spowolnienia koniunktury.

Innym ważnym ryzykiem jest związane z możliwością utraty kluczowego dostawcy – sprzedaż czasu reklamowego odbywa się w znaczącej części poprzez brokera Polsat Media Biuro Reklamy Sp. z o.o. Ryzyko to jest mitygowane m.in. realizowania przedmiotu umowy terminowo i zgodnie z jej warunkami. Z dostawcą łączą Emitenta trwałe i wieloletnie relacje biznesowe, a warunki obowiązującej umowy są korzystne biznesowo dla obu stron. Dlatego Zarząd Digital Network SA ocenia poziom tego ryzyka jako aktualnie znikomy.

Ponadto, zwracamy uwagę na ryzyka związane ze wzrostem kosztów oraz awariami technologii. Jednym z istotnych kosztów są m.in. koszty energii, którymi spółka zarządza m.in. poprzez długoterminowe kontrakty oraz poprawę energooszczędności używanych ekranów. Ryzyko związane z awariami technologii związane jest z jednej strony z hardware (np. uszkodzeniami ekranów), a z drugiej software (awaria systemu informatycznego umożliwiającego realizację kampanii w czasie rzeczywistym). Do tej pory, począwszy od 2015 roku Spółka nie odnotowała istotnej awarii tego rodzaju.

7. Podsumowanie raportu

Grupa Digital Network ma za sobą bardzo udany kwartał. Emitentowi sprzyjał zarówno rozpędzony rynek reklamy zewnętrznej, jak i efekty realizowanej strategii rozwoju. W 1Q24 kontynuowany był pozytywny trend dynamicznie rosnącego rynku cyfrowej reklamy zewnętrznej. OHHlife Izba Gospodarcza oszacowała jego wartość na 42,9 mln zł, co oznaczało wzrost o 38% rdr. wobec dynamiki klasycznego OOH na poziomie 22,7% rdr. W całym 2024 roku oczekuje się wzrostu rynku reklamy zewnętrznej na poziomie 12-16% rdr. Warto zaznaczyć, że w 2Q24 baza wciąż będzie relatywnie niewygórowana, z kolei w kolejnych kwartałach rynek wejdzie w wysoką bazę, co może warunkować niższe dynamiki wzrostu (na co wskazują prognozy).

Wyniki finansowe grupy były bardzo dobre w 1Q24. Przychody wyniosły 12,3 mln zł, co oznaczało poprawę o 25,2% rdr. Zyski rosły jeszcze szybciej. Zysk brutto na sprzedaży poprawił się o 32,6% rdr., co pozwoliło na zwiększenie pierwszej marży do 47,1% wobec 44,5% rok wcześniej. Z kolei zysk na sprzedaży zwiększył się o 67,6% rdr., choć dynamika wzrostowa była wsparta również poprzez relatywnie niską bazę. Niemniej, grupa wypracowała rekordowy poziom procentowej marży jak na pierwszy kwartał roku, która wyniosła 26,1%. Na poziomie zysku netto wyniki były wsparte głównie przychodami finansowymi oraz korzystniejszym rozliczeniem na poziomie podatku dochodowego. W efekcie zysk netto z działalności kontynuowanej wzrósł aż o 253% rdr., do 3,3 mln zł, a zysk netto przypadający akcjonariuszom podmiotu dominującego wyniósł 2,9 mln zł (+212% rdr.). Wysokim zyskom towarzyszą także wysokie, dodatnie przepływy z działalności operacyjnej.

Grupa posiada silny bilans. Dzięki dalszemu zwiększeniu stanu środków pieniężnych oraz zmniejszeniu zobowiązań z tytułu leasingu (grupa nie posiada kredytów) dodatnia pozycja gotówkowa zwiększyła się do 6,9 mln zł na koniec 1Q24 wobec 1,2 mln zł na koniec 4Q23. Stwarza to sprzyjające warunki do podzielenia się zyskiem z akcjonariuszami, na co spółka przeznaczyła również część kapitałów rezerwowych, a łączna kwota przeznaczona na dywidendę przekroczyła 17 mln zł, co da 4,10 zł na akcję. W ogłoszonej polityce dywidendowej na lata 2024-2025 spółka zakłada wypłatę dywidendy dwa razy w roku – w grudniu w formie zaliczki i w maju lub czerwcu po zatwierdzeniu sprawozdania rocznego. Z zysku za 2024 rok zamierzeniem spółki jest wypłata nie mniej niż 20 mln zł, co przekłada się na wartość 4,72 zł na akcję. Ogłoszona polityka dywidendowa może być istotnym wsparciem dla kursu akcji Digital Network.

--

Autor niniejszej Analizy nie jest powiązany w żaden sposób z Emitentem. Niniejsza Analiza powstała w związku z umową zawartą z Digital Network S.A., obejmującą swoim zakresem przygotowanie raportu analitycznego. W ciągu ostatnich 12 miesięcy SII świadczyło również inne usługi z zakresu relacji inwestorskich Spółce Digital Network S.A. Ponadto, Stowarzyszenie nie wyklucza złożenia kolejnych ofert świadczenia takich usług Emitentowi w przyszłości.

Treść powyższej Analizy jest tylko i wyłącznie wyrazem osobistych poglądów jej autora i nie stanowi „rekomendacji inwestycyjnej” w rozumieniu przepisów art. 3 ust. 1 pkt 35) Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE (Dz.U.UE.L.2014.173.1 z dnia 2014.06.12) ani „informacji rekomendującej” w rozumieniu art. 3 ust. 1 pkt 34) ww. Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów (Dz.U. z 2005 r. Nr 206, poz. 1715), lub jakiejkolwiek porady. Stąd Stowarzyszenie Inwestorów Indywidualnych oraz autorzy nie ponoszą żadnej odpowiedzialności za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie lektury treści publikowanych w ramach niniejszego projektu. W inwestowaniu należy korzystać z wielu źródeł i konfrontować je przed podjęciem decyzji.