Za nami powoli kończy się sezon wyników spółek notowanych w Stanach Zjednoczonych. Kilka z dużych i znanych firm pochwaliło się znaczną poprawą wyników netto. Mimo hossy jaka panuje na amerykańskim rynku, wspomniane firmy wyceniane są z niskim lub przeciętnym do historycznych wskaźników ceny do zysku lub EV/EBITDA.

Wśród spółek, które pochwaliły się dobrymi wynikami można wymienić m.in.:

- Pulte Group

- Dropbox

- General Motors

- JD.com

- Global Payments

Dwie z wymienionych spółek mają niskie wskaźniki C/Z na tle innych podmiotów z branży, natomiast w przypadku trzech pozostałych mamy niskie wyceny (do historycznych wartości), które są wynikiem zdyskontowania przez rynek wolniejszego tempa wzrostu biznesu. Warto także zauważyć, że tylko jedna z wymienionych spółek ma kapitalizację poniżej 10 mld USD. Jest nim Dropbox. Pozostałe firmy są wyceniane między 20, a 50 mld USD.

Pulte Group – beneficjent rozwoju budownictwa jednorodzinnego

źródło: Obliczenia własne, dane na dzień (03.09.24)

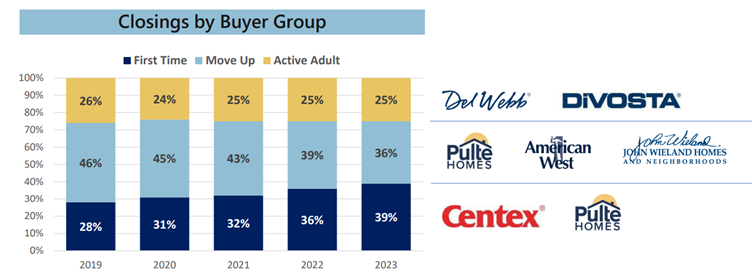

Jest to jedna z największych amerykańskich firm budowlanych, która specjalizuje się w budowie domów jednorodzinnych. Firma należy do indeksu S&P 500. Spółka ma kilka marek, które celują w określone grupy odbiorców. Firma operuje pod kilkoma markami:

- Pulte Homes – jest to „flagowiec”, pod tą marką spółka oferuje domy jednorodzinne o standardzie średnim oraz wyższym.

- Centex – oferta skierowana do pierwszych nabywców domu, którzy szukają bardziej przystępnych cenowo domów.

- Del Webb – budowa osiedli dla osób starszych (55+), która oferuje domy oraz infrastrukturę rekreacyjną dla seniorów.

- DiVosta – specjalizują się w budowie luksusowych domów i osiedli, zatem oferta jest dostosowana dla osób o bardziej zasobnych portfelach.

- John Wieland Homes and Neighborhoods – również oferta domów i mieszkań o wyższym standardzie.

Jak widać w ostatnich latach dobrze sprzedawały się domy dla pierwszych nabywców.

Źródło: Pulte Group

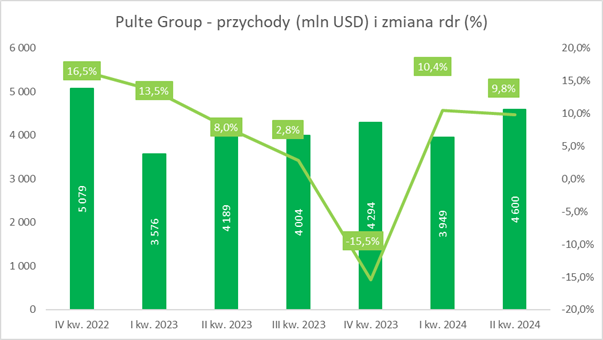

Mamy więc obraz spółki, która była beneficjentem boomu na amerykańskim rynku nieruchomości. Co ciekawe, wzrost stóp procentowych na razie nie spowodował pogorszenia wyników. Tak jak inni amerykańscy gracze, spółka zmaga się z wysokimi cenami materiałów budowalnych, dostępnością atrakcyjnych gruntów czy mniejszymi możliwościami finansowymi wśród potencjalnych nabywców domów „ekonomicznych” (tj. poniżej 300 000 USD). Model biznesowy okazał się udany, co doprowadziło do znacznego wzrostu skali działania. Jeszcze w 2014 roku przychody spółki wynosiły 5,7 mld zł, w 2023 roku sprzedaż osiągnęła poziom 15,7 mld zł

Źródło:Scrab

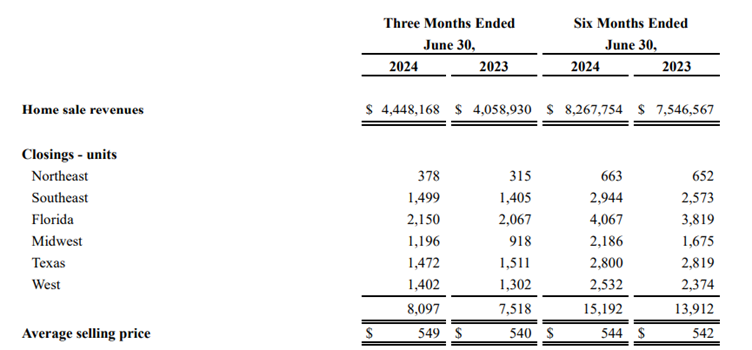

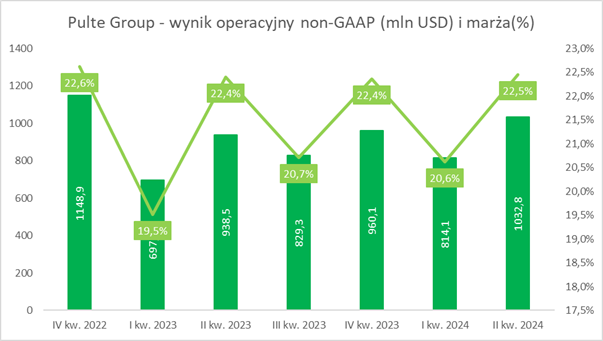

W II kw. 2024 roku przychody ze sprzedaży domów wzrosły r/r o 10% i osiągnęły poziom 4,4 mld dolarów. Na wzrost przychodów złożyła się większa liczba zakończonych realizacji (+8% r/r do poziomu 8 097 domów) oraz poprawa średniej ceny sprzedaży, która wzrosła o 2% r/r do poziomu 549 tys. USD.

Źródło: Pulte Group

Jednocześnie poprawiła się marża brutto na sprzedaży, która wzrosła w II kw. 2024 roku o 30 punktów bazowych i osiągnęła poziom 29,9%.’ To co istotne to duża sprzedaż nowych domów, która gwarantuje, że spółka będzie miała co robić w ciągu najbliższych kwartałów. W II kw. 2024 roku spółce udało się podpisać zamówienia na 7 649 domów o wartości 4,4 mld USD. Backlog spółki wynosi obecnie 12 982 domy, których szacowana wartość to 8,1 mld USD. Warto pamiętać, że Backlog to tak naprawdę przychody, które zostaną rozpoznane wraz z oddawaniem domów klientom. Spółka zdecydowała się przeznaczyć 314 mln USD na skup akcji własnych oraz wykupić obligacje senioralne o wartości 300 mln USD.

Wygenerowane przepływy pieniężne z działalności operacyjnej zapewniają nam ogromną elastyczność, co pozwala na inwestowanie w rozwój naszej działalność, poprawić strukturę kapitałową firmy oraz zwracać część środków naszym akcjonariuszom

Wzrost stóp wpływa na krótkoterminowy popyt na zakup domów, ale długoterminowa dynamika korzysta na strukturalnym niedoborze domów spowodowanym zmniejszeniem w ciągu kilku ostatnich lat inwestycji w tym obszarze budownictwa mieszkalnego

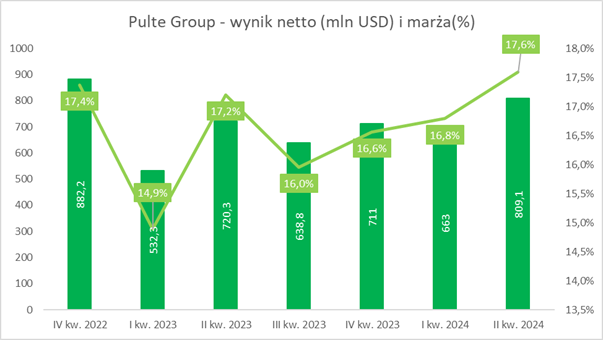

Spółka w II kw. 2024 roku osiągnęła zysk netto na poziomie 809,1 mln USD, co oznacza wzrost r/r o 12,3% r/r. Warto zauważyć, że rozwodniony zysk na akcję wyniósł w II kw. 2024 roku 3,83 USD, co jest wynikiem o 19,3% lepszym niż rok wcześniej.

|

|

|

źródło: opracowanie własne

Dropbox – znaczny wzrost zysków w II kw. 2024

źródło: Obliczenia własne, dane na dzień (03.09.24)

Dropbox jest amerykańską firmą technologiczną, która oferuje możliwość zarządzania plikami i udostępnia przestrzeń dyskową na serwerach Dropbox. Spółka rozwijała się w oparciu o model biznesowy typu Freemium, gdzie każdemu użytkownikowi oferowane jest darmowe konto z przestrzenią 2 GB (Dropbox Basic). Jeśli użytkownik uzna, że darmowej przestrzeni jest za mało, może wykupić kolejne pakiety. Zgodnie z danymi podanymi przez spółkę na koniec 2023 roku spółka posiadała 18,12 mln płacących użytkowników. Dropbox jest zatem najczęściej używany jako miejsce do przechowywania kopii zapasowych oraz udostępniania plików między urządzeniami (komputerami, telefonami itp.).

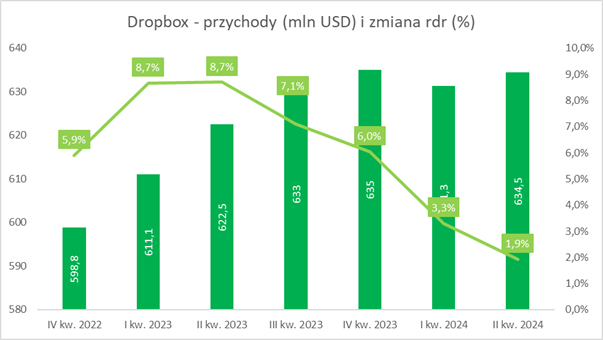

Spółka okres dynamicznego wzrostu ma już za sobą. Wystarczy spojrzeć na wykresy poniżej. Jeszcze w 2016 roku przychody wzrosły o ponad 40%, rok później o 30%. Natomiast w 2023 roku wzrost przychodów spowolnił do jednocyfrowych wartości. To z kolei odbiło się na wycenie spółki. Obecnie spółka jest wyceniana na kilkunastokrotność swoich rocznych zysków. Jednak w okresie dynamicznego wzrostu wskaźnik C/Z potrafiły znacznie przekraczać 30-krotność rocznych zysków.

Źródło: Scrab

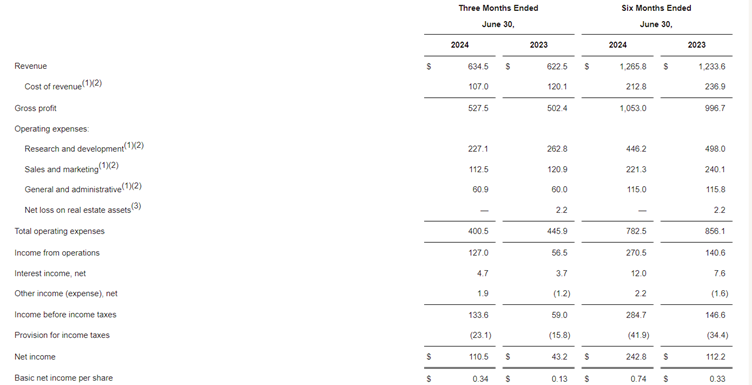

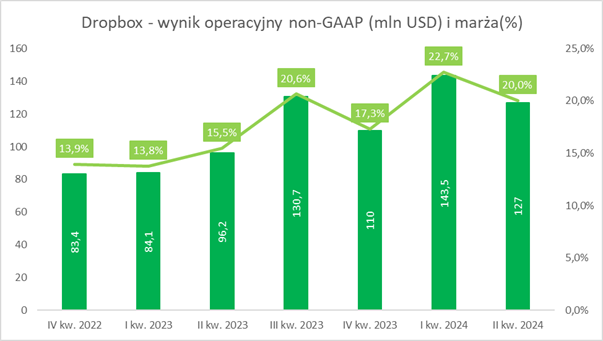

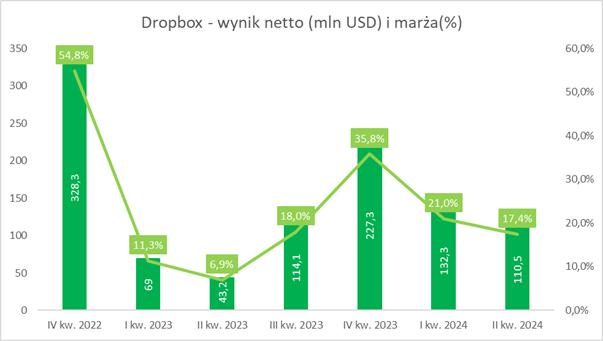

Wyniki za II kw. 2024 roku były mieszane. Z jednej strony przychody spółki osiągnęły wzrost o zaledwie 1,9% r/r do poziomu 634,5 mln zł, z drugiej strony marża operacyjna (wg. standardu GAAP) wyniosła 20,0%, co było wynikiem znacznie lepszym niż rok wcześniej. Spadły koszty R&D, ale jest to głównie wynik redukcji zatrudnienia w II kw. 2023 roku. Rok temu w ramach ugód z pracownikami Dropbox zgodził się wypłacić bonusy swoim zwalnianym pracownikom, co podniosło koszty w tamtym kwartale. Spółka z powodu zwolnienia tempa wzrostu zdecydowała się na ściślejszą kontrolę kosztów sprzedaży i marketingu.

Źródło: Dropbox

Zysk netto według standardów GAAP wyniósł w II kw. 2024 roku około 110,5 miliona USD, co oznacza wzrost r/r o 155,8% r/r. Jednak warto pamiętać, że wpływ na taką poprawę wyników miało zaksięgowanie w II kw. 2023 roku kosztów związanych ze zwolnieniami pracowników, które wyniosły łącznie 37,5 mln zł USD. Jeśli wyłączymy te koszty z wyników za II kw. 2023 roku, to Dropbox rok temu wygenerował 80,7 mln zł zysku netto.

Zysk netto na akcje (wg. GAAP) wyniósł 0,34 dolara na akcje, co oznacza wzrost o 21 centów r/r. Oczyszczony od zdarzeń jednorazowych zysk na akcje wyniósł 0,6 USD, co oznacza wzrost r/r o 17,6%.

Spółka wygenerowała w II kw. 2024 roku przepływy pieniężne z działalności operacyjnej (OCF) na poziomie 230,6 mln USD, co oznacza wzrost względem poprzedniego roku, kiedy OCF osiągnął poziom 187,6 mln USD. Z racji tego, że spółka działa w modelu asset light nie musi ponosić dużych nakładów inwestycyjnych. W efekcie FCF jest zbliżony do OCF. W II kw. 2024 roku FCF osiągnął poziom 224,7 mln USD.

Spojrzymy jeszcze na dane operacyjne. Dla spółki najważniejszy jest wzrost liczby klientów i zwiększenie ARPU. ARR (Annual Recurring Revenue) wyniósł 2,57 mld USD, co oznacza wzrost r/r o 2,9%. Powodem był zarówno wzrost przychodu na płacącego użytkownika (139,93 USD vs 138,94 USD rok wcześniej) jak i zwiększenie się liczby płacących użytkowników z 18,04 mln do 18,22 mln.

Podsumowując spółka doświadczyła spowolnienia wzrostu i zaczęła wprowadzać warianty oszczędnościowe. Rynek zdyskontował spowolnienie tempa wzrostu. W dłuższym terminie spółka może zdecydować się na skup akcji, jeśli nadal będzie generować FCF i nie będzie miała pomysłu na dalsze skalowanie biznesu.

|

|

|

źródło: opracowanie własne

General Motors – zadyszka czy strukturalne problemy w Chinach

źródło: Obliczenia własne, dane na dzień (03.09.24)