W związku z wyborem dokonanym w ankiecie przez Członków SII, publikujemy kolejną analizę fundamentalną, tym razem spółki Mercator Medical.

Mercator Medical to przykład firmy, która wykorzystała swoje 5 minut podczas pandemii, ale miała problem z efektywnym zagospodarowaniem owoców tego sukcesu. Okres pandemii był darem dla producentów rękawic ochronnych.

Ogromny wzrost popytu, przy ograniczonej podaży (chwilowo) spowodował, że ceny rękawic bardzo znacząco wzrosły. W efekcie zadziałała dźwignia operacyjna, co doprowadziło do ogromnej poprawy zyskowności. W latach 2020–2021 Mercator zrealizował łączny zysk w wysokości 1,5 mld zł. W najlepszym roku z okresu 2014–2019 firma zarobiła na poziomie EBITDA 30 mln zł. Ostatecznie spółka trafiła do WIG 20, a jej kapitalizacja przekroczyła znacznie 5 mld zł.

Niestety dla długoterminowych akcjonariuszy, nierównowaga rynkowa na rynku rękawic nie trwała zbyt długo. Nastąpił wzrost podaży rękawic i jednoczesny spadek popytu. Zadziałały siły rynkowe i ceny rękawic mocno spadły. W efekcie zmniejszyły się przychody, pogorszyły wyniki. Za słabszymi wynikami poszedł także spadek kapitalizacji. Obecnie spółka jest wyceniania na nieco ponad 500 mln zł.

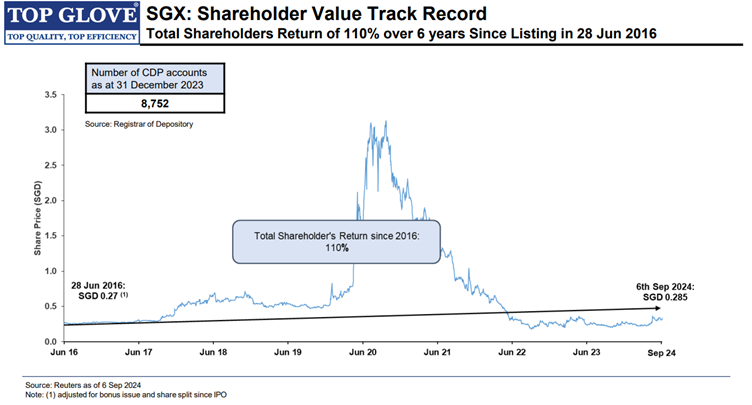

Przypadek Mercatora nie jest odosobniony. Szaleństwo na rynku rękawic ochronnych w latach 2020-2021 znalazło odzwierciedlenie również w cenach zagranicznych producentów. Kapitalizacja Top Glove w okresie pandemii wzrosła kilkukrotnie, natomiast bardzo szybko kurs akcji zaczął spadać i spadł nawet poniżej poziomu sprzed pandemii.

Źródło: Top Glove

W dalszej części analizy przyjrzymy się bliżej sytuacji spółki i spróbujemy odpowiedzieć na pytanie o jej przyszłe perspektywy. Sprawdzimy też co słychać u zagranicznych producentów rękawic.

Model biznesowy spółki Mercator

Mercator zajmuje się produkcją, dystrybucją oraz sprzedażą rękawic diagnostycznych, profesjonalnych oraz specjalistycznych. Poboczną działalnością jest także sprzedaż innych środków ochrony. Mercator większość produktów sprzedaje pod własnymi markami na rynkach krajowych i zagranicznych. Część rękawic pochodzi z własnej produkcji, z kolei część pochodzi od zewnętrznych dostawców na podstawie umów OEM. Spółka dzieli swój asortyment na następujące grupy produktowe:

Grupa Kapitałowa Mercator Medical posiada ponad 2 tysiące produktów, z których prawie 99% to marki własne. Wszystkie produkty sklasyfikowane są w czterech głównych grupach:

- rękawice diagnostyczne

- rękawice profesjonalne

- rękawice chirurgiczne

- produkty włókninowe

Rękawice diagnostyczne są jednym z podstawowych produktów spółki. Są to wyroby jednorazowego użytku, które są wykorzystywane nie tylko w sektorze opieki zdrowotnej, ale także w przetwórstwie spożywczym, HORECA, sektorze beauty, BHP, przemyśle farmaceutycznym. Główną funkcją tego typu rękawic jest ochrona ręki przed drobnoustrojami i zanieczyszczeniami. W tej kategorii produktowej bardzo często działa mechanizm CCC (Cena Czyni Cuda).

Rękawice chirurgiczne są przeznaczone do pracy w sterylnym środowisku (np. podczas operacji w szpitalu). Chronią przed zakażeniami, co jest istotne podczas zabiegów operacyjnych. Są wykonane w taki sposób, aby były wysoko odporne podczas kontaktu z substancjami chemicznymi, cytostatykami czy środkami dezynfekującymi. Odbiorcami tego typu rękawic są głównie szpitale, lecznice czy przychodnie.

Rękawice profesjonalne mają za zadanie chronić dłonie przed czynnikami zewnętrznymi, które mogłyby znacząco uszkodzić skórę. Z tego powodu tego typu rękawice muszą być niewrażliwe na działanie detergentów, środkami żrącymi itp.

Rękawice ochronne zapewniają one większą odporność na uszkodzenia mechaniczne. Muszą być minimum dwa razy grubsze od klasycznych rękawic diagnostycznych.

Odzież ochronna i medyczna – są to czepki, maski, fartuchy, ochraniacze czy obuwie. Wspomniane produkty mają zabezpieczać skórę przed mikoorganizmami, czynnikami biologicznymi czy zanieczyszczaniem bloku operacyjnego.

Największą sprzedaż generują rękawice diagnostyczne, które są najmniej marżowe. W dystrybucji prawie 99% sprzedaży to właśnie tego typu produkt. W segmencie produkcyjnym w I kw. podział między poszczególnymi kategoriami produktowymi wyglądał następująco:

- rękawice diagnostyczne: 52,5 mln zł

- rękawice chirurgiczne: 8,5 mln zł

- rękawice gospodarcze: 0,4 mln zł

- pozostałe (włóknina): 5,7 mln zł

Produkcja – duże problemy z nadpodażą

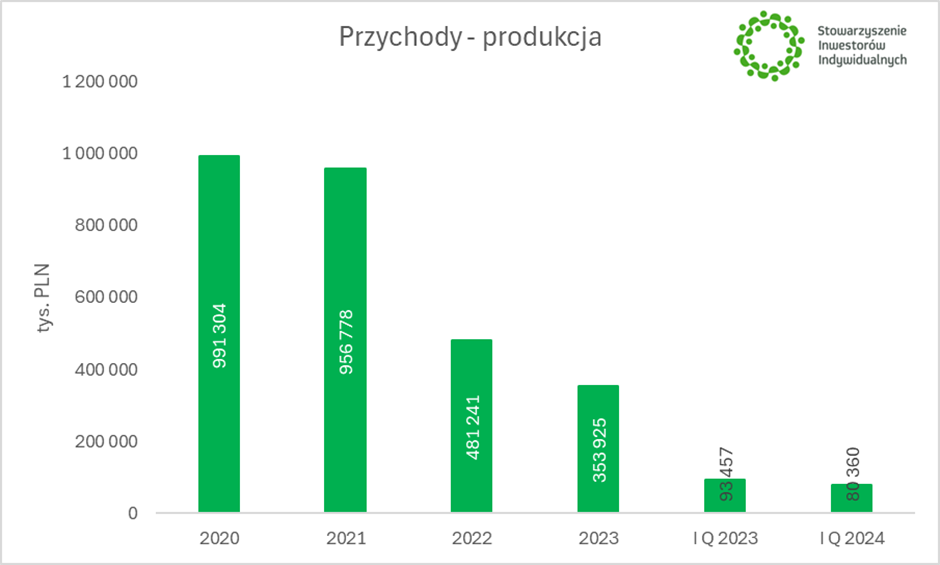

Jak widać na wykresie poniżej, spółka doświadczyła gwałtownego spadku sprzedaży. Znacząco wyróżniają się tłuste lata 2020-2021. Wielu odbiorców w czasie COVID kupiło rękawice „na zapas” i teraz z nich schodzą. Oczywiście taka sytuacja nie będzie trwała wiecznie i z czasem rynek powróci do kilkuprocentowego wzrostu, który ma podłoże fundamentalne.

Źródło: opracowanie własne na podstawie danych spółki

Dużym problemem dla mniejszych podmiotów są producenci z Tajlandii, Malezji oraz Chin. Posiadają oni duże moce produkcyjne, co daje im efekty skali. Również lokacja zakładów blisko surowca (kauczuku) powoduje, że większość liczących się producentów ma ulokowane zakłady produkcyjne w Tajlandii albo Malezji. Tak zrobił również Mercator.

Obecnie Grupa Mercator posiada w Tajlandii 3 zakłady produkcyjne. Fabryki wytwarzają rękawice z NBR (syntetyczny lateks). Jednak na skutek spadku popytu na rynku spółka zdecydowała się na zamknięcie produkcji w najstarszym zakładzie. Obecne zdolności produkcyjne wynoszą od 2,9 mld szt. do 3 mld szt. rocznie. Oznacza to, że Mercator nie wytwarza nawet 1% globalnej produkcji (w 2020 roku zdolności produkcyjne spółki wynosiły 2% globalnej produkcji), szacowanej na ponad 400 mld sztuk rocznie. Mercator jest więc graczem małym, który nie odgrywa istotnej roli na rynku.

Warto pamiętać, że działalność produkcyjna naraża spółkę na ryzyko kursowe. Mówi o tym spółka w opisie ryzyk:

W działalności produkcyjnej Grupa ponosi koszty produkcji w batach tajlandzkich (ok 75% udziału), w dolarach amerykańskich (ok 20% udziału) oraz w ringitach malezyjskich (ok 5% udziału), a przychody ze sprzedaży produktów realizowane są w niemal w całości w dolarach amerykańskich. Porównując okres pierwszego kwartału 2024 r. do tego samego okresu 2023 r. nastąpiło 5% umocnienie się kursu bata wobec dolara. W omawianym okresie 2024 r. jedynie 29,9% sprzedaży spółki produkcyjnej zrealizowane było do części dystrybucyjnej Grupy, wobec czego ruchy na parach dolarowych (USD/PLN, USD/THB) miały pozytywny wpływ na skonsolidowane wyniki Grupy.

Ostra konkurencja cenowa na rynku rękawic diagnostycznych wymusza na Mercatorze konieczność wejścia w bardziej niszowe rękawice (m.in. specjalistyczne). Jednak jest to trudna droga, ponieważ na tym rynku są już silni gracze.

Źródło: opracowanie własne na podstawie danych spółki

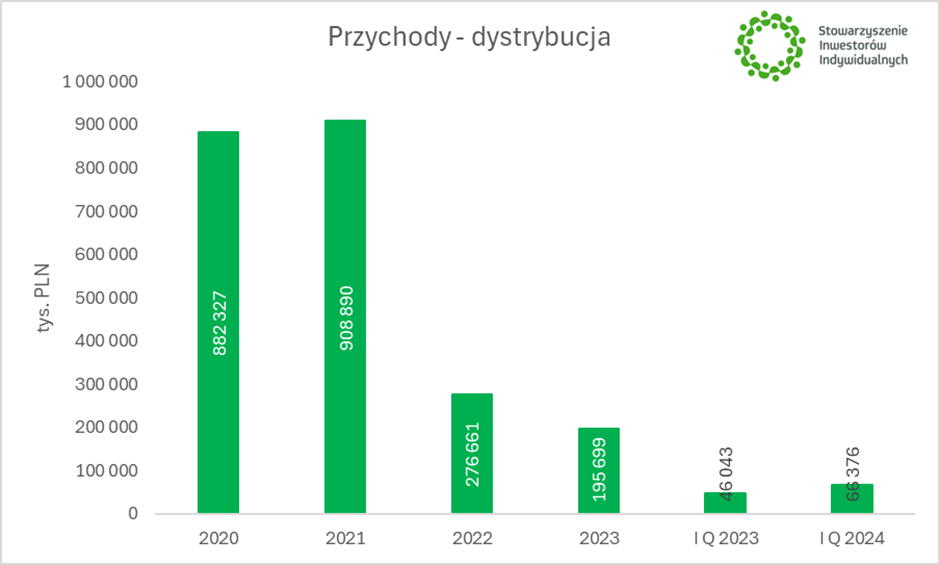

Dystrybucja – nieudana ekspansja na Zachód Europy

W segmencie dystrybucyjnym wzrost przychodów w I Q 2024 roku ma po części związek z korektą modelu biznesowego i większą sprzedaż towarów od zewnętrznych dostawców.

Źródło: opracowanie własne na podstawie danych spółki

Sprzedaż do jednych z najważniejszych rynków europejskich (tj. Niemcy i Włochy) nie idzie dobrze. Świadczą o tym ruchy spółki związane z zamknięciem niemieckiej i włoskiej spółki dystrybucyjnej. Ich działalność operacyjną (sprzedaż rękawic) przejęła polska spółka. Z jednej strony z pewnością spółka oszczędzi nieco pieniędzy, ale z drugiej widać, że sprzedaż w krajach Zachodniej Europy jest trudna, co świadczy o bardzo dużej konkurencji na tamtejszych rynkach. Obecnie najważniejszymi rynkami dla spółki są Polska oraz Stany Zjednoczone. Sprzedaż do Niemiec (najważniejszego rynku rękawic w Europie) nie odgrywa obecnie istotnej roli (5% przychodów). Znacznie lepiej spółka radziła sobie na rynku CEE, w którym spółka ustanowiła pozycję lidera (Polska, Ukraina) lub znalazła się w TOP 3 graczy na rynku (Rumunia, Czechy, Słowacja, Węgry).

Sprzedaż w regionie CEE Celem Grupy Emitenta jest osiągnięcie pozycji jednego z trzech największych graczy na rynku rękawic medycznych na wszystkich rynkach dystrybucyjnych Grupy w Europie Środkowej i Wschodniej, gdzie umacnia swoją pozycję. Aktualnie Grupa jest liderem na rynku polskim i ukraińskim, jednym z trzech największych graczy w Rumunii, na Węgrzech, w Czechach oraz Słowacji. W 2023 roku największym rynkiem zbytu była Polska, sprzedaż wynosiła 146,6 mln zł, jednak w porównaniu do poprzedniego roku była niższa o 42,8 mln zł, co daje 22,6% spadku r/r. Na drugim miejscu była Rumunia ze sprzedażą na poziomie 31,0 mln zł, porównując z 2022 rokiem wartość ta była niższa o 3,2 mln zł, czyli o 9,3%. Kolejnym największym rynkiem w regionie CEE jest Ukraina, gdzie zrealizowano sprzedaż o wartości 27,0 mln zł, w porównaniu do poprzedniego roku sprzedaż tam wzrosła o 5,9 mln zł.

W segmencie dystrybucyjnym dostawcami rękawic są producenci z Tajlandii, Malezji, Indii, Chin i Indonezji. Dostawcy produkują rękawice pod markami Mercator na podstawie umów OEM. Oprócz tego spółka jest także dystrybutorem rękawic chirurgicznych takich marek jak Ansell, Kanam Latex Intustries oraz Kossan International.

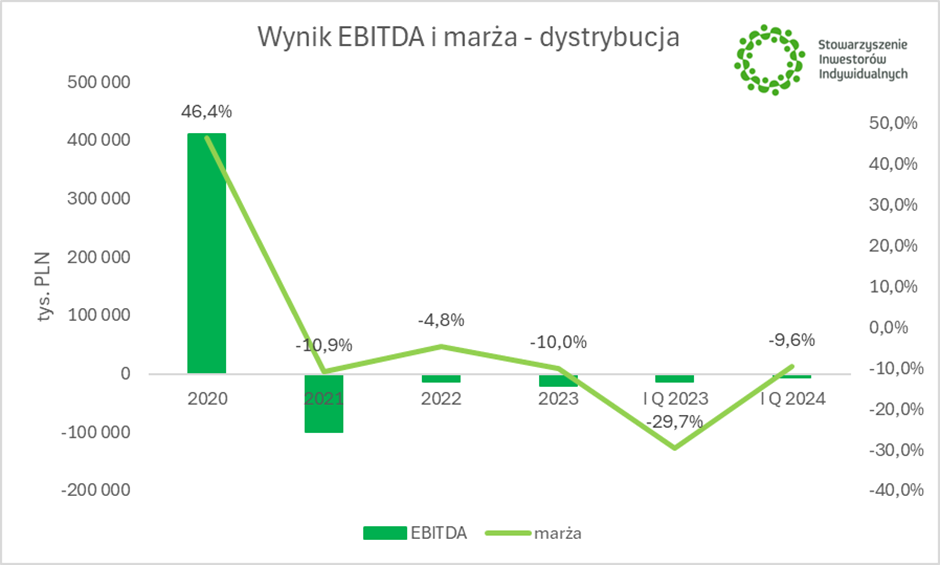

Źródło: opracowanie własne na podstawie danych spółki

Spółka księguje zapasy w modelu FIFO. Oznacza to, że koszt sprzedanego towaru lub produktu jest koszt najstarszego zapasu. Ma to duże przełożenie na uzyskiwane rentowności (szczególnie w segmencie dystrybucyjnym). Biorąc pod uwagę, że cykl obrotu zapasami wynosi w spółce zazwyczaj 90 dni, to w sytuacji spadku cen rękawic (tak mamy obecnie), spółka może raportować straty operacyjne, a nawet już na poziomie wyniku brutto ze sprzedaży. Warto pamiętać, że „eldorado lat 2020-2021” to również po części efekt FIFO (spółka kupowała rękawice taniej i odsprzedawała je po coraz wyższych cenach). Stąd bardzo wysoka jak na działalność hurtową marża EBIT w „Covidowym” czasie.

Duże obroty i niska marża

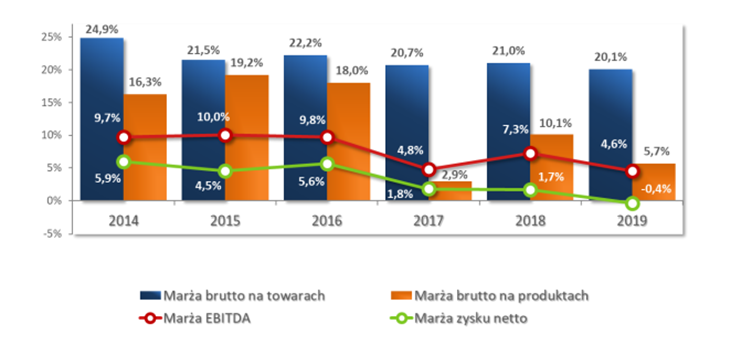

Podsumowując, spółka generuje przychody zarówno z działalności produkcyjnej jak i dystrybucyjnej. Historycznie patrząc marża brutto generowana na sprzedaży w hurcie i produkcji były niskie. Spółka sprzedaje rękawice gdzie cena odgrywa kluczową rolę. Na wykresie poniżej widać, że przed COVID spółka historycznie nie generowała wysokiej rentowności. Przykładowo marża EBITDA w latach 2014-2019 tylko raz miała dwucyfrową wartość.

Źródło: Mercator Medical

Otoczenie rynkowe i konkurencja

Obecnie na światowym rynku jest duża nadpodaż rękawic ochronnych. Popyt globalny na rękawice wyniósł w 2023 roku nieco ponad 300 mld sztuk, natomiast produkcja przekroczyła 400 mld. Warto w tym miejscu przytoczyć prognozy The Malaysian Rubber Glove Manufacturers Association (Margma), która szacuje, że globalny popyt na rękawice ochronne wyniesie w 2027 roku około 450 mld sztuk. Jest to dużo jeśli weźmiemy pod uwagę, że przed COVID rynek rósł w tempie 5% rocznie. Powodem jest to, że obecny słaby popyt wynika ze schodzenia z zapasów przez odbiorców, którzy szaleńczo kupowali rękawice w latach 2020-2021. W końcu zapasy się skończą, albo przeterminują i popyt powinien się odbudować. Na to czekają wszyscy producenci rękawic ochronnych.