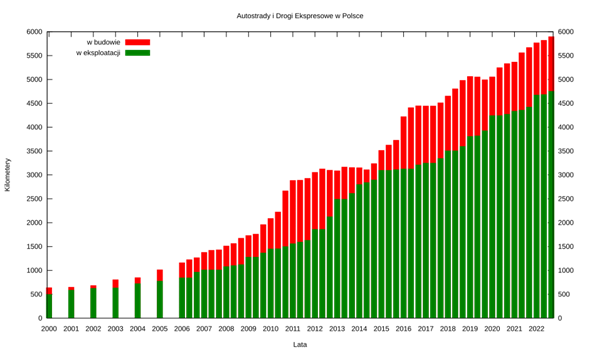

Od wejścia Polski do Unii Europejskiej znacząco poprawiła się jakość sieci drogowej. Liczba wybudowanych autostrad i dróg szybkiego ruchu wzrosła kilkukrotnie względem roku 2004. Jeśli weźmiemy same drogi ekspresowe to wzrost działających „esek” zwiększył się około 20-krotnie. Jeśli spojrzymy na sektor kolejowy, to transformacja infrastrukturalna przebiega mniej sprawnie.

Choć jak wspomniano wyżej, transformacja kolei nie przebiega tak dobrze jak dróg, to jednak ciągu ostatnich 20 lat wydano na zakup taboru, modernizację linii kolejowych, trakcji czy dworców ponad 115 mld złotych. Pozwoliło to poprawić częściowo komfort transportu kolejowego. Wciąż jednak kolej to ubogi krewny sieci drogowej pod względem transformacji w ciągu ostatnich dwóch dekad. W najbliższych kilkunastu latach najprawdopodobniej będziemy świadkiem dużych inwestycji na kolei.

Dużo ciekawych informacji można znaleźć w Krajowym Programie Kolejowym (KPK) z 2023 roku, gdzie zawarte są plany dotyczące modernizacji taboru i infrastruktury kolejowej. Do tego kolejnym wartościowym dokumentem jest „Rządowy program wsparcia zadań zarządców infrastruktury kolejowej, w tym w zakresie utrzymania i remontów, do 2028 roku”, który został zatwierdzony przez rząd 7 listopada 2023 r. W programie modernizacyjnym zaplanowane jest ponad 40 mld zł, natomiast w KPK w latach 2021-2027 założono wydatki na poziomie 80 mld zł. Ponadto należy dodać jeszcze środki z KPO w kwocie 11 mld zł. Wciąż nie wiadomo jak skończy się realizacja Centralnego Portu Komunikacyjnego, gdzie część kolejowa była istotną składową wydatków.

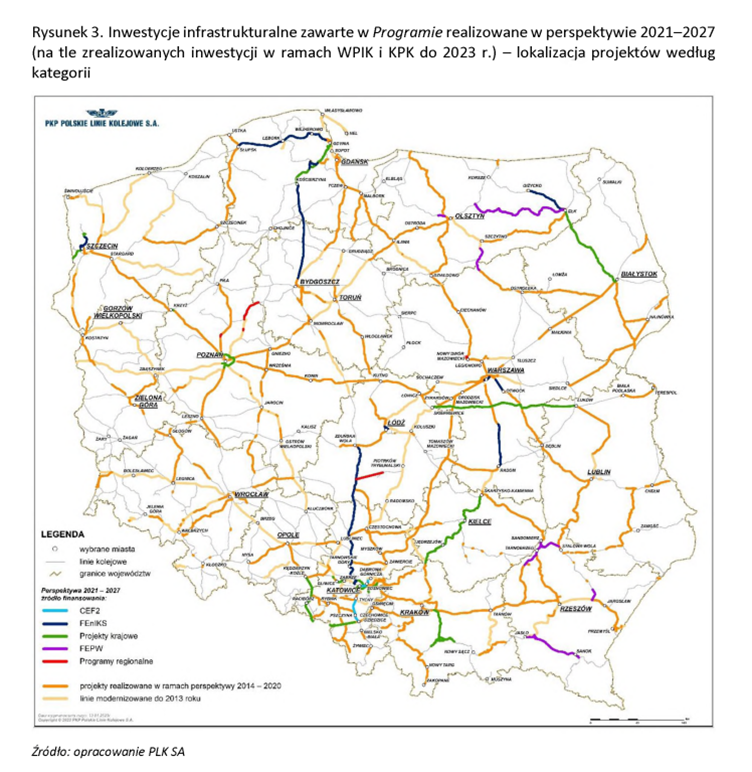

Jak widać na poniżej mapie na terenie Polski będzie modernizowanych wiele odcinków kolejowych. Mają one poprawić komfort podróży oraz zmniejszyć czas dojazdu.

Źródło: Krajowy Program Kolejowy

Plany są ambitne, jednak warto pamiętać, że w latach 2014-2020 nie zrealizowano wszystkich przedsięwzięć. Warto zajrzeć tutaj: „Krajowy Program Kolejowy niewykonany. PLK wydały o 12,5 mld zł mniej, niż planowano”, gdzie jest pokazane, że w poprzednim programie inwestycyjnym nie wykorzystano wszystkich planowanych środków. Możliwe, że w kolejnych latach również będzie problem z realizacją ambitnych planów.

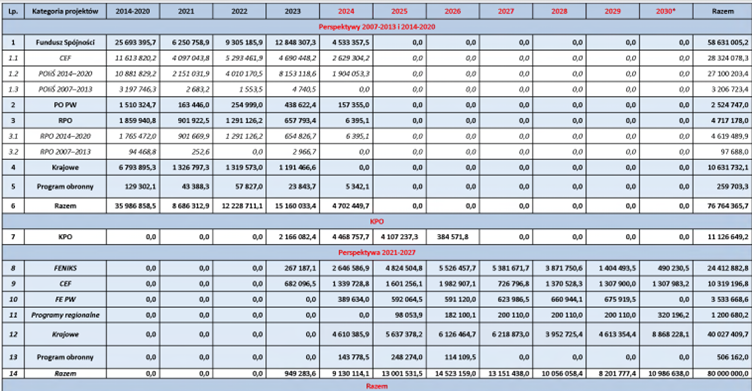

W tabeli poniżej widać, że największe inwestycje będą realizowane w latach 2024-2027. Planowane wydatki na ten okres mają wynieść 63,5 mld zł (bez wydatków na utrzymanie infrastruktury kolejowej). Tak więc beneficjentami będą głównie firmy, które obecnie mają rozwiniętą działalność, która pozwoli na bezproblemową absorpcję nowych zleceń.

Źródło: Krajowy Program Kolejowy

Zgodnie z rządowym planem do końca 2030 roku ma zostać przebudowane 12 500 km linii kolejowych. Z KPK można dowiedzieć się, że do końca 2023 roku zmodernizowano 8 270 km linii. Planowane są także poprawienie średniej szybkości transportu kolejowego o 33% względem 2023 roku (do 40 km/h) oraz rozbudowa linii, na których działa system zarządzania ruchem typu ERTMS/ETCS (do prawie 2,5 tys. km).

Tak więc w najbliższych latach szykowane są spore nakłady na rozwój kolei. Beneficjentem powinny być firmy, które zajmują się działalnością budowlaną na rynku kolejowym oraz oferujące modernizacje taboru kolejowego. O tym, że rynek kolejowy jest kuszący widać po ruchach graczy znanych raczej z realizacji projektów drogowych. Mam na myśli głównie Budimex oraz Mirbud (zapoznaj się z ostatnią analizą Mirbud). Budimex już teraz realizuje duże kontrakty, czego przykładem jest niedawna informacja o wygraniu kontraktu na budowę kolei szybkich prędkości na Łotwie (jako część konsorcjum w skład którego wchodzą jeszcze: francuski Eiffage Génie Civil i włoski Rizzani de Eccher). Z kolei Mirbud zwiększa udziały w spółce Torpol i nie wyklucza przejęcia jakiejś spółki z branży budownictwa kolejowego.

Polski sektor kolejowy: wyzwania i szanse

Spółki działające w budownictwie kolejowym powinny być beneficjentami podaży dużych kontraktów. Jednak wciąż ten sektor zmaga się z czynnikami ryzyka. Jednym z nich jest zmienność cen materiałów budowlanych, co utrudnia kalkulację długoterminowych projektów inwestycyjnych. Kolejnym jest potrzeba właściwego zarządzania ludźmi, ponieważ obecnie coraz trudniej znaleźć na rynku wykwalifikowane osoby. W konsekwencji nierzadko konieczne są podwyżki wynagrodzeń, co odbija się negatywnie na marży kontraktowej. W przyszłości wzrost podaży kontraktów wymusi na największych graczach zwiększenie skali działalności, co będzie wymagać umiejętnego zarządzania płynnością, siłą roboczą oraz właściwego szacowania kosztów realizowanych kontraktów. O tym jak jest to ważne przekonali się kiedyś akcjonariusze PBG i Hydrobudowy.

Trzy ciekawe spółki z GPW działające w sektorze kolejowym

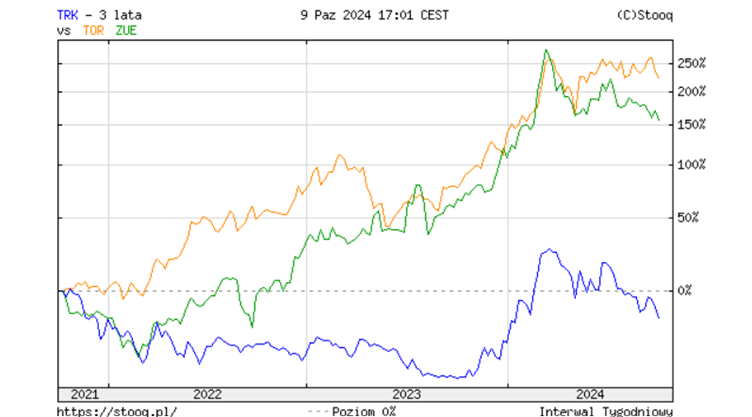

Na warszawskiej giełdzie są notowane trzy spółki, które działają w budownictwie kolejowym. Są to Trakcja, Torpol oraz ZUE. Każda z firm ma duży portfel zamówień, jednak inną sytuację wewnątrz spółki.

Trakcja zmaga się z niską rentownością kontraktów oraz wysokimi kosztami odsetkowymi (jak na generowany zysk brutto na sprzedaży). Z kolei Torpol wśród akcjonariuszy mniejszościowych ma Mirbud, który coraz mocniej rozgląda się za okazją do wejścia w segment kolejowy. Za to ZUE planuje rozwijać się nie tylko w Polsce, ale także na rynkach zagranicznych. Spółki różnią się także stopami zwrotu. W ciągu ostatnich 3 lat Torpol i ZUE zapewniły akcjonariuszom bardzo sowite stopy zwrotu, natomiast Trakcja pozostała daleko w tyle. Z czego to wynikało?

Źródło: stooq.pl

Trakcja – duże perspektywy rozwoju

|

|

|

|

| Trakcja (tys. PLN) |

II kw. 2023 | III kw. 2023 | IV kw. 2023 | I kw. 2024 | II kw. 2024 |

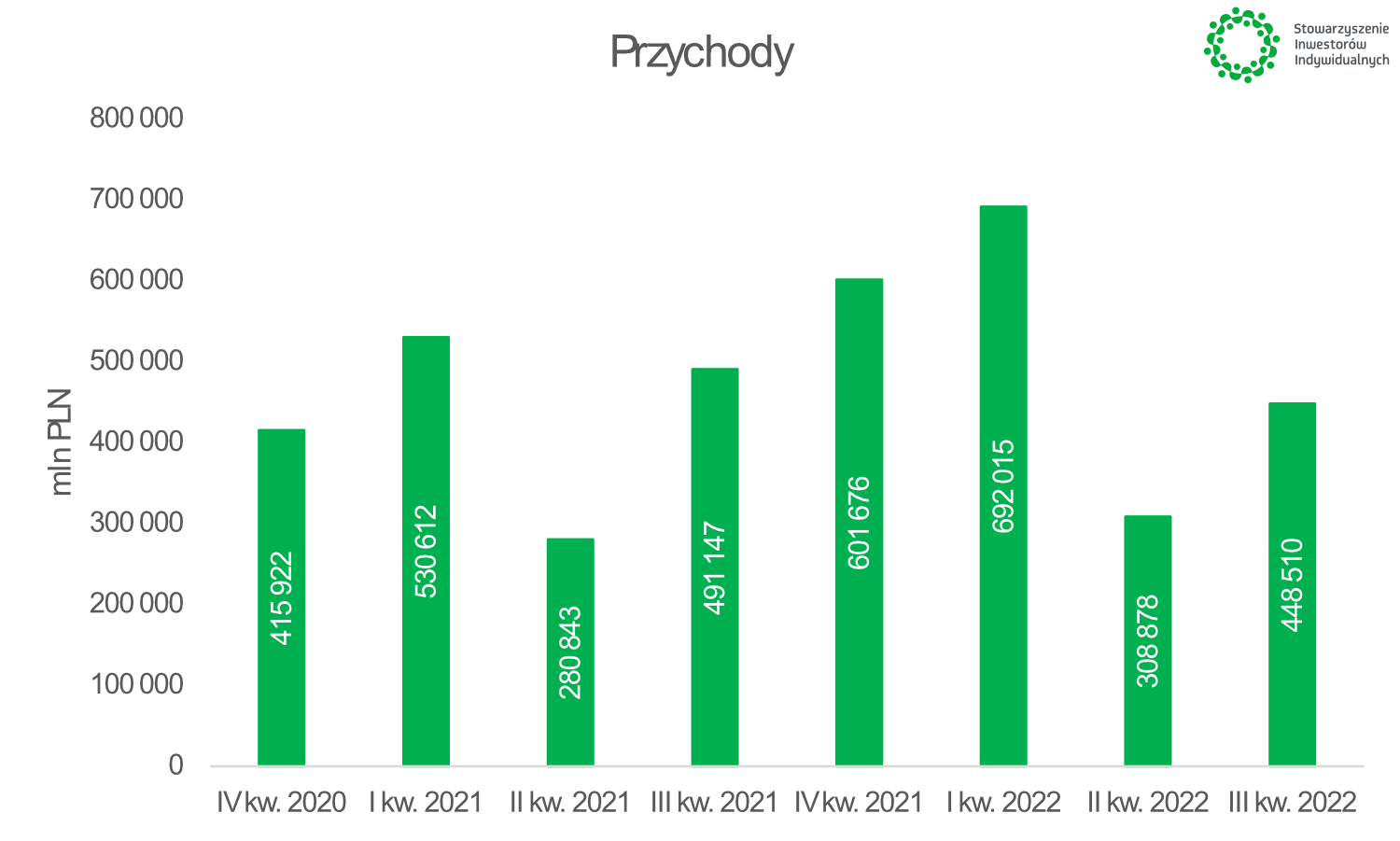

| Przychody | 491 147 | 601 676 | 692 015 | 308 878 | 448 510 |

| Zysk operacyjny | 22 720 | 33 336 | 62 843 | -9 228 | 11 656 |

| Zysk netto | 10 651 | 27 199 | 46 066 | -12 887 | 2 108 |

| Przepływy operacyjne | 43 595 | 32 882 | 452 209 | -199 677 | -3 887 |

| Przepływy inwestycyjne | 708 | 359 | 136 | -1 092 | -612 |

| w tym CAPEX | -2 911 | -1 299 | -4 107 | -5 723 | -5 003 |

| Przepływy finansowe | -45 435 | -45 949 | -81 570 | -22 417 | -138 |

| Aktywa trwałe | 477 413 | 479 142 | 474 688 | 470 409 | 450 754 |

| Aktywa obrotowe | 894 871 | 977 256 | 1 013 963 | 756 408 | 893 464 |

| w tym gotówka | 21 049 | 8 341 | 379 033 | 155 847 | 151 210 |

| Kapitał własny | 179 159 | 213 125 | 248 191 | 233 092 | 236 490 |

| Zobowiązania krótkoterminowe | 1 098 666 | 1 159 014 | 1 154 535 | 914 965 | 1 027 803 |

| Zobowiązania długoterminowe | 94 459 | 84 259 | 85 925 | 78 760 | 79 925 |

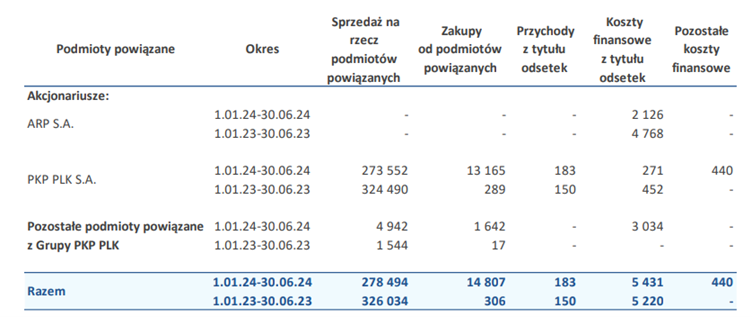

Grupa Trakcja od wielu lat jest na etapie „stawania na nogi”. Spółkę uratowały kilka lat temu PKP Polskie Linie Kolejowe, które obecnie są największym akcjonariuszem (i co ciekawe znaczącym “generatorem” przychodów), co widać w tabeli poniżej.

Źródło: Trakcja

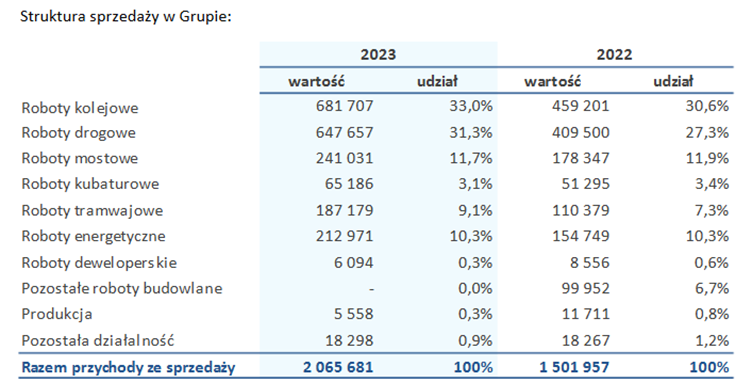

Grupa Trakcja zajmuje się realizacją kontraktów dotyczących robót wiązanych z infrastrukturą kolejową i drogową. Istotnym segmentem jest także wykonywanie robót tramwajowych i energetycznych. Poboczną działalnością jest budownictwo kubaturowe (np. nastawnie ruchowe, dworce, budynku podstacji transakcyjnych) czy budownictwo ogólne i inżynierii środowiska. W tabeli poniżej widać jaka jest struktura przychodów.

W najbliższych latach spółka powinna być także beneficjentem nowego programu rozwoju dróg w Polsce. Wynika to z tego, że spółka działa również w budowie dróg, o czym świadczy poniższy fragment sprawozdania spółki:

W sektorze budownictwa drogowego Grupa specjalizuje się w budowie i przebudowie dróg, autostrad, mostów, wiaduktów, lotnisk, portów wodnych oraz instalacji infrastruktury użyteczności publicznej. – raport roczny spółki

W kolejnych latach można spodziewać się, że spółka będzie generować znaczne przychody związane z Krajowym Programem Kolejowym (roboty kolejowe, mostowe i kubaturowe). Kolejnym silnikiem wzrostu będzie sektor energetyczny, który w najbliższych latach będzie miejscem znacznych inwestycji w transformację energetyczną Polski. Widać, że segment kolejowy jest istotnym źródłem przychodów, jednak jest to w przypadku Trakcji znacznie mniejsza ekspozycja na ten rynek niż ma to miejsce w przypadku Torpolu, czy ZUE.

Źródło: Trakcja

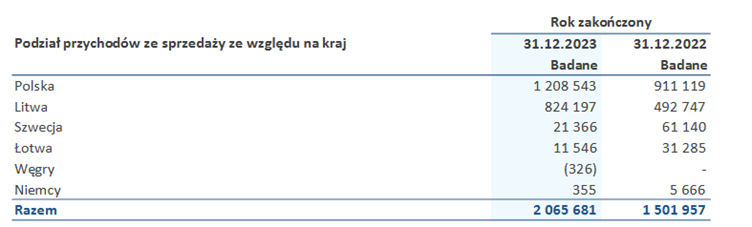

Spółka działa głównie na rynku polskim oraz litewskim. W 2023 roku widoczne było zmniejszenie aktywności na rynku szwedzkim oraz łotewskim. Wynika to z tego, że wygrane kontrakty powoli dobiegają końca, a znaczące umowy nie zostały podpisane na tych rynkach.

Źródło: Trakcja

W 2024 roku najważniejsze podpisane umowy to kontrakt tramwajowy oraz kontrakty dotyczącące budowy systemów sterowania ruchem o łącznej wartości przekraczające 860 mln zł:

(...) w dniu 20 lutego 2024 roku Zarząd Spółki Trakcja podpisał kontrakt na „Przebudowę torowiska tramwajowego na ul. Toruńskiej na odcinku od ul. Kazimierza Wielkiego do zajezdni MZK”. Łączna maksymalna wartość kontraktu netto wynosi 106,7 mln zł.

(...) w dniu 5 kwietnia 2024 roku Zarząd Spółki Trakcja podpisał kontrakt na Realizację robót budowlanych oraz wykonanie projektu wykonawczego i realizacje robót budowlanych na zabudowę urządzeń sterowania ruchem kolejowym, urządzeń kolejowych sieci telekomunikacyjnych na odcinku Zabrzeg-Zebrzydowice-granica państwa w ramach projektu „Prace na podstawowych ciągach pasażerskich (E 30 i E 65) na obszarze Śląska, Etap I: linia E 65 na odcinku Zabrzeg-Zebrzydowice". Przedmiot kontraktu podzielony został na zakres podstawowy - Część A i Część B oraz na dwie części opcjonalne, łączna maksymalna wartość kontraktu może wynieść 1 670,1 mln zł, zakładany udział Trakcja S.A. w realizacji umowy w całym zakresie podstawowym wynosi 45%, co stanowi 751,5 mln zł - raport roczny 2024

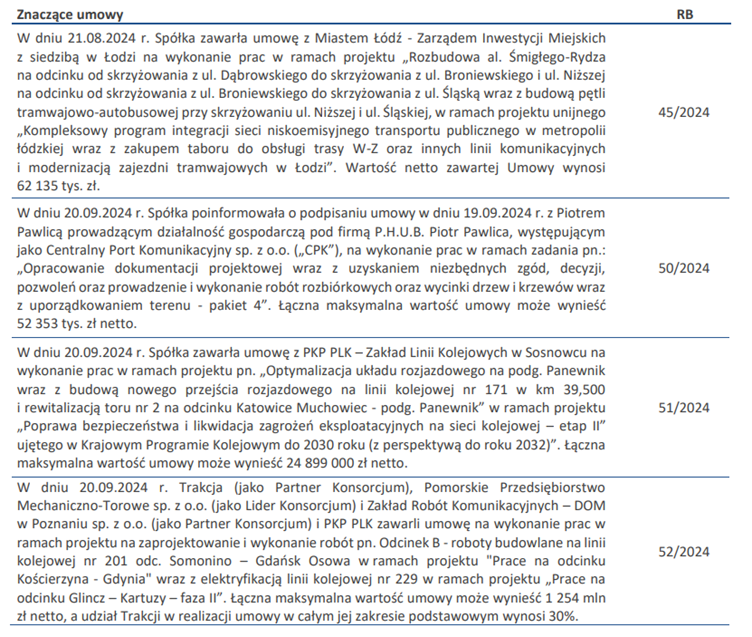

Poniżej kilka innych znaczących umów, które zostały niedawno zawarte przez spółkę z kontrahentami. Warto szczególnie spojrzeć na kontrakt Somonino-Gdańsk Osowa o wartości netto dla spółki wynoszącej ponad 400 mln PLN. Aby sfinansować wspomniany kontrakt PKP PLK zgodził się dofinansować spółkę kwotą 100 mln PLN (PKP PLK dokapitalizuje Trakcję kwotą 100 mln zł).

Źródło: Trakcja

Strategia spółki

Warto spojrzeć na strategię spółki. W niej pojawia się sformułowanie dotyczące poprawy stabilności finansowej oraz poprawy płynności, aby móc zapewnić płynność niezbędną do realizacji większych kontraktów. Oto fragment sprawozdania za 2023 rok:

2.7.3. Strategia i kierunki rozwoju Grupy W 2023 roku Grupa kontynuowała działania mające na celu uzyskanie wzrostu efektywności operacyjnej i poprawę stabilności finansowej. Grupa Trakcja planuje przeprowadzić w 2024 roku działania mające na celu poprawę wyników, kierując się następującymi przesłankami strategicznymi:

- rozwój poprzez wzrost organiczny,

- zwiększenie efektywności i wydajności poprzez lepszą organizację robót, szersze wykorzystanie synergii i systemy motywacyjne,

- wykorzystanie w większym stopniu sił własnych w realizacji kontraktów,

- zapewnienie zwiększenia finansowania w celu uzupełnienia brakujących środków, w szczególności poprzez: – finalizację mediacji prowadzonych z zamawiającymi, – dodatkowe finansowanie dłużne i kapitałowe, – sprzedaż aktywów.

- selektywny wybór kontraktów do realizacji w formule konsorcjum.

Warto zastanowić się w jaki sposób może spółka zrealizować wspomnianą strategię. W raporcie rocznym można przeczytać, że elementami mogącymi pomóc w realizacji strategii są między innymi:

- Wdrożenie nowoczesnego systemu zarządzania kontraktami

Ma to umożliwić efektywne zarządzanie budżetami i harmonogramami projektów - Monitoring cen usług podwykonawców

Ma to pozwolić na opracowanie strategii zakupowych, które mają być dostosowane do aktualnej sytuacji rynkowej oraz parametrów umów. - Efektywny system zarządzania ryzykiem kontraktu

Mają zostać wprowadzone lepsze procesy zarządzania ryzykiem kontraktu oraz płynności. - Centralizacja zakupów

Spółka planuje wdrożyć system centralnych zakupów, co ma pozwolić na osiągnięcie niższych kosztów zakupu (obniżki z powodu wolumenu zakupów). Oprócz tego mają zostać zoptymalizowane procesy zakupowe.

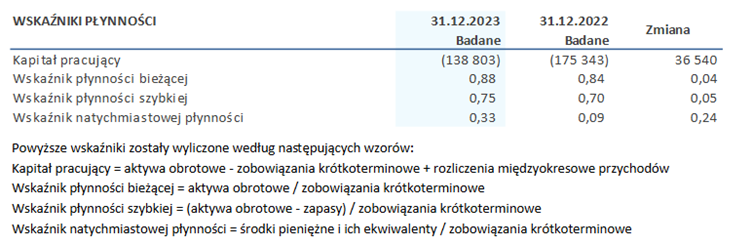

Warto pamiętać, że spółka nie jest w zbyt komfortowej sytuacji płynnościowej, co widać na wykresie poniżej. Wskaźnik bieżącej płynności znajduje się znacznie poniżej „bezpiecznych” poziomów. Podobnie poniżej optymalnych poziomów znajduje się wskaźnik płynności szybkiej.

Źródło: Trakcja

Warto również wspomnieć, że Grupa Trakcja podpisała umowę z głównym akcjonariuszem, czyli PKP PLK dotyczącą wspólnego zarządzania płynnością finansową (cash pooling). W czerwcu 2023 roku podpisano z PKO BP umowę na organizację rzeczywistego cash poolingu. W sprawozdaniu z działalności możemy przeczytać, że

(...) Zawarte umowy mają na celu umożliwienie spółkom efektywnego finansowania bieżących potrzeb w zakresie kapitału obrotowego. Łączna wartość umowy wynosi 100 mln zł, z czego na dzień bilansowy 31 grudnia 2023 roku było pełne wykorzystanie przez Trakcję. W ramach podpisania nowych aneksów do umów finansowania został również przedłużony termin umowy cash pooling’u do dnia 30 czerwca 2025 roku, o czym Spółka poinformowała w raporcie 46/2023

Kluczowe warunki wydłużenia finansowania uzależnione są od stanowiska większościowego Akcjonariusza – PKP PLK i obejmują m.in.: (a) podjęcie uchwały dotyczącej dokapitalizowania Spółki przez PKP PLK oraz objęcie, najpóźniej w dniu 17 grudnia 2024 roku za gotówkę, akcji w podwyższonym kapitale zakładowym Spółki w kwocie co najmniej 100 mln zł, przy czym w przypadku gdyby którykolwiek etap dokapitalizowania nie został zrealizowany w założonym w dokumentach finansowania terminie, Spółka będzie zobowiązana do rozpoczęcia procesu sprzedaży wszystkich posiadanych akcji w AB Kauno; (b) wydłużenie terminu płatności wierzytelności regresowych PKP PLK związanych z umową cash pooling oraz wydłużenie okresu obowiązywania dokumentów cash pooling odpowiednio do wydłużenia terminów spłat kredytów i pożyczek. Ponadto warunkiem ciągłości umów finansowania jest wydłużenie terminu wykupu obligacji zamiennych Serii F, których Obligatariuszem jest ARP, do dnia 31 grudnia 2025 roku lub ich konwersja na akcje Spółki.

Jeszcze krótkie wyjaśnienie czym jest rzeczywisty cash pooling (physical pooling). Jest to rzeczywista konsolidacja środków na jednym koncie bankowym. Cash pooling umożliwia centralne zarządzanie środkami finansowymi Grupy PKP PLK, co ma ułatwić efektywne planowanie finansowe i kontrolę nad płynnością.

Trakcja doświadczyła także zamieszania na stanowisku prezesa. 4 stycznia 2024 roku zrezygnował ze stanowiska Prezesa Zarządu Pan Artur Szumisz. Jego miejsce zajął 30 kwietnia 2024 roku Pan Arkadiusz Arciszewski. Kluczowym dniem był 20 maja 2024 roku. W raporcie za I półrocze 2024 roku można przeczytać że:

Emitent powziął informację o zatrzymaniu Prezesa Zarządu – Pana Arkadiusza Arciszewskiego na zlecenie Prokuratury Krajowej. Emitent nie posiada dalszych informacji, w tym o przyczynach zatrzymania. Według posiadanych informacji czynności procesowe są w toku. (...) W dniu 24.05.2024 r. Rada Nadzorcza Spółki podjęła uchwałę o odwołaniu, z chwilą podjęcia przedmiotowej uchwały, Pana Arkadiusza Arciszewskiego z Zarządu i funkcji Prezesa Zarządu Spółki z powodu utraty zaufania z uwagi na toczące się postępowanie karne dotyczące przyjęcia korzyści majątkowej. W dniu 13.06.2024 r. Rada Nadzorcza podjęła uchwałę w sprawie powołania Pana Tomasza Wardaka do Zarządu Spółki i powierzyła mu stanowisko Członka Zarządu Spółki Dyrektora Finansowego z dniem 17.06.2024 r.

Pan Arkadiusz Arciszewski został potem zwolniony z aresztu po zastosowaniu poręczenia majątkowego.

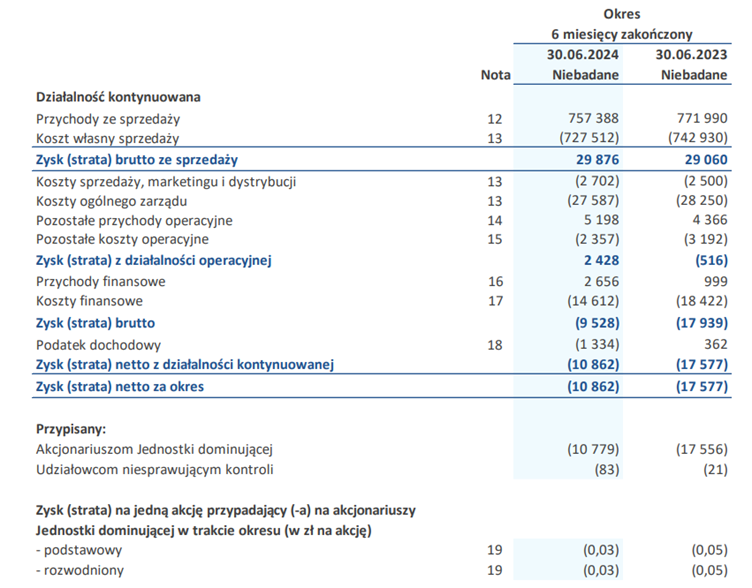

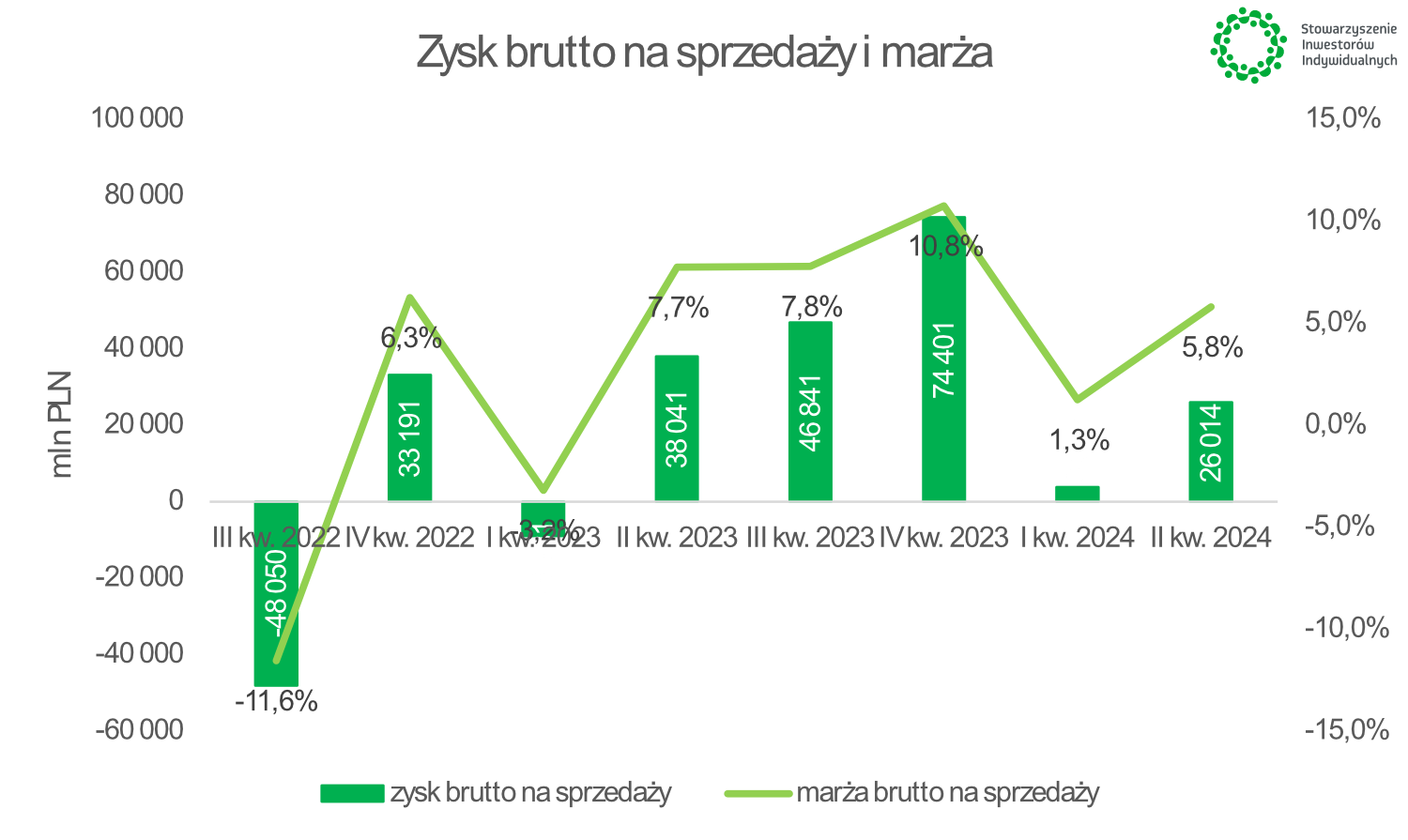

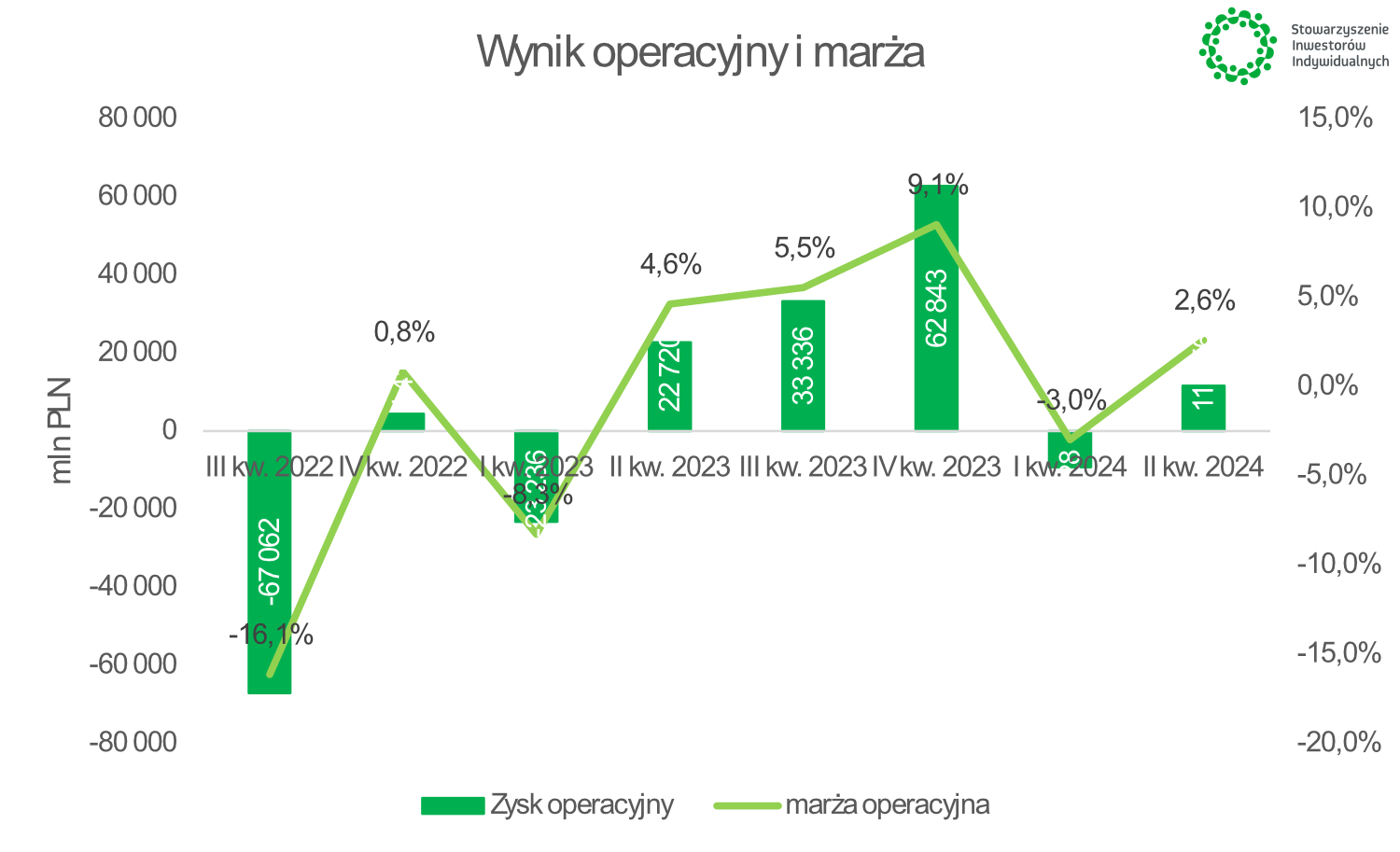

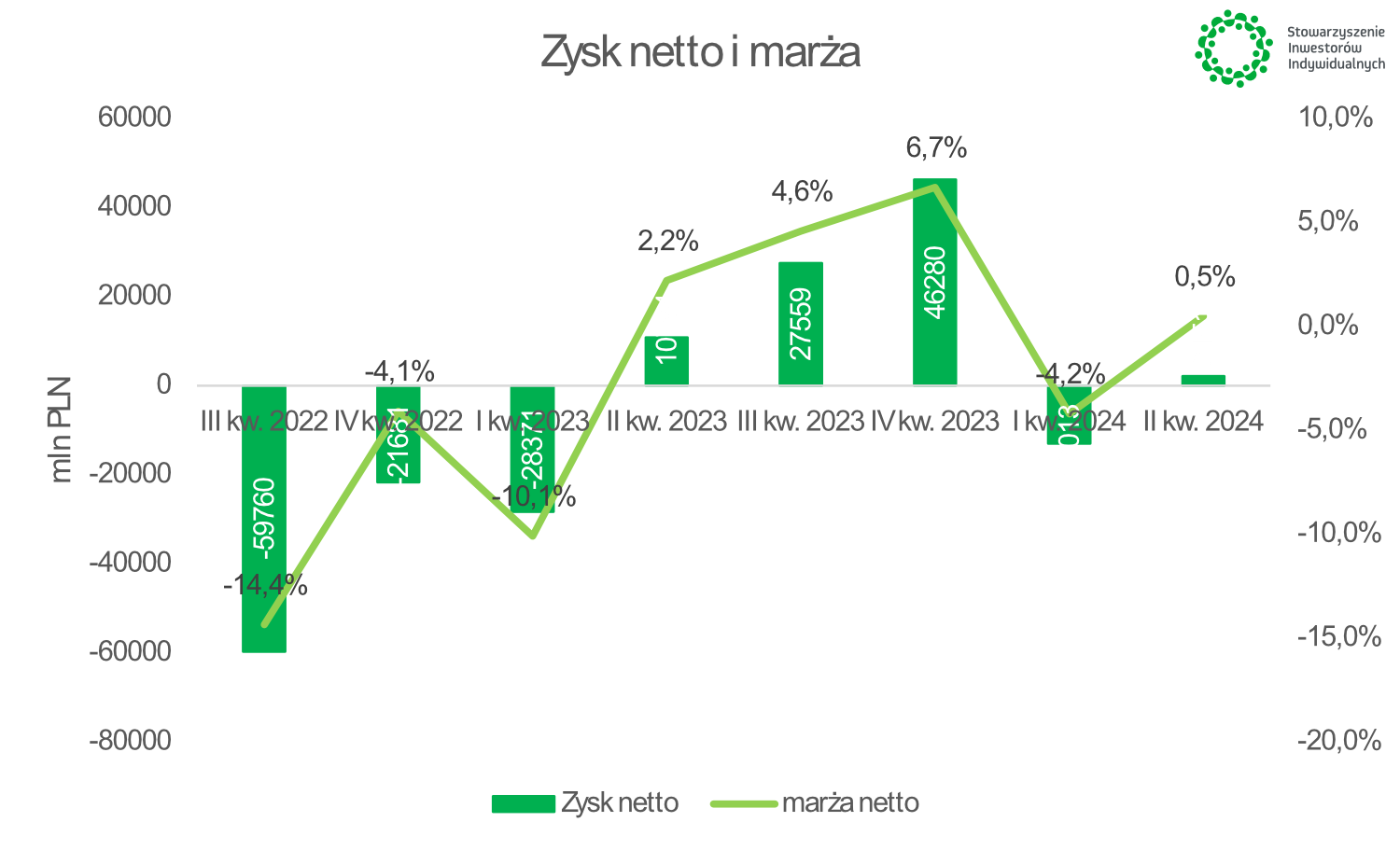

Wyniki za I półrocze 2024 roku

Wyniki spółki za I półrocze 2024 roku były słabe. Po pierwsze przychody spółki wyniosły 757,39 mln zł, co oznacza spadek r/r o 1,9% tj. o 14,9 mln zł. Z drugiej strony poprawiła się marża brutto na sprzedaży, która wzrosła r/r z poziomu 3,76% do 3,94%. Poprawa wyniku brutto na sprzedaży w połączeniu z kontrolą kosztów spowodowały wzrost wyniku operacyjnego. W I półroczu 2024 roku firma osiągnęła dodatni wynik operacyjny w wysokości 2,43 mln zł. Spółkę „dociskają” jednak koszty finansowe, które w ciągu pierwszych 6 miesięcy 2024 wyniosły ponad 14,6 mln zł. Jest to pokłosie dużego zadłużenia i wysokich stóp procentowych.

Źródło: Trakcja

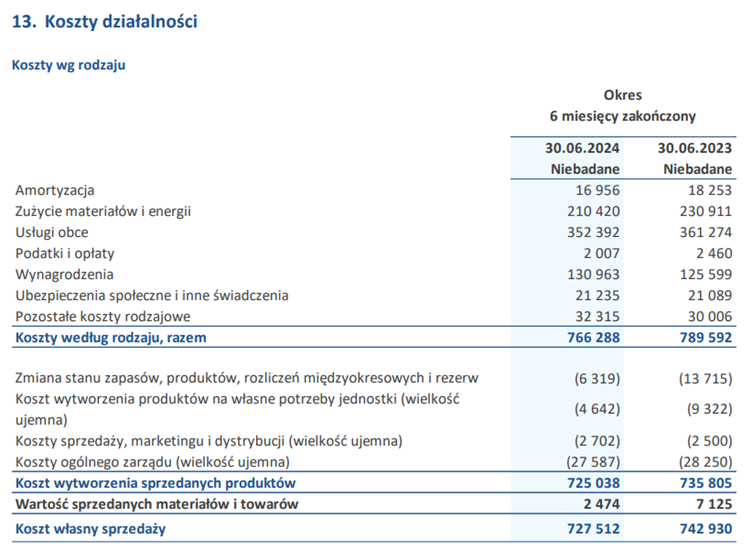

Przyjrzyjmy się jeszcze kosztom rodzajowym, które porównując r/r spadły o ponad 23 mln zł. W sposób naturalny wraz ze spadkiem przychodów zmniejszyły się koszty usług obcych o 2,4% r/r. Znacznie mocniej spadły koszty materiałów i energii, bo aż o 8,9% r/r. Powodem jest częściowy spadek cen niektórych materiałów budowalnych. Warto spojrzeć jeszcze na nieco inną dynamikę wzrostu wynagrodzeń i ubezpieczeń społecznych i innych świadczeń. Wynagrodzenia wzrosły r/r o 4,3% r/r, natomiast koszty związane z ubezpieczeniami społecznymi zwiększyły się r/r o 0,8% r/r. To duża dysproporcja, ale brak informacji w raporcie dotyczącej tego zjawiska.

Źródło: Trakcja

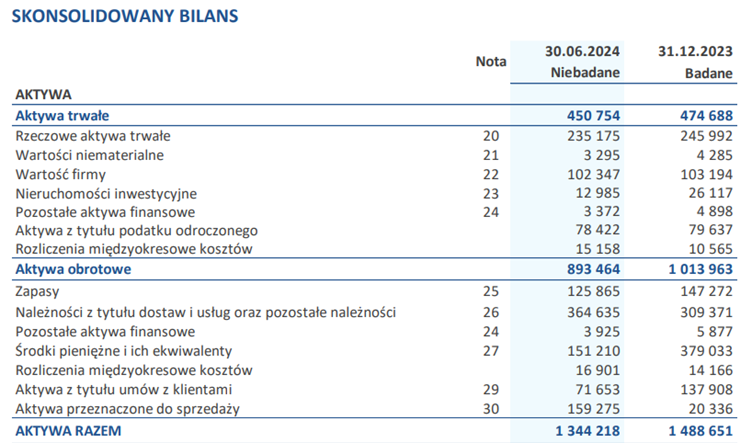

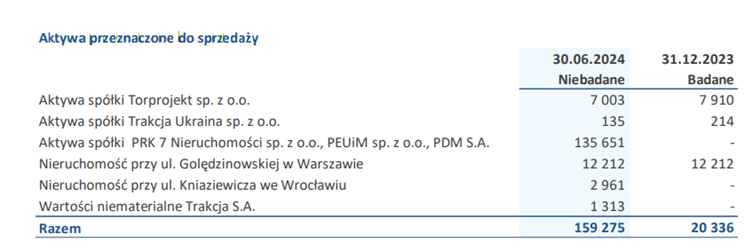

Warto jeszcze spojrzeć na bilans spółki. W aktywach obrotowych istotnym elementem są należności (364,64 mln zł), środki pieniężne (151,21 mln zł) oraz aktywa przeznaczone do sprzedaży (159,28 mln zł). Warto zauważyć, że w ciągu półrocza środki pieniężne spadły o 227,82 mln zł, powodem były wysokie ujemne przepływy z działalności operacyjnej, które był spowodowane m.in. zmniejszeniem poziomu zobowiązań handlowych.

Źródło: Trakcja

Uwagę przykuwają jeszcze aktywa przeznaczone do sprzedaży. Zgodnie z notą 30 największą pozycją są aktywa spółek PRK 7 Nieruchomości, PEUiM i PDM.

Źródło: Trakcja

W zakresie struktury Grupy Kapitałowej planowana jest sprzedaż spółek Torprojekt, PEUiM, PDM, PRK 7 Nieruchomości, Trakcja Ukraina. Zarząd Spółki podjął decyzję o zamiarze sprzedaży wybranych aktywów nieoperacyjnych, tj. udziałów i akcji w spółkach zależnych nie stanowiących o głównej działalności operacyjnej. Spółka w tym celu przeprowadza analizy rynku i ocenę możliwości realizacji dezinwestycji w tym zakresie z udziałem profesjonalnego doradcy transakcyjnego. Ponadto, w dniu 27 czerwca 2024 roku strony przedwstępnej umowy na sprzedaż udziałów Torprojekt zawarły aneks, w którym uzgodniły przesunięcie terminu realizacji transakcji o 3 miesiące tj. do dnia 30 września 2024 roku.

Źródło: Trakcja

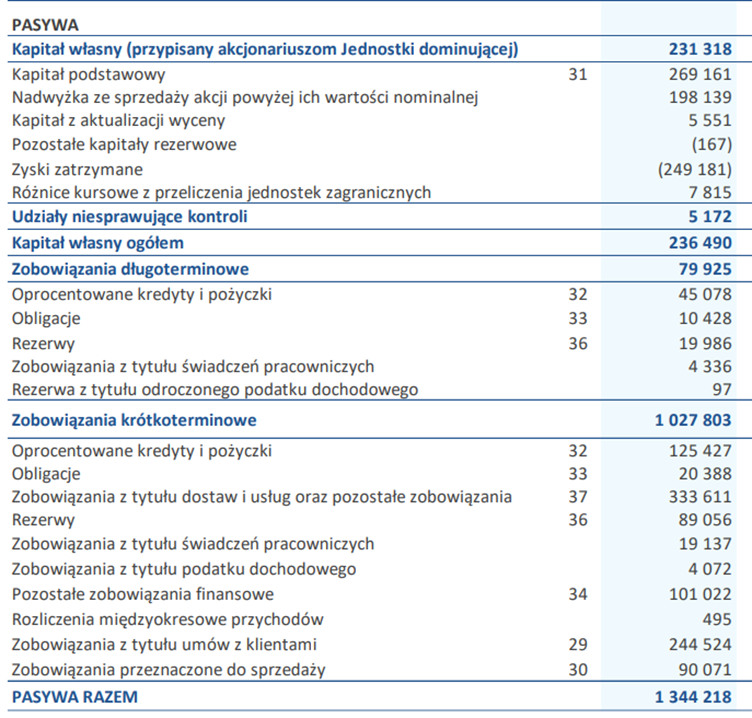

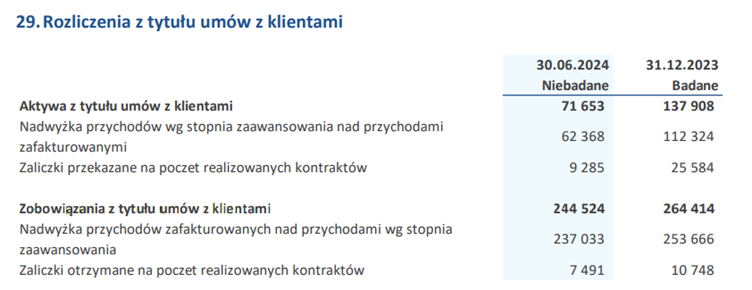

W pasywach dominują zobowiązania krótkoterminowe, które na koniec czerwca 2024 roku przekroczyły poziom 1 mld PLN. Najważniejszymi pozycjami są zobowiązania z tytułu dostaw i usług (333,6 mln zł) oraz zobowiązania z tytułu umów z klientami (244,5 mln zł). W przypadku tej ostatniej pozycji to głównie wynik tego, że spółka zafakturowała już więcej przychodów niż wynikałoby to ze stopnia z zaawansowania prac.

Źródło: Trakcja

Jeśli spojrzymy na zobowiązania odsetkowe to warto posłużyć się informacjami spółki:

Na dzień 30 czerwca 2024 roku zobowiązania finansowe z tytułu kredytów i pożyczek, leasingu, obligacji oraz pozostałe zobowiązania finansowe Trakcji wynosiły łącznie 254 922 tys. zł (w tym: część długoterminowa 28 453 tys. zł, część krótkoterminowa 226 469 tys. zł), zaś na koniec okresu porównywalnego, tj. na dzień 31 grudnia 2023 roku – łącznie 2 5 0 0 tys. zł (część długoterminowa 18 251 tys. zł, część krótkoterminowa 256 819 tys. zł).

W przepływach sytuacja wygląda znacznie gorzej ,co już można było zobaczyć w bilansie spółki. W ciągu pierwszych 6 miesięcy 2024 roku przepływy pieniężne z działalności operacyjnej osiągnęły poziom -203,56 mln zł, co wynika głównie z powodu wzrostu stanu należności o 103,56 mln zł oraz spadku zobowiązań handlowych o 98,05 mln zł. Z kolei w przepływach z działalności inwestycyjnej nie działo się nic specjalnego w pierwszym półroczu 2024 roku. Z kolei w przepływach z działalności finansowej grupa Trakcja zaraportowała ujemne przepływy w wysokości 22,56 mln zł.