Luty to okres, w którym przedsiębiorstwa notowane na warszawskiej giełdzie powoli rozpoczynają publikację swoich danych finansowych dotyczących szacunków lub wręcz wyników rocznych.

Spółki z rynku NewConnect są zobowiązane do publikacji wyników za czwarty kwartał w ciągu 45 dni po jego zakończeniu, czyli efektywnie do 14 lutego. I w dzisiejszej analizie znalazło się miejsce dla jednego podmiotu (jeszcze przeze mnie nie analizowanego do tej pory) z tego rynku do obserwacji w nadchodzącym miesiącu. Przede wszystkim skupiłem się jednak na czterech spółkach z rynku głównego, które także w lutym zaraportują swoje wyniki.

🟢 Przeczytaj analizę IPO: Diagnostyka na GPW. Debiut lidera polskiego rynku diagnostyki medycznej

🟢 Posłuchaj podcastu Echa Rynku #320 – Diagnostyka idzie na giełdę

CCC

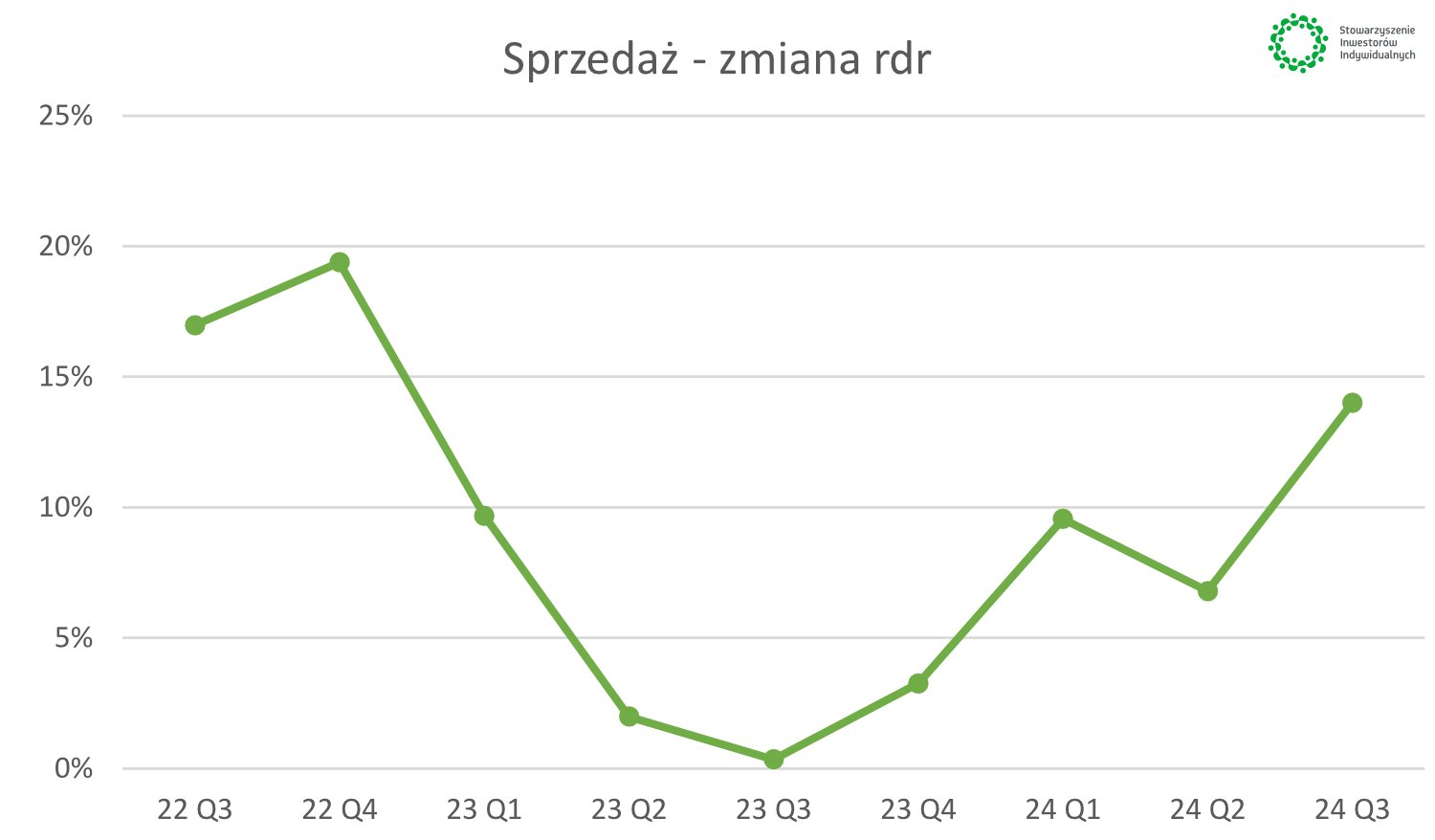

CCC jest spółka bardzo dobrze znaną, nie tylko inwestorom, ale większości rodaków. W 2024 roku cena akcji spółki zwiększyła się trzykrotnie z 60 do 180 zł, osiągając nawet poziom 219 zł. W chwili obecnej mamy do czynienia z korektą i kurs znajduje się prawie 20 proc. poniżej szczytów z 2024 roku. Zapewne szacunkowe wyniki czwartego kwartału zadecydują o tym, czy kurs powróci do trendu wzrostowego i zaatakuje poziomy powyżej 200 zł, czy też wręcz odwrotnie. CCC powinno opublikować szacunki za okres październik 2024-styczeń 2025 (przypominam o przesuniętym okresie obrachunkowym) w pierwszej dekadzie lutego. Z jednej strony mamy mieszane odczyty makro w postaci przeciętnego wzrostu sprzedaży detalicznej w Polsce w grudniu na poziomie +1,9%, z drugiej dość optymistyczne informacje płynące z wywiadów prezesa, który chce podbić Europę.

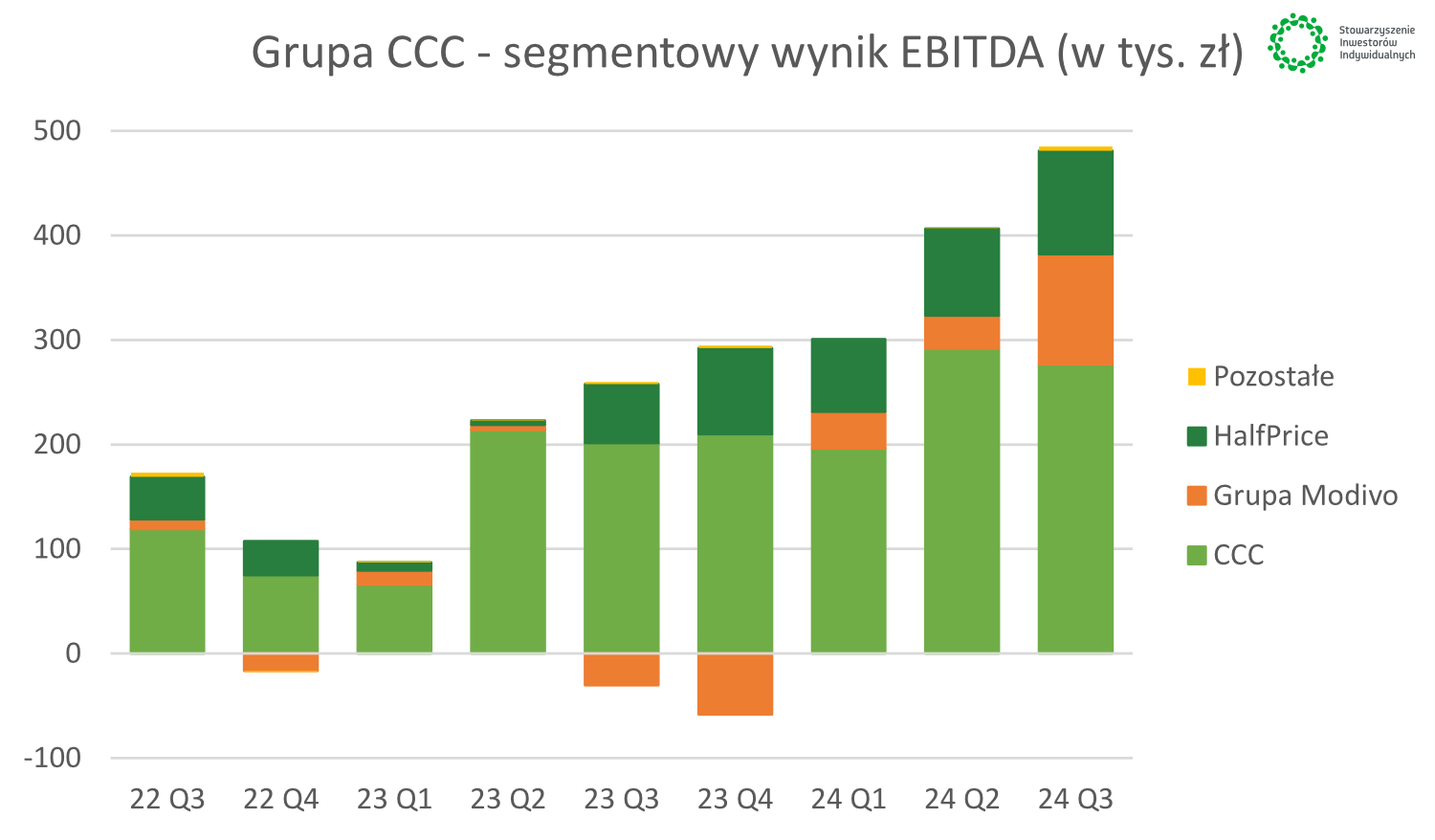

Osobiście oczekuję wyników, w ujęciu rok do roku, bezsprzecznie lepszych, ponieważ baza wynikowa (proszę zerknąć na dane w tabeli poniżej) jest niska. W czwartym kwartale 2023 roku grupa CCC borykała się jeszcze ze stratami w segmencie Modivo, gdzie teraz oczekiwać należy zauważalnych zysków. To co może być dość istotne to wartości osiągniętej sprzedaży, także tej porównywalnej (LFL) w 3 najistotniejszych segmentach (CCC, Half Price i e-obuwie) oraz utrzymanie dyscypliny kosztowej. Inwestorzy będą także czekali z niecierpliwością na więcej informacji co do ekspansji zarówno marek już znanych (choćby Half Price w Hiszpanii) jak i nowo tworzonych formatów Worldbox czy Boardriders. Nie powinniśmy zapominać jednak o ryzykach, Wśród najważniejszych wspomniałbym o potrojeniu wartości spółki w trakcie roku, co oznacza istotne oczekiwania inwestorów na zwiększanie sprzedaży jak i zysków w kolejnych kwartałach. Proszę także zwrócić uwagę na to, że baza porównawcza w 2025 roku już nie będzie tak łaskawa jak wcześniej. Podstawowe efekty mocnej restrukturyzacji już widzimy w wynikach, więc tzw. nisko wiszące owoce zostały już zebrane i zaprezentowane inwestorom. Teraz więc przed grupą trudniejsza chyba część związana z dynamicznym rozwojem przy zachowaniu satysfakcjonującej rentowności.

| CCC dane w tys. zł |

22 Q3 | 22 Q4 | 23 Q1 | 23 Q2 | 23 Q3 | 23 Q4 | 24 Q1 | 24 Q2 | 24 Q3 |

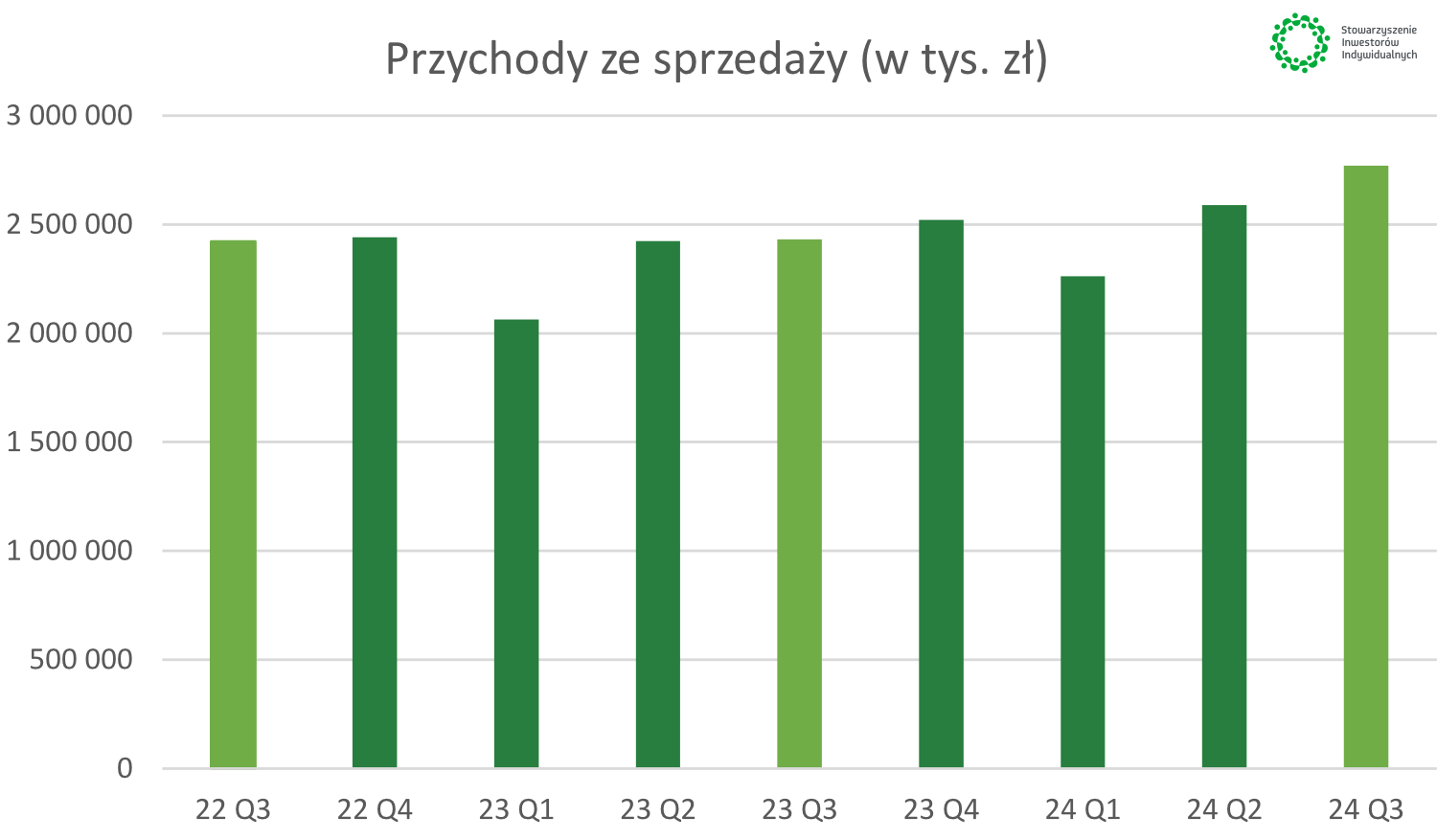

| Przychody ze sprzedaży | 2 422 100 | 2 441 700 | 2 064 100 | 2 424 500 | 2 430 400 | 2 521 300 | 2 261 300 | 2 589 200 | 2 770 900 |

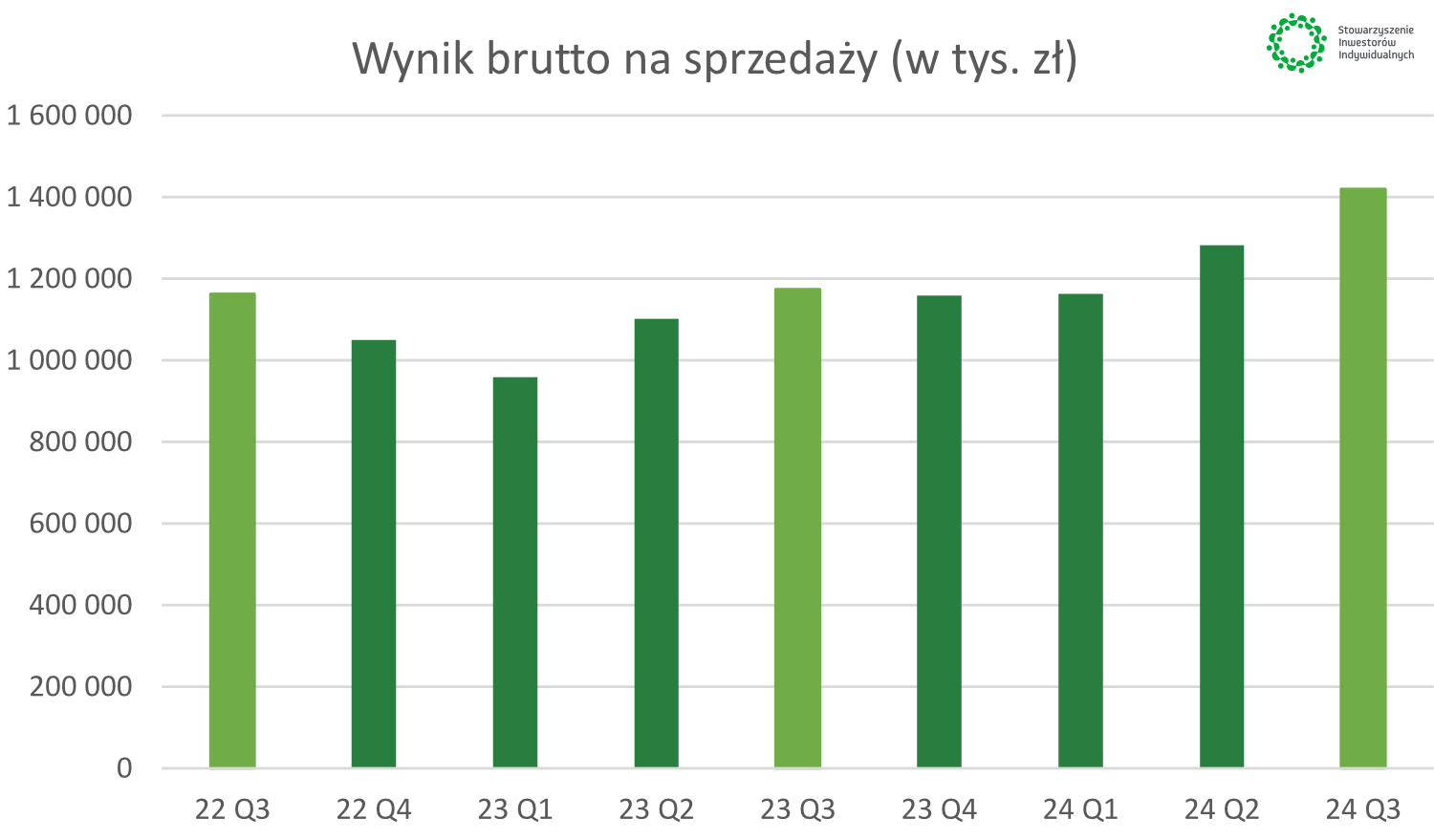

| Wynik brutto na sprzedaży | 1 163 100 | 1 050 100 | 958 800 | 1 102 100 | 1 174 000 | 1 159 200 | 1 162 800 | 1 282 300 | 1 420 000 |

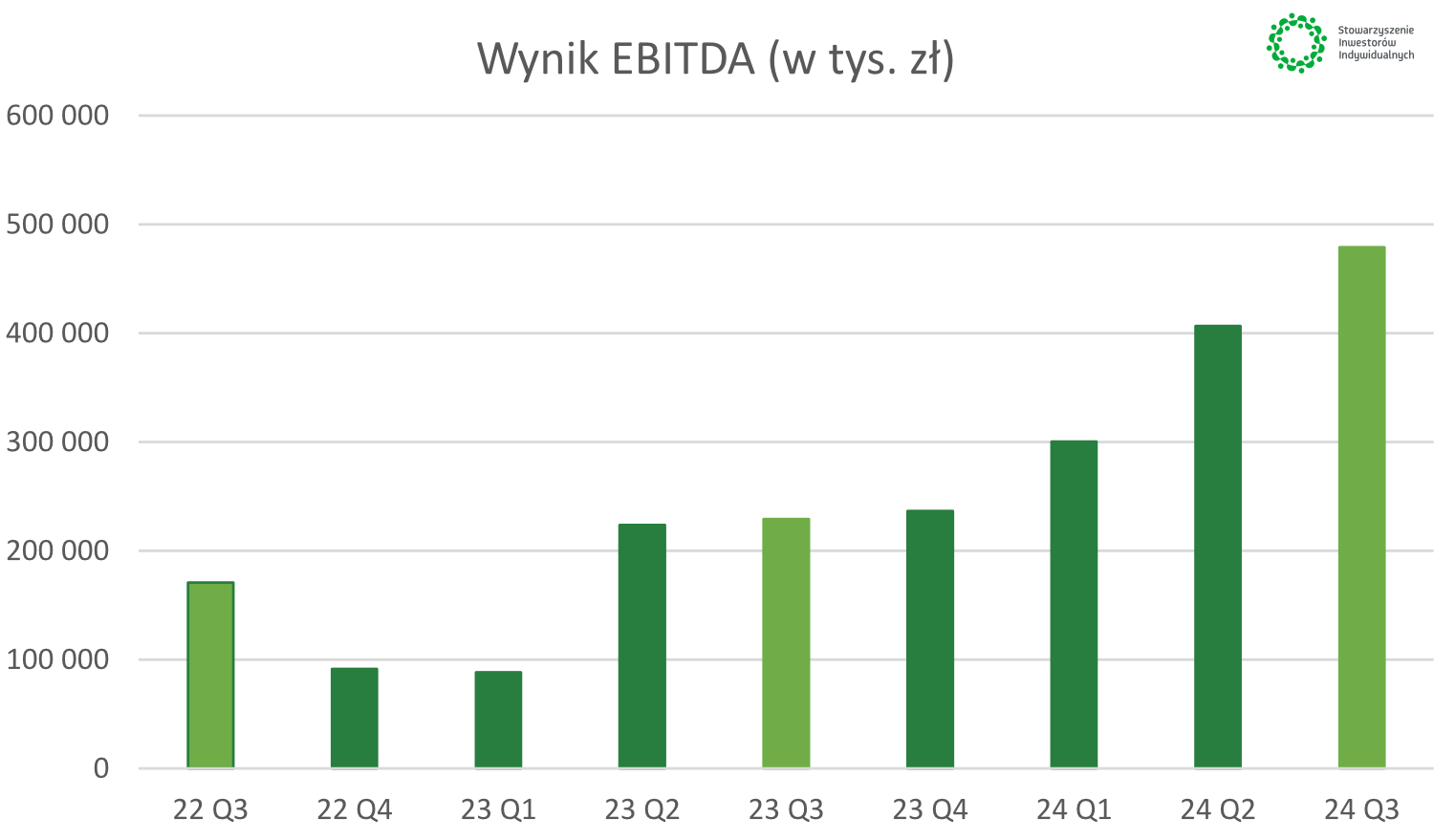

| Wynik EBITDA | 171 000 | 91 600 | 88 500 | 223 800 | 229 500 | 236 600 | 300 500 | 406 900 | 479 000 |

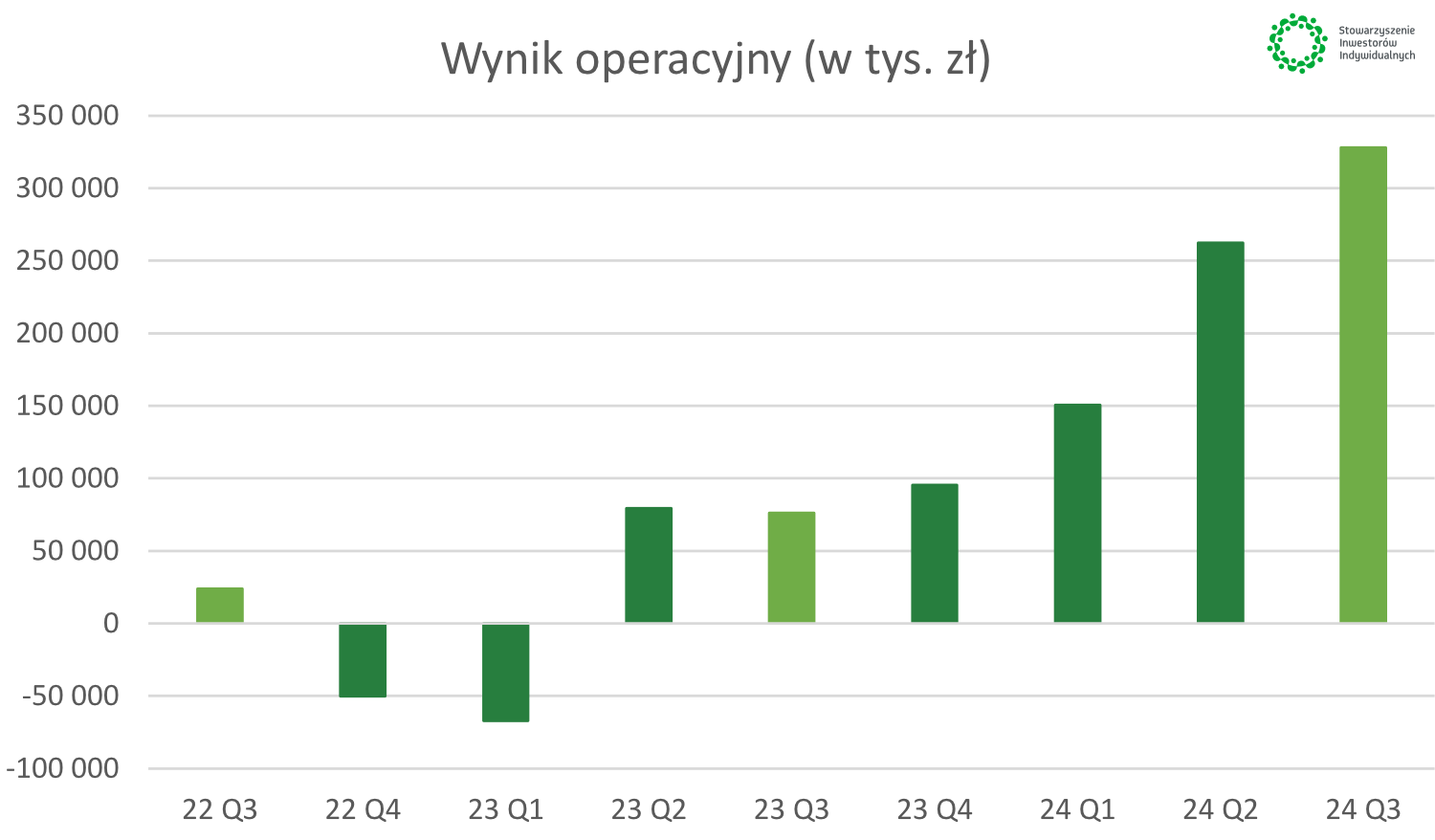

| Wynik operacyjny | 24 000 | -50 100 | -67 000 | 79 300 | 76 200 | 95 400 | 150 600 | 262 500 | 328 000 |

| Wynik brutto | -65 000 | -122 100 | -154 100 | 26 000 | -28 800 | 18 700 | 46 800 | 124 800 | 201 900 |

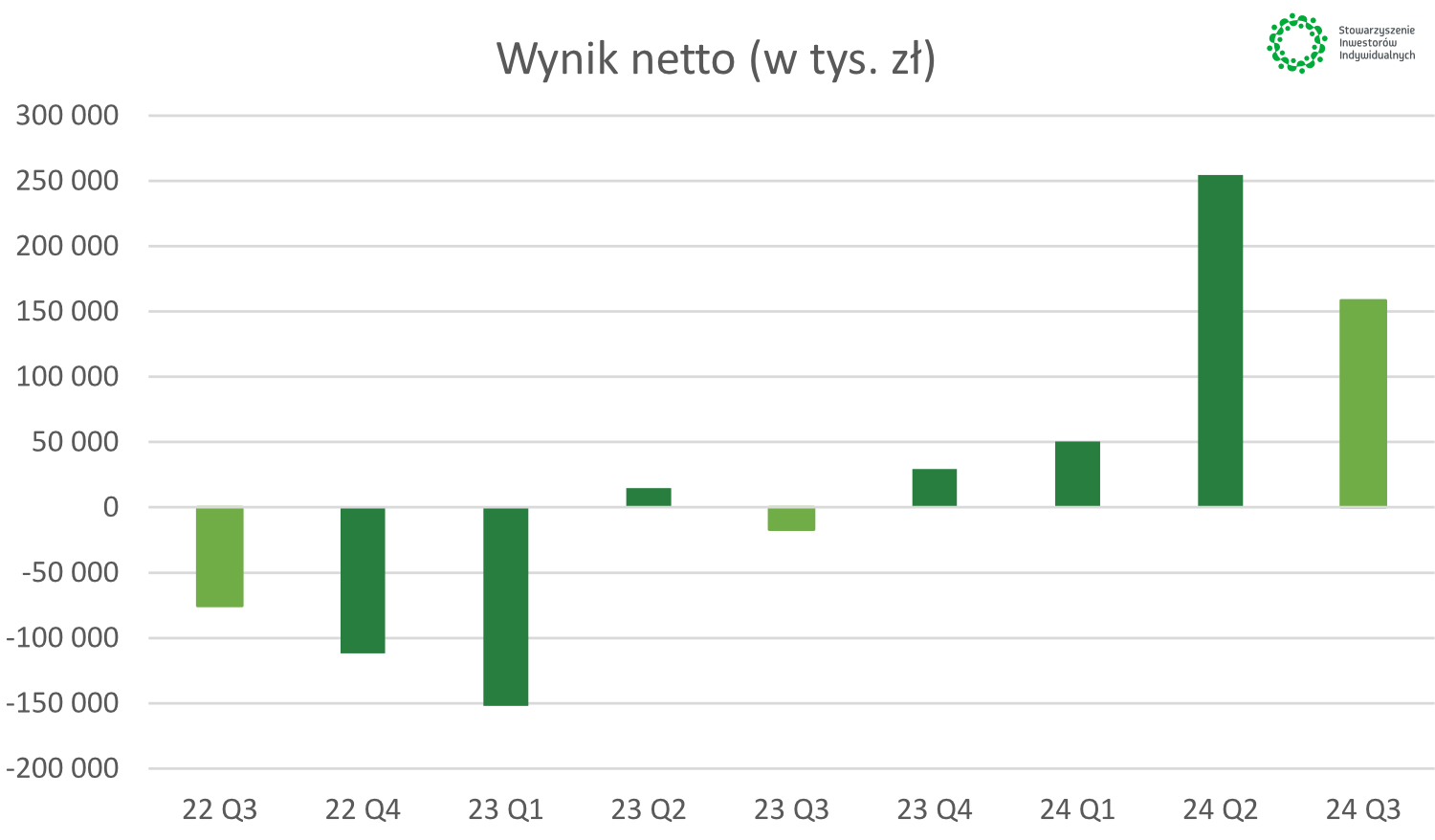

| Wynik netto | -75 300 | -111 900 | -152 000 | 14 900 | -17 000 | 29 400 | 50 500 | 254 500 | 158 400 |

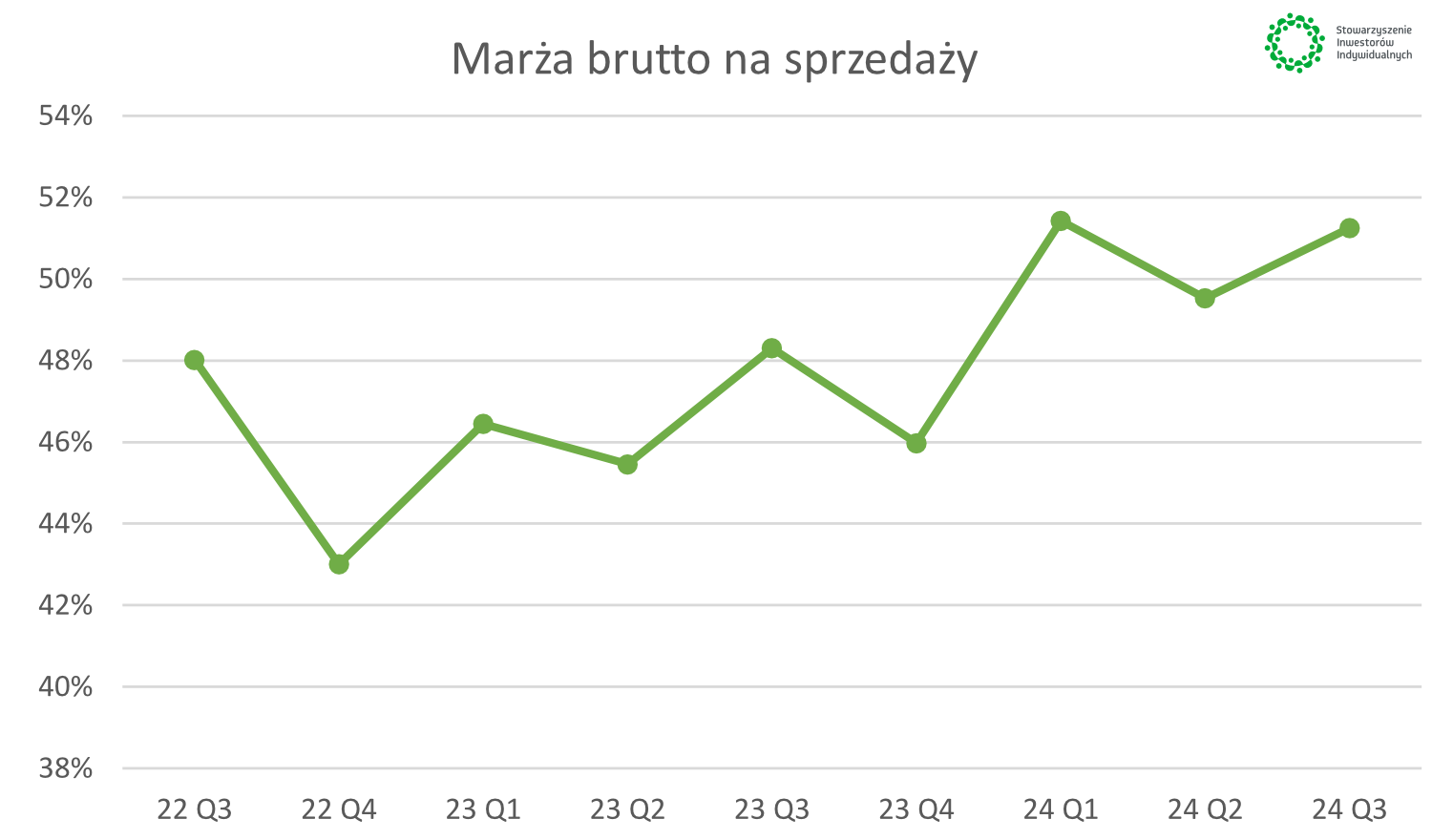

| Marża brutto na sprzedaży | 48,0% | 43,0% | 46,5% | 45,5% | 48,3% | 46,0% | 51,4% | 49,5% | 51,2% |

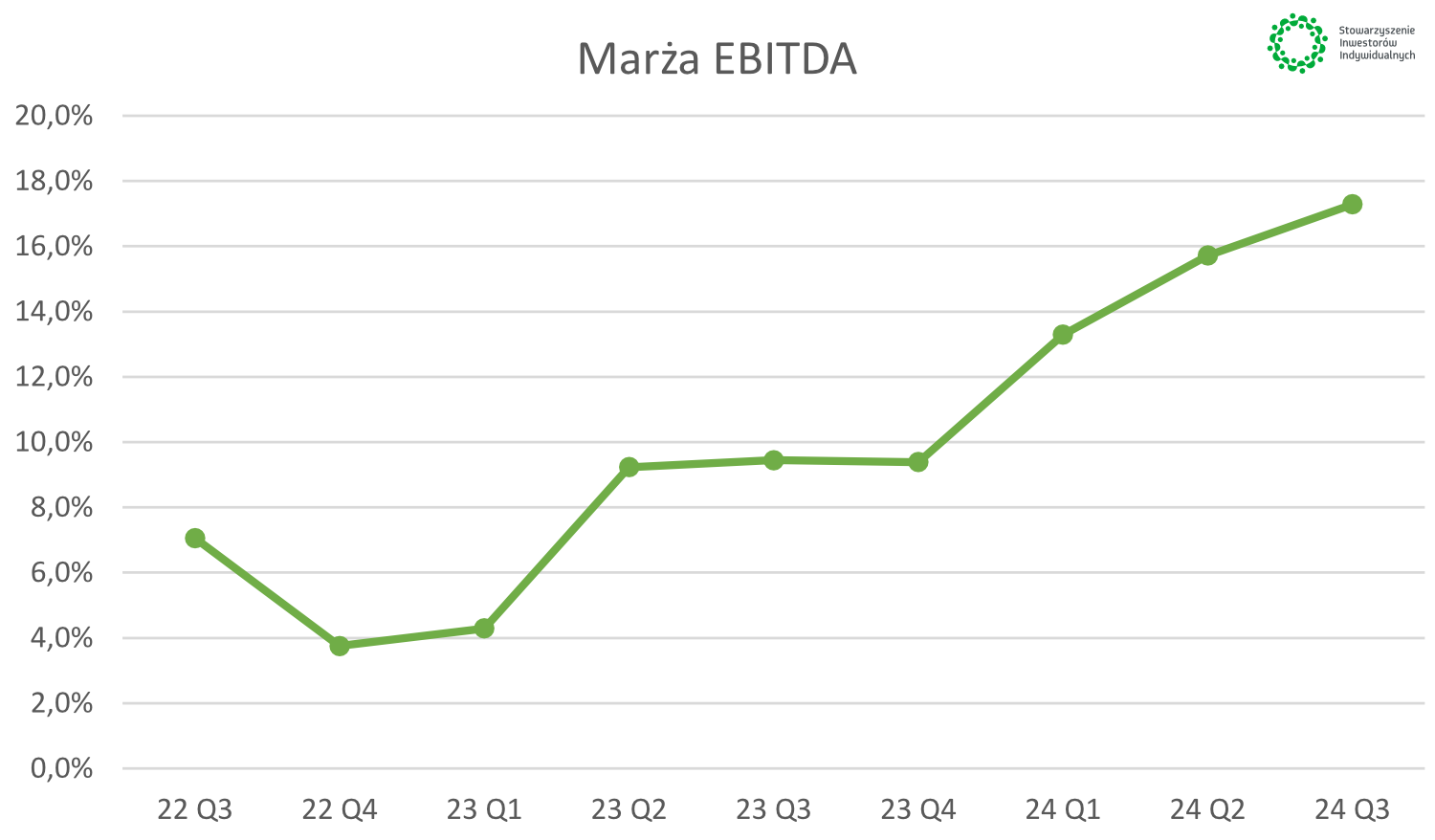

| Marża EBITDA | 7,1% | 3,8% | 4,3% | 9,2% | 9,4% | 9,4% | 13,3% | 15,7% | 17,3% |

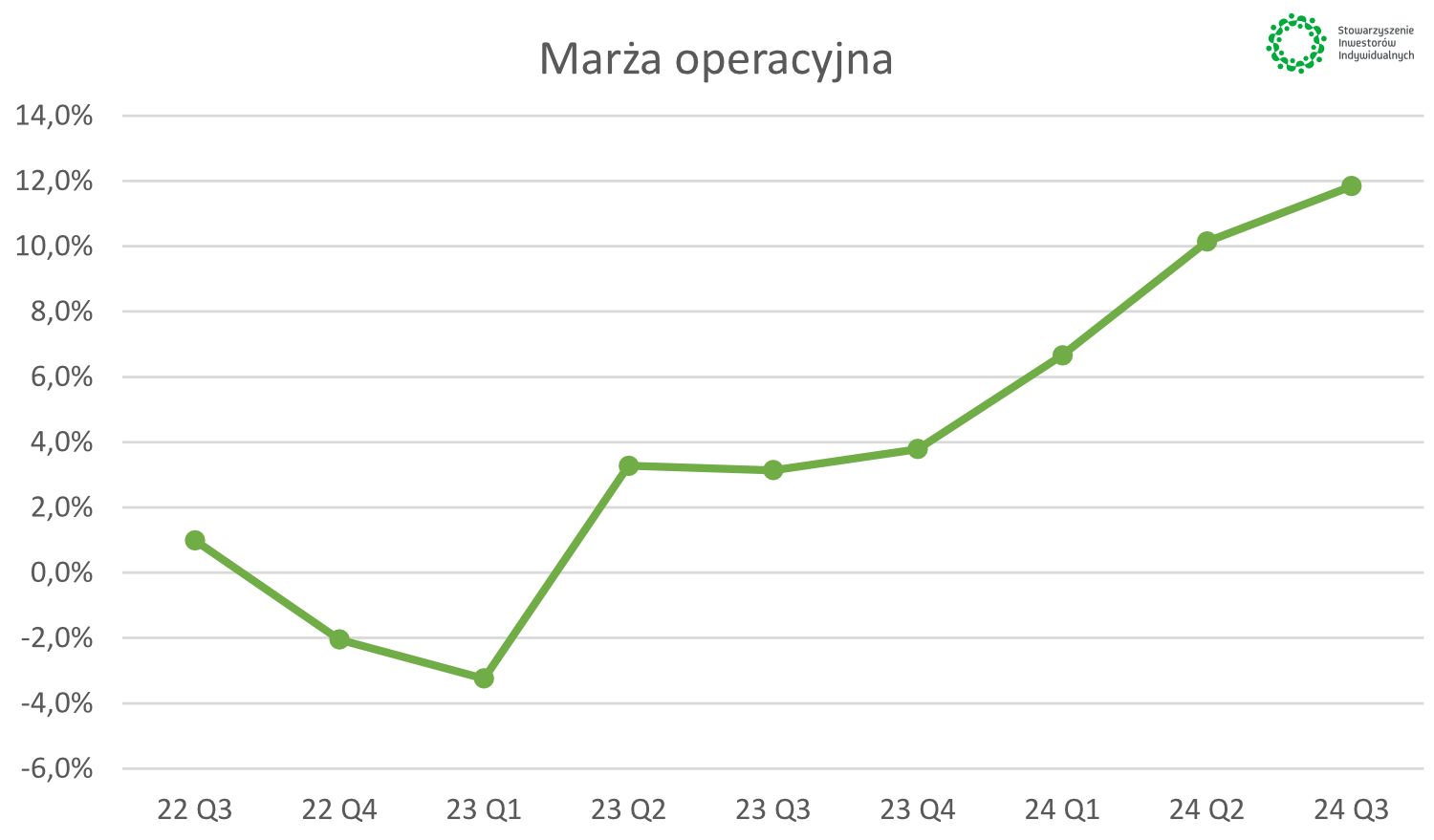

| Marża operacyjna | 1,0% | -2,1% | -3,2% | 3,3% | 3,1% | 3,8% | 6,7% | 10,1% | 11,8% |

| Marża brutto | -2,7% | -5,0% | -7,5% | 1,1% | -1,2% | 0,7% | 2,1% | 4,8% | 7,3% |

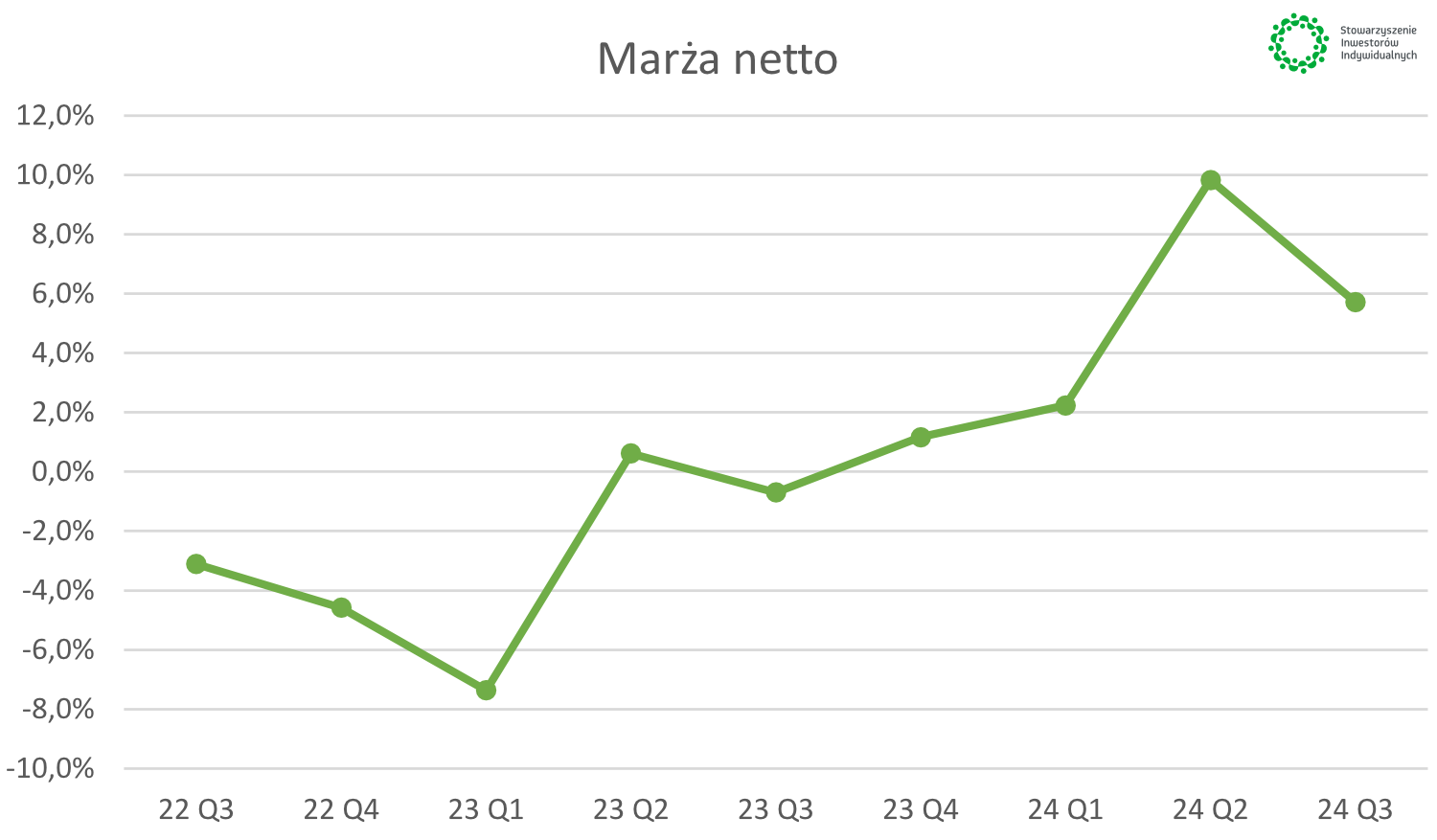

| Marża netto | -3,1% | -4,6% | -7,4% | 0,6% | -0,7% | 1,2% | 2,2% | 9,8% | 5,7% |

Źródło: opracowanie własne na podstawie raportów Emitenta.

Źródło: opracowanie własne na podstawie raportów Emitenta.

|

|

|

|

|

|

|

|

|

|

Źródło: opracowanie własne na podstawie raportów Emitenta.

Inter Cars

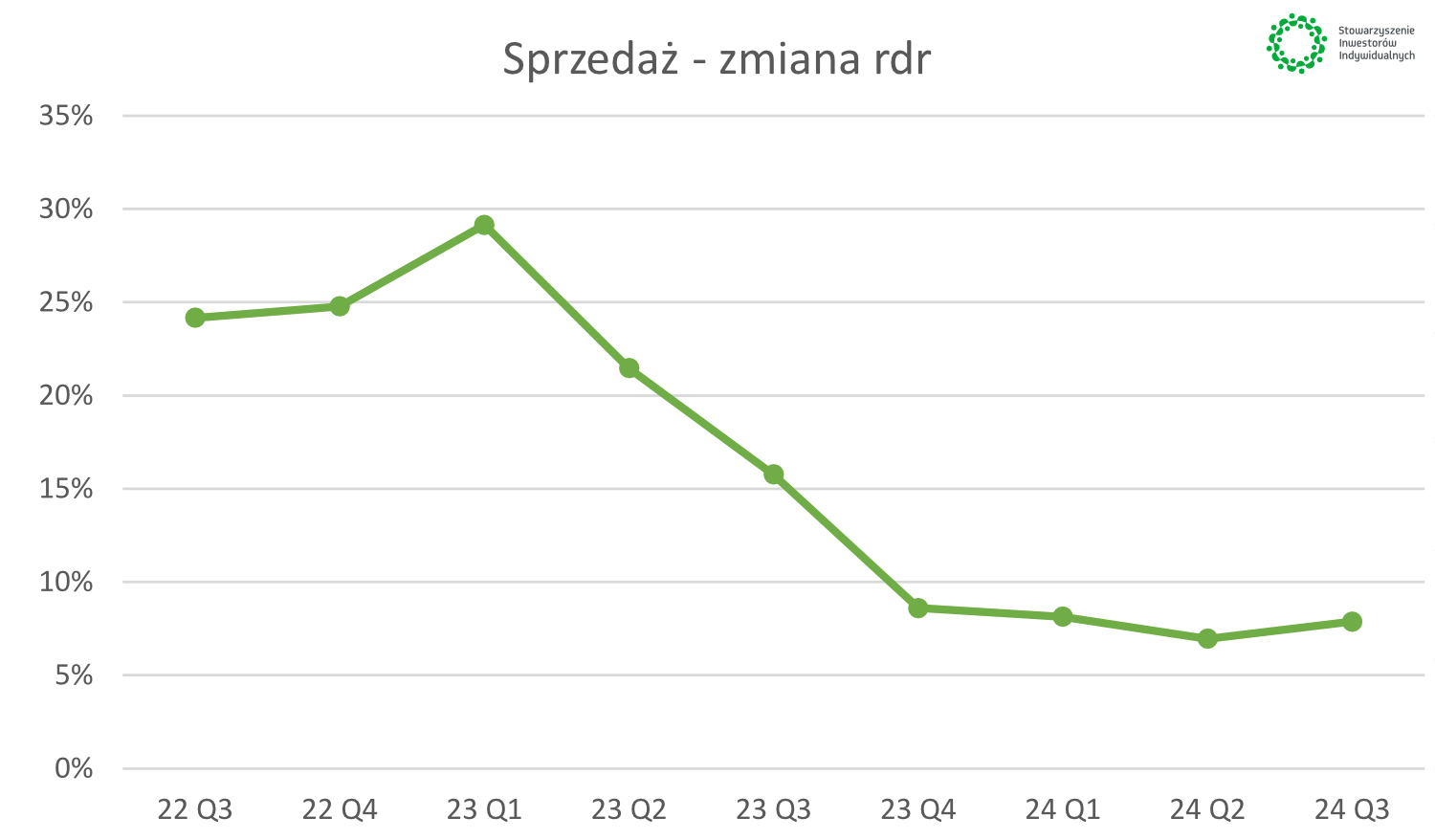

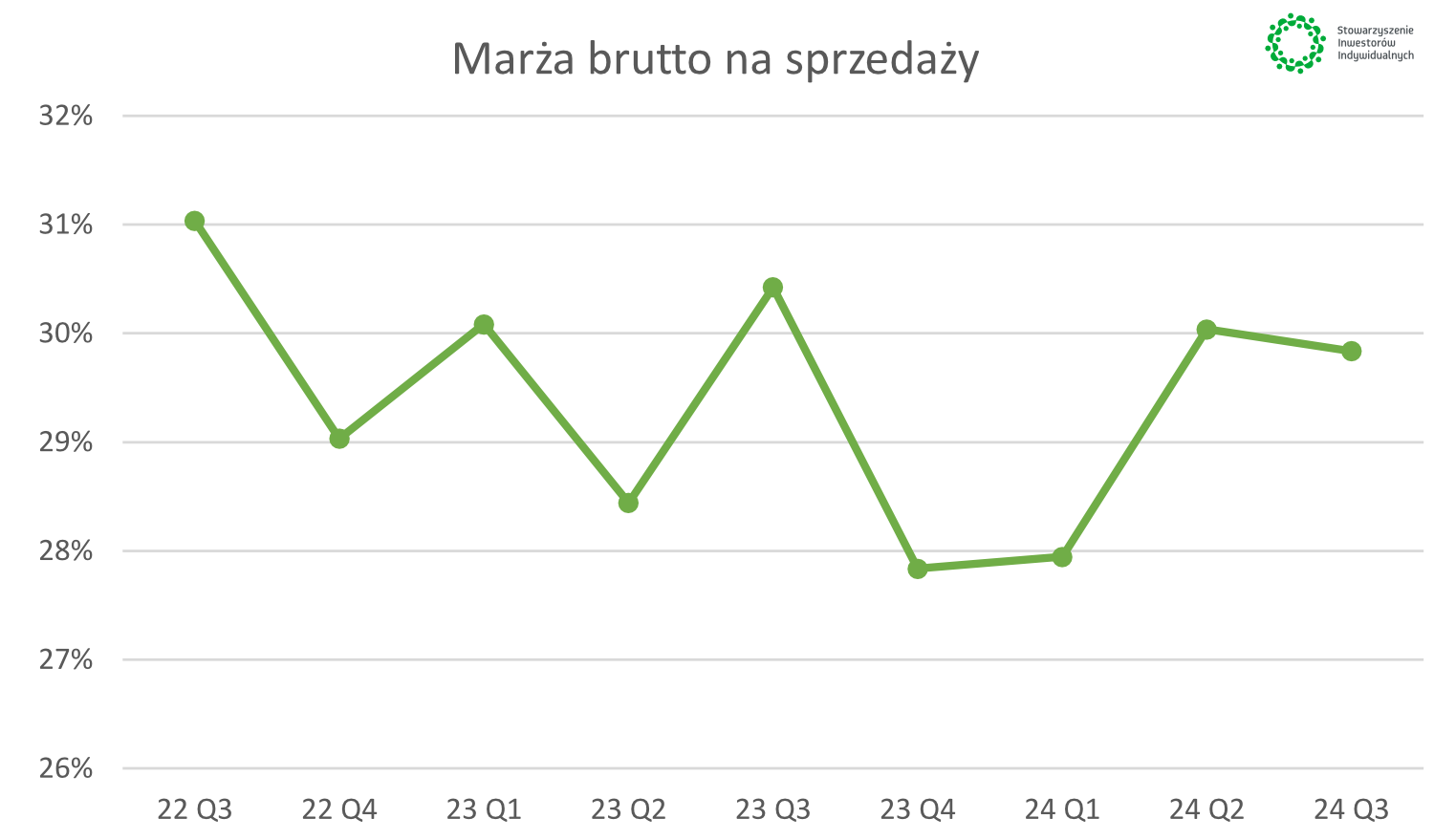

Największy dystrybutor części zamiennych do samochodów w Polsce, bardzo istotny w Europie, a w segmencie części dla ciężarówek wręcz numer 1 w UE miał swoje wyzwania w 2024 roku. W poprzednich latach grupie pomagała inflacja części zamiennych oraz relatywnie słabsza krajowa waluta. Rok 2024 charakteryzował się deflacją cen sprzedawanych przez Intercars towarów, a umocnienie złotego wywierało presją na sprzedaż jak i marże. Wyniki trzeciego kwartału pokazują jednak zwiastuny pewnej poprawy, co jest wspierane przyzwoitymi odczytami sprzedaży miesięcznej.

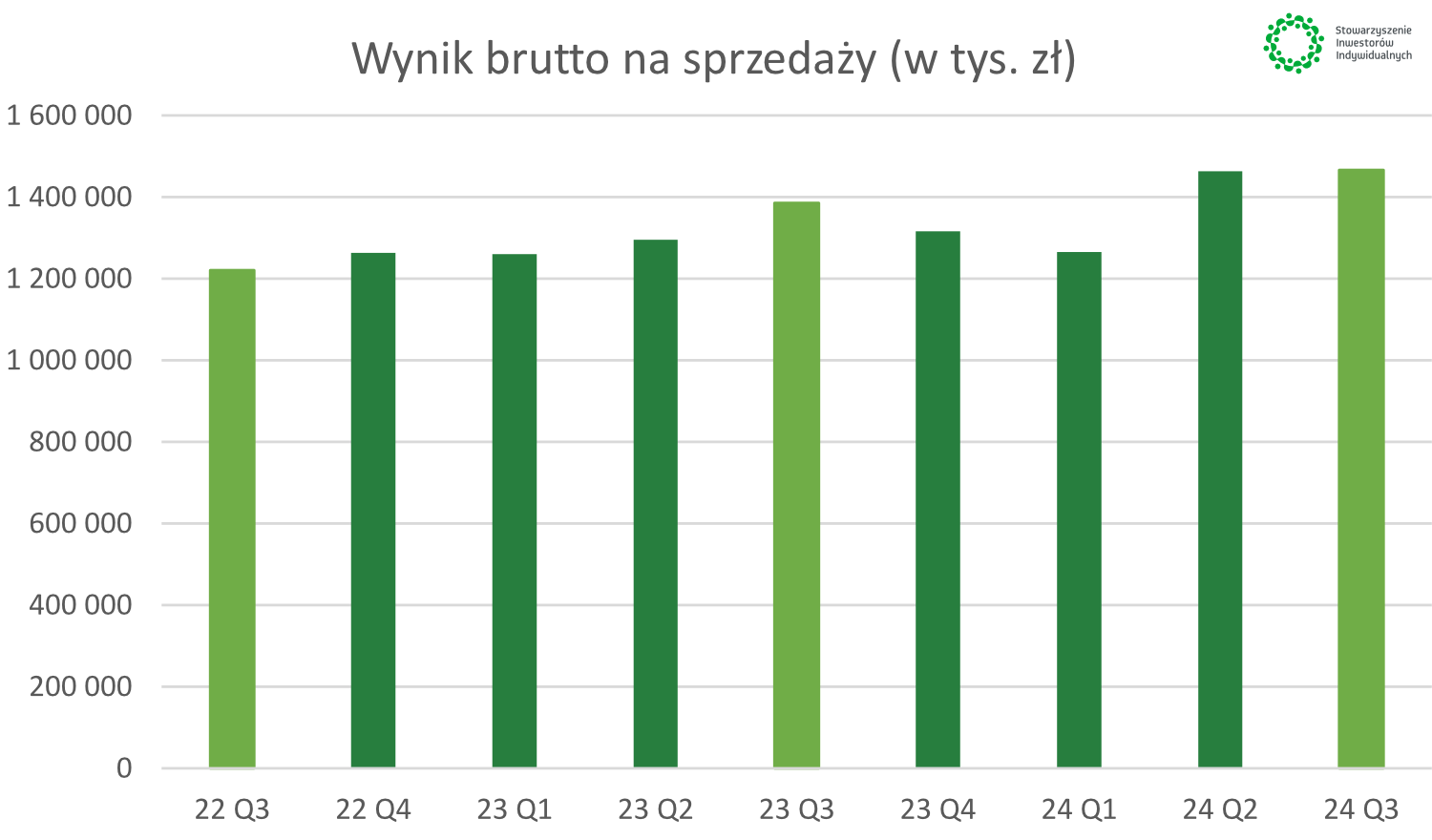

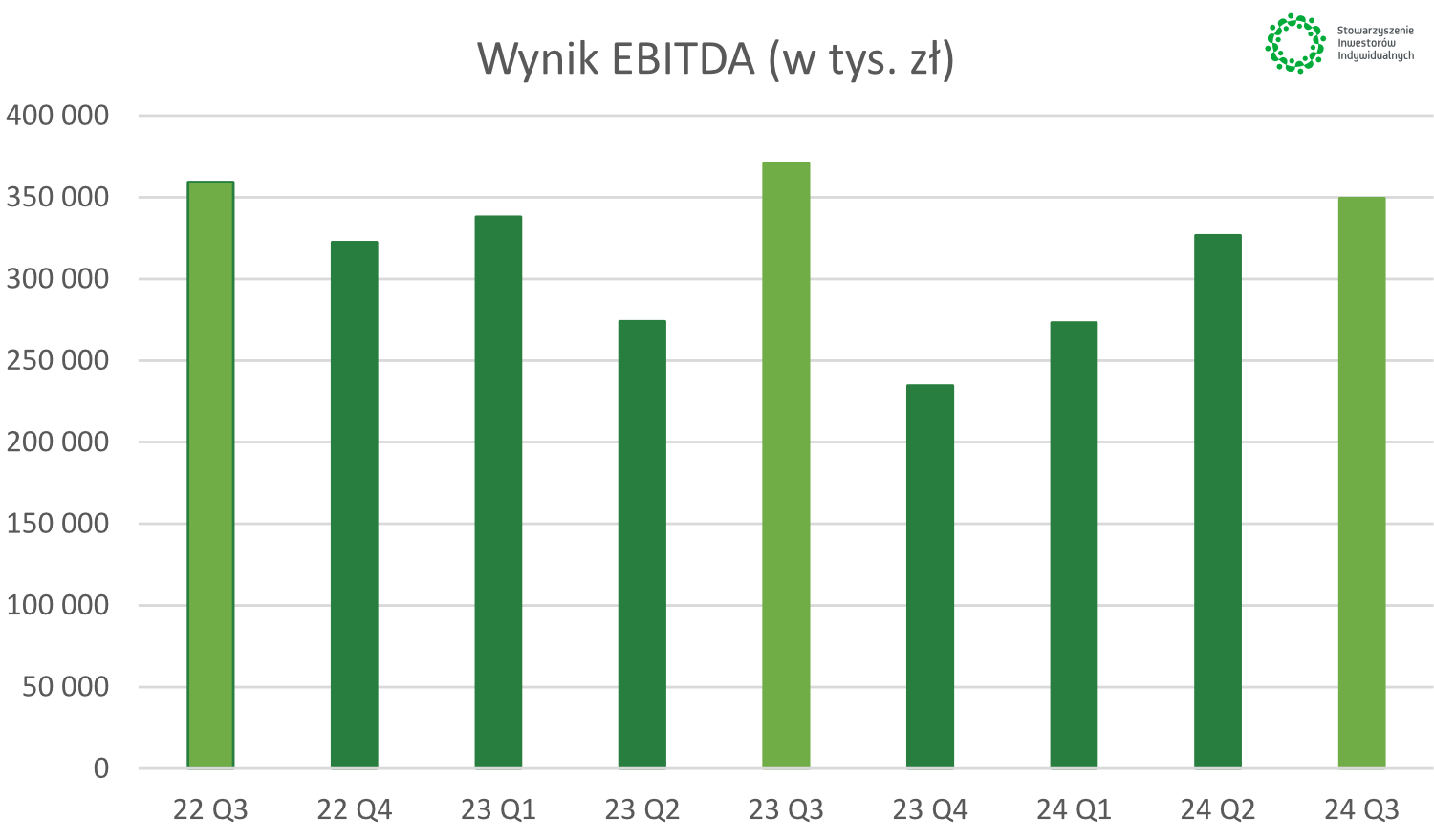

Grupa Intercars raportuje wyniki sprzedażowe w pierwszej dekadzie kolejnego miesiąca. Warto podkreślić, że w ostatnich 5 miesiącach aż czterokrotnie dynamiki sprzedażowe analizowanej spółki przewyższyły te podawane przez giełdowego konkurenta Autopartner. To zaś daje nadzieję, że sprzedaż będzie nadal rosła. Dodatkowo przy bardziej optymistycznych założeniach co do marżowości i oczekiwanego lekkiego odbicia PKB w Europie daje nadzieję na poprawę wyników w 2024 oku, zwłaszcza w odniesieniu do bazy wynikowej za pierwsze trzy kwartały 2024 roku. Już same wyniki czwartego kwartału 2024 mogą przyjemnie zaskoczyć, choć głównie ze względu na przeciętną bazę porównawczą. W czwartym kwartale 2023 roku negatywnie zaskoczyła marża handlowa na poziomie 27,8%, co przełożyło się na dość słaby wynik netto. Przy oczekiwanej sprzedaży kwartalnej ponad 5,2 mld zł w Q4 2024 sama poprawa marży o 1 p.p. może dać 50 mln zł dodatkowego zysku. Gdyby tak się stało i spółka poprawiła dyscyplinę kosztową to przebicie rezultatów na poziomie wyniku netto w 2024 vs 2023 wydaje się możliwe. A to by należało określić mianem sukcesu przy nie do końca sprzyjającym makro-otoczeniu.

Ryzyka to oczywiście kwestia dalszego rozwoju, walki cenowej na rynku, długoterminowego zagrożenia ze strony pojazdów elektrycznych. Nie zapominajmy też o być może kolejnej fali umocnienia PLN, co zapewne znowu wywarłoby presje na marże. Spółka wyniki rocznego ogłosi dopiero pod koniec kwietnia, ale do tego czasu będziemy znali dane sprzedażowe za pierwsze trzy miesiące bieżącego roku.

| INTER CARS dane w tys. zł | 22 Q3 | 22 Q4 | 23 Q1 | 23 Q2 | 23 Q3 | 23 Q4 | 24 Q1 | 24 Q2 | 24 Q3 |

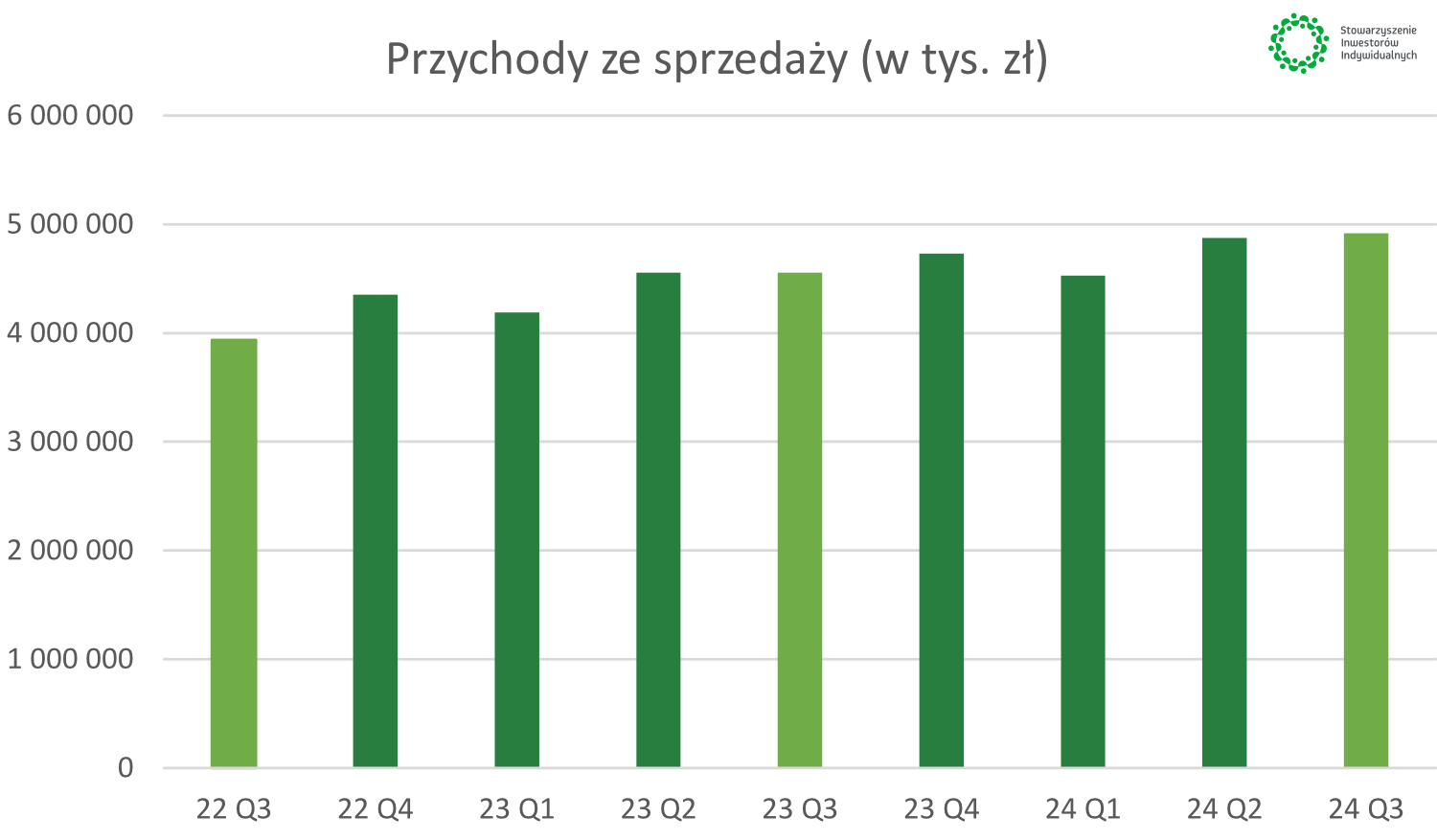

| Przychody ze sprzedaży | 3 936 323 | 4 354 219 | 4 188 675 | 4 556 177 | 4 556 840 | 4 728 617 | 4 529 196 | 4 873 033 | 4 915 526 |

| Wynik brutto na sprzedaży | 1 221 619 | 1 264 150 | 1 260 112 | 1 295 841 | 1 386 403 | 1 316 288 | 1 265 693 | 1 463 723 | 1 466 658 |

| Wynik EBITDA | 359 452 | 322 387 | 338 059 | 273 992 | 370 796 | 234 675 | 273 123 | 326 572 | 349 599 |

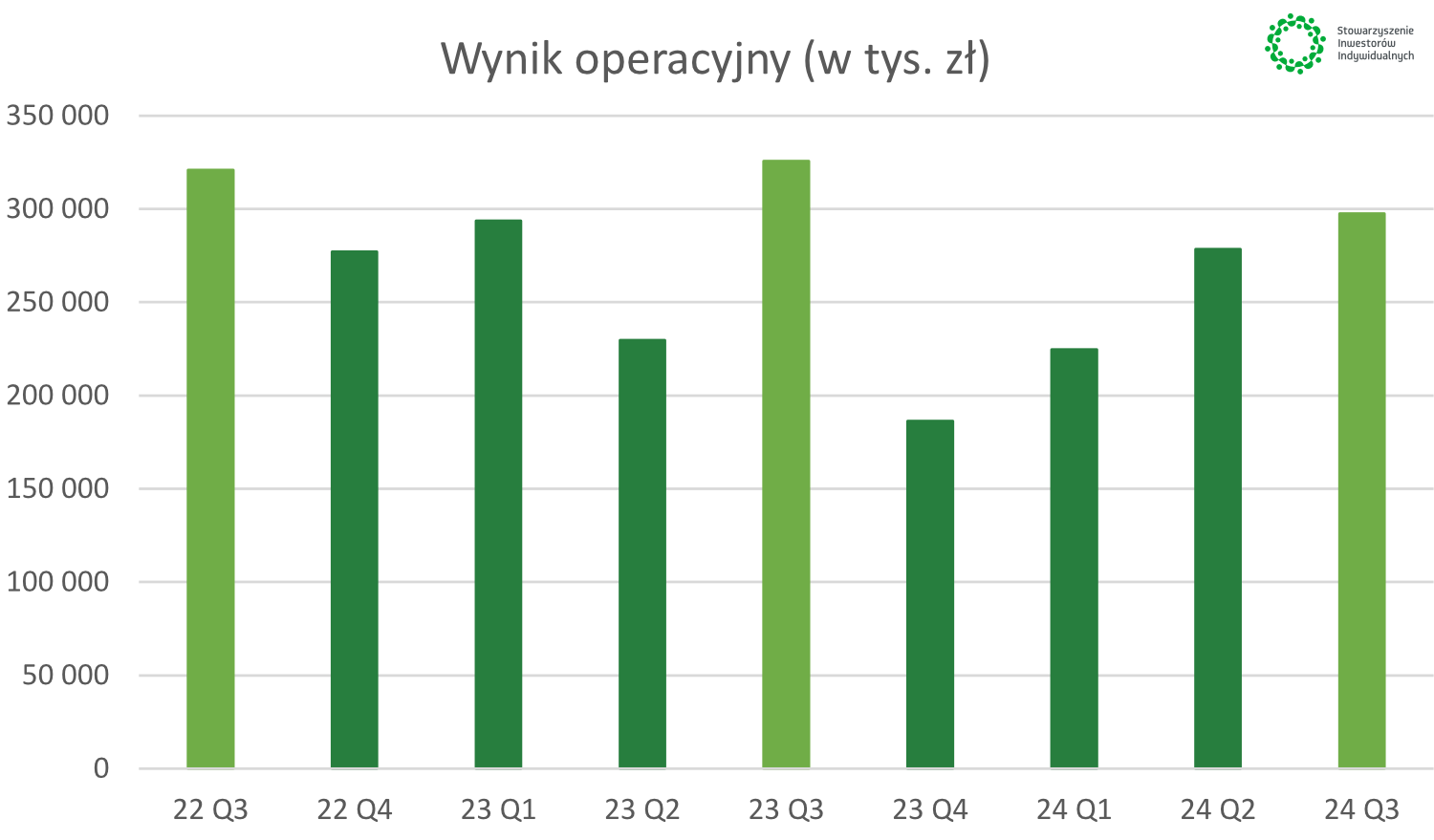

| Wynik operacyjny | 320 909 | 276 962 | 293 603 | 229 529 | 325 736 | 186 221 | 224 569 | 278 373 | 297 524 |

| Wynik brutto | 274 232 | 244 688 | 253 165 | 196 278 | 275 662 | 144 077 | 188 839 | 236 098 | 258 675 |

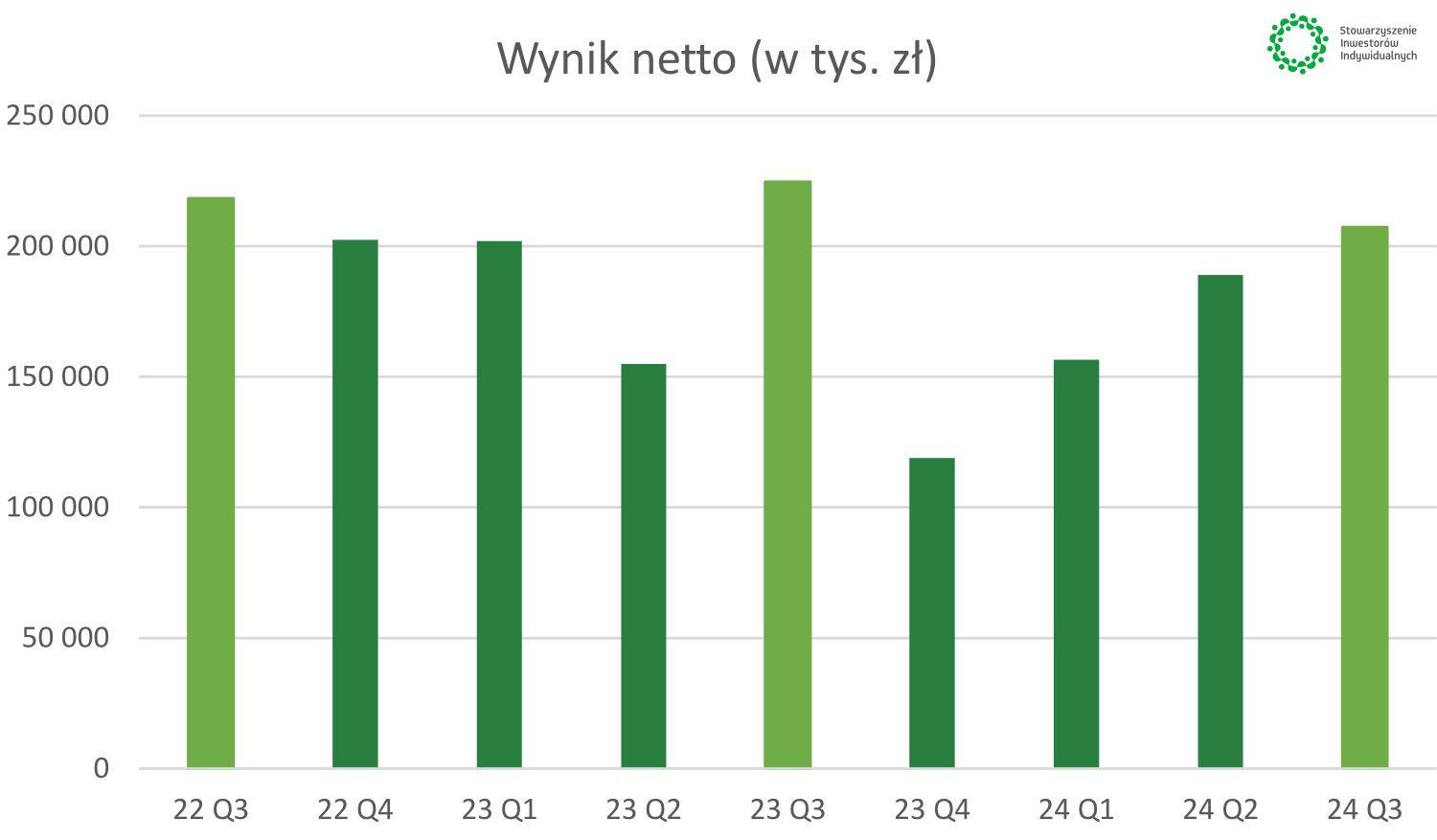

| Wynik netto | 218 403 | 202 394 | 201 890 | 154 937 | 224 597 | 118 873 | 156 471 | 188 980 | 207 318 |

| Marża brutto na sprzedaży | 31,0% | 29,0% | 30,1% | 28,4% | 30,4% | 27,8% | 27,9% | 30,0% | 29,8% |

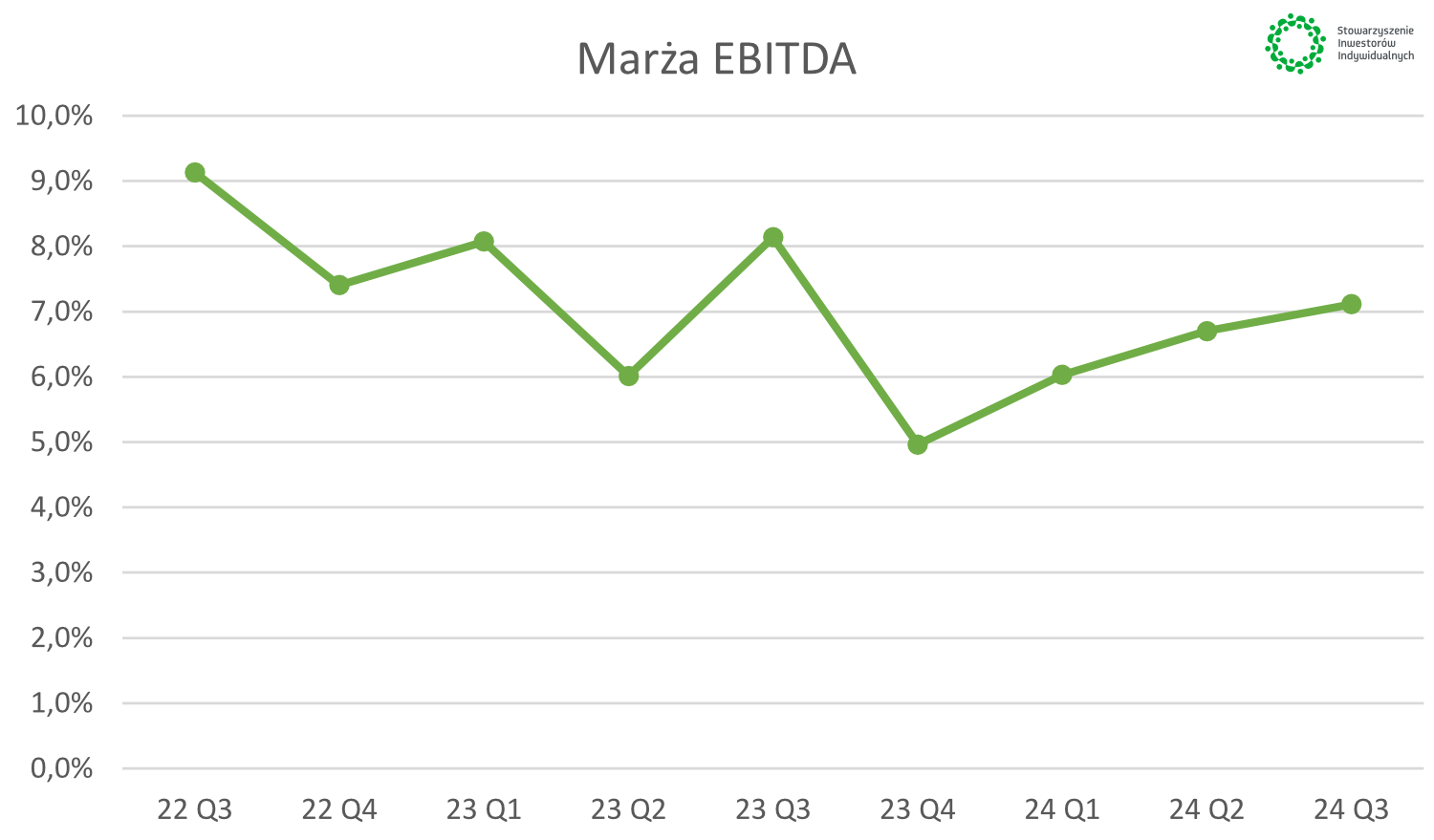

| Marża EBITDA | 9,1% | 7,4% | 8,1% | 6,0% | 8,1% | 5,0% | 6,0% | 6,7% | 7,1% |

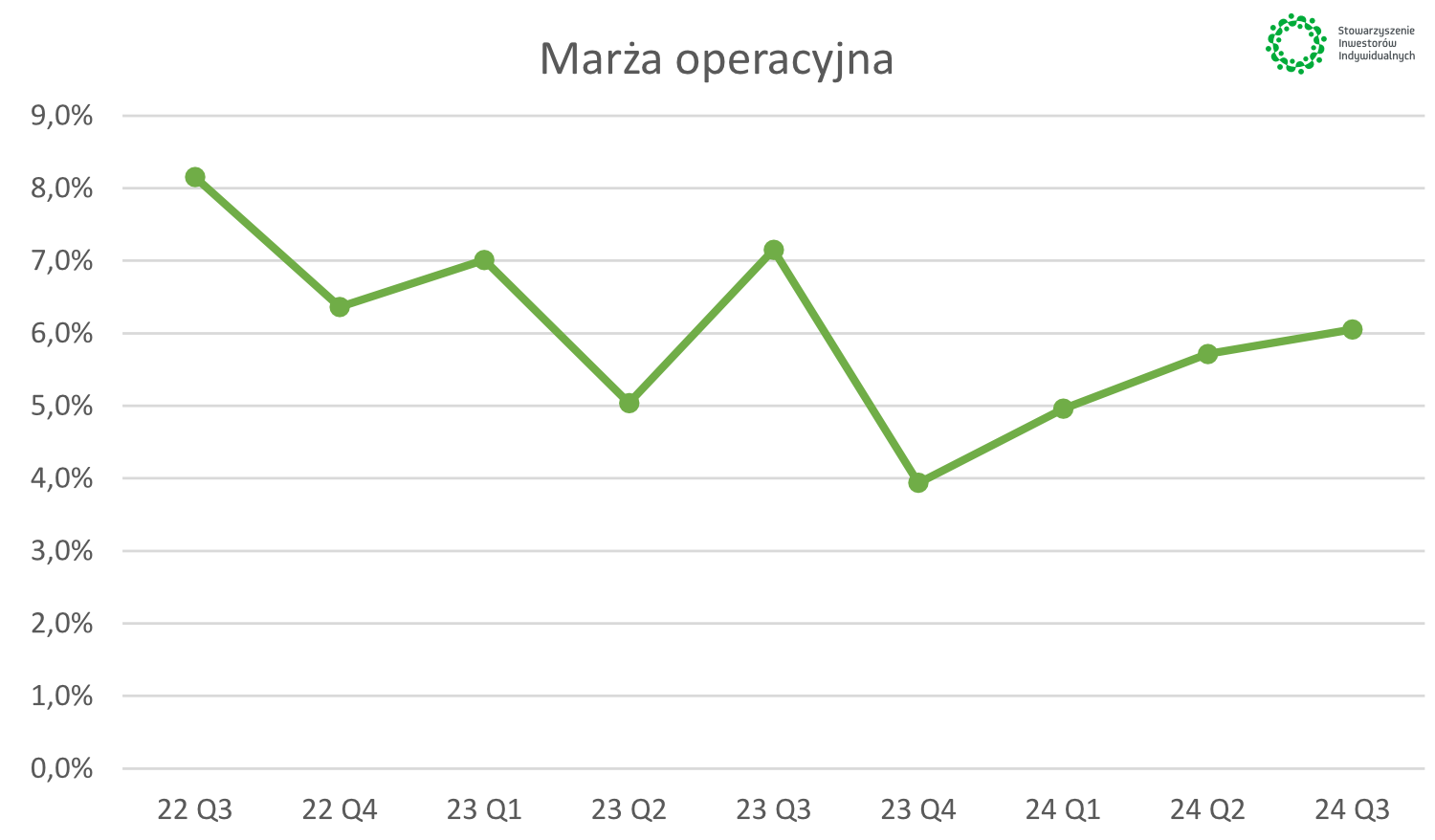

| Marża operacyjna | 8,2% | 6,4% | 7,0% | 5,0% | 7,1% | 3,9% | 5,0% | 5,7% | 6,1% |

| Marża brutto | 7,0% | 5,6% | 6,0% | 4,3% | 6,0% | 3,0% | 4,2% | 4,8% | 5,3% |

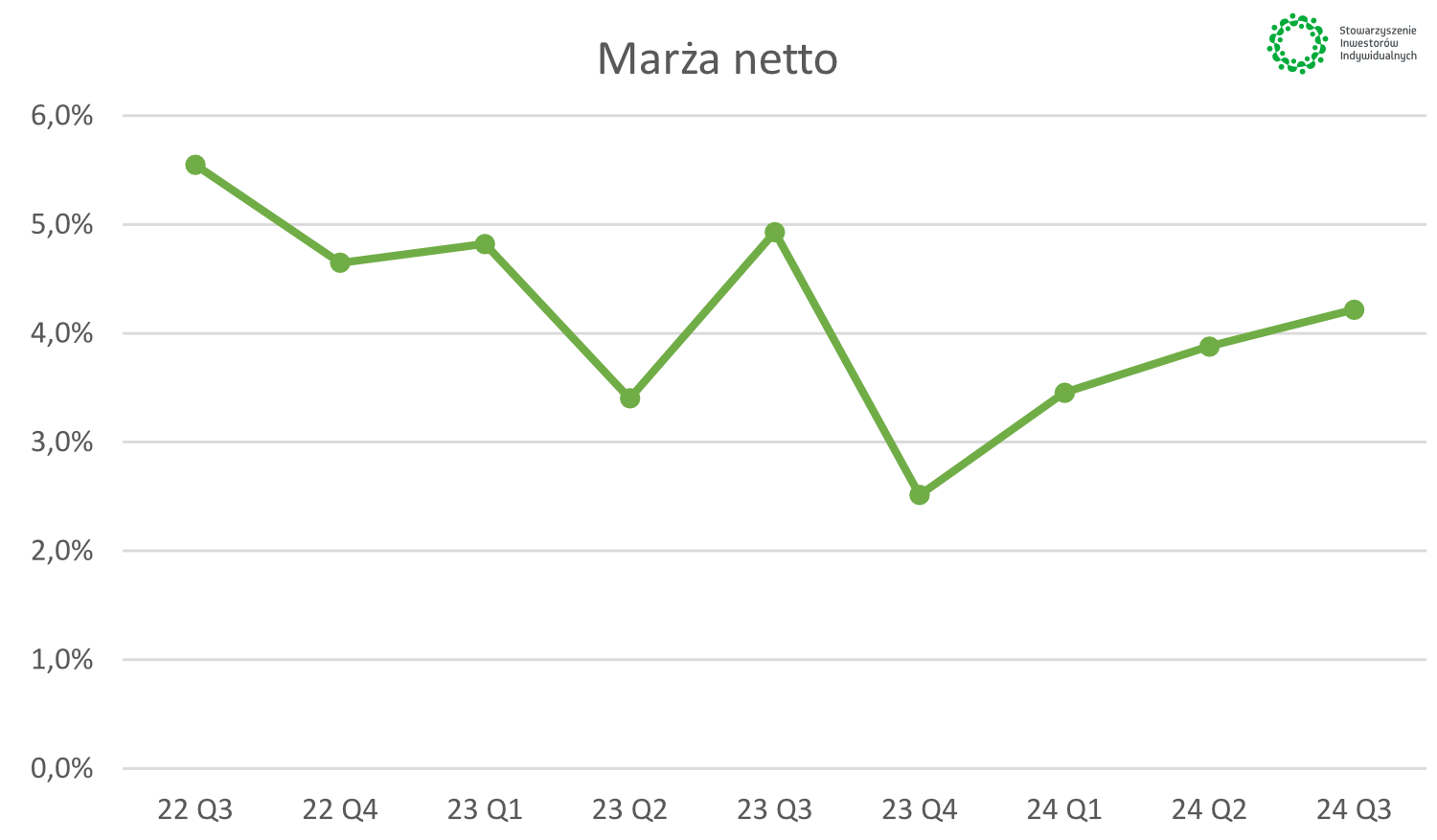

| Marża netto | 5,5% | 4,6% | 4,8% | 3,4% | 4,9% | 2,5% | 3,5% | 3,9% | 4,2% |

Źródło: opracowanie własne na podstawie raportów Emitenta.

Źródło: opracowanie własne na podstawie raportów Emitenta.

|

|

|

|

|

|

|

|

|

|

Źródło: opracowanie własne na podstawie raportów Emitenta.