Kwiecień to ostatni termin dla firm notowanych na głównym warszawskim parkiecie do publikacji swoich danych finansowych za rok 2024. Możemy więc oczekiwać wysypu raportów, szczególnie pod koniec miesiąca. W mojej propozycji tym razem zawarłem większość podmiotów, które nie były dotąd przeze mnie analizowane.

🟢 Weź udział w webinarze analitycznym z Przemkiem Staniszewskim – Webinar fundamentalny – omówienie ciekawych i obserwowanych spółek z GPW + Q&A (03.04.2025)

🟢 Przeczytaj także - Lubawa pod ostrzałem popytu. Wojsko płaci, a inwestorzy zacierają ręce [Analiza]

Asseco South Eastern Europe

Asseco South Eastern Europe to istotny dostawca własnego oprogramowania i usług IT w Europie Południowo-Wschodniej (choć nie tylko), specjalizujący się w rozwiązaniach dla sektora bankowego, płatnościach oraz dedykowanych systemach IT dla różnych branż. Spółka jest notowana od 16 lat i dość regularnie osiąga wzrosty przychodów oraz zysków operacyjnych dzięki rozwojowi autorskich rozwiązań oraz ekspansji na nowe rynki.

Jednocześnie jest to podmiot, który publikuje dość szybko wyniki i dane za pierwszy kwartał bieżącego roku poznamy już 24 kwietnia. Przy okazji zauważę, że spółka publikuje swoje sprawozdania z uwzględnieniem efektu hiperinflacji, ponieważ posiada zauważalne operacje w Turcji. Jednak dla celów analiz czy też w trakcie konferencji wynikowych często są pokazywane dane oczyszczone o ten efekt jak i prezentowane w walucie euro.

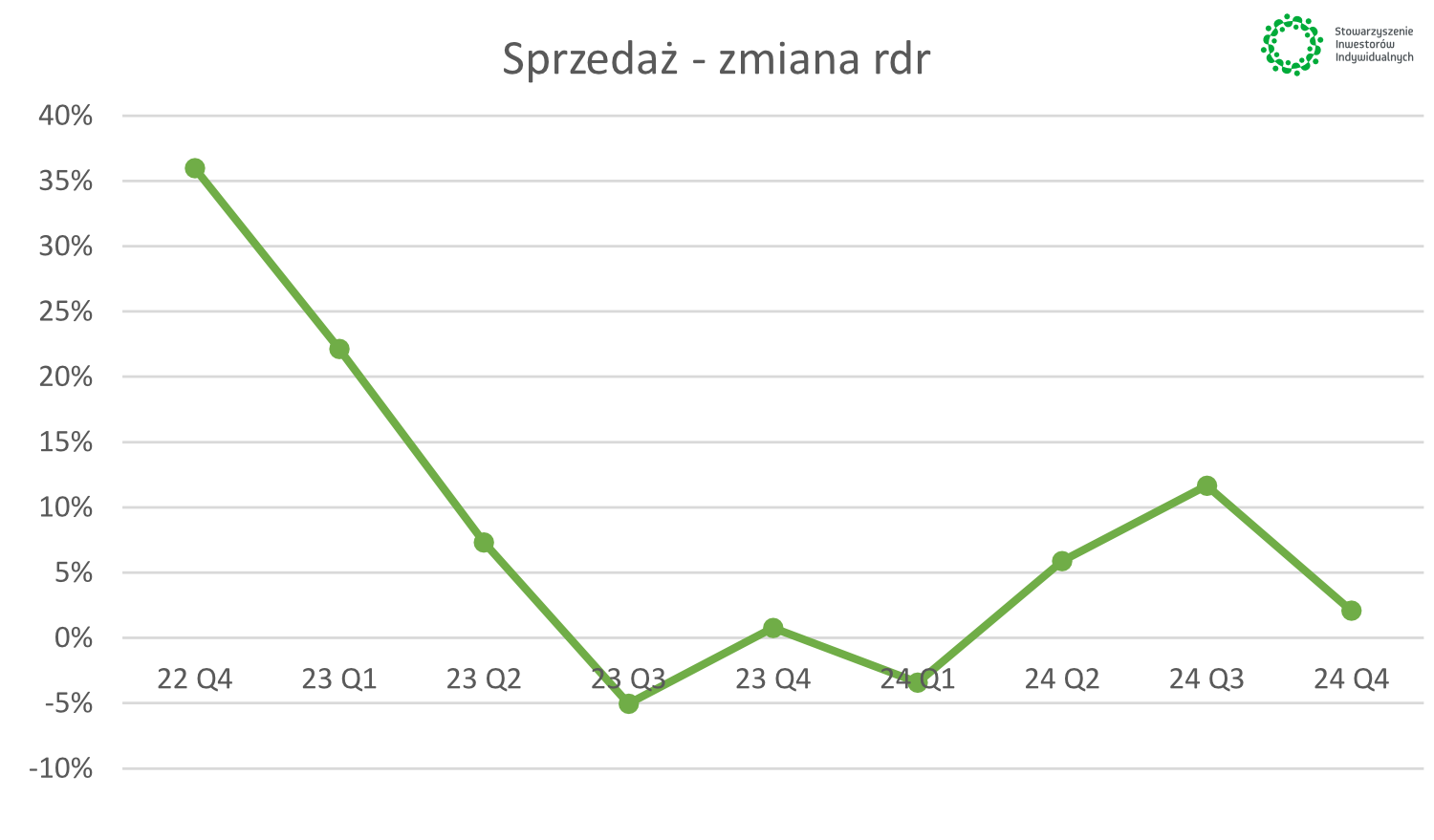

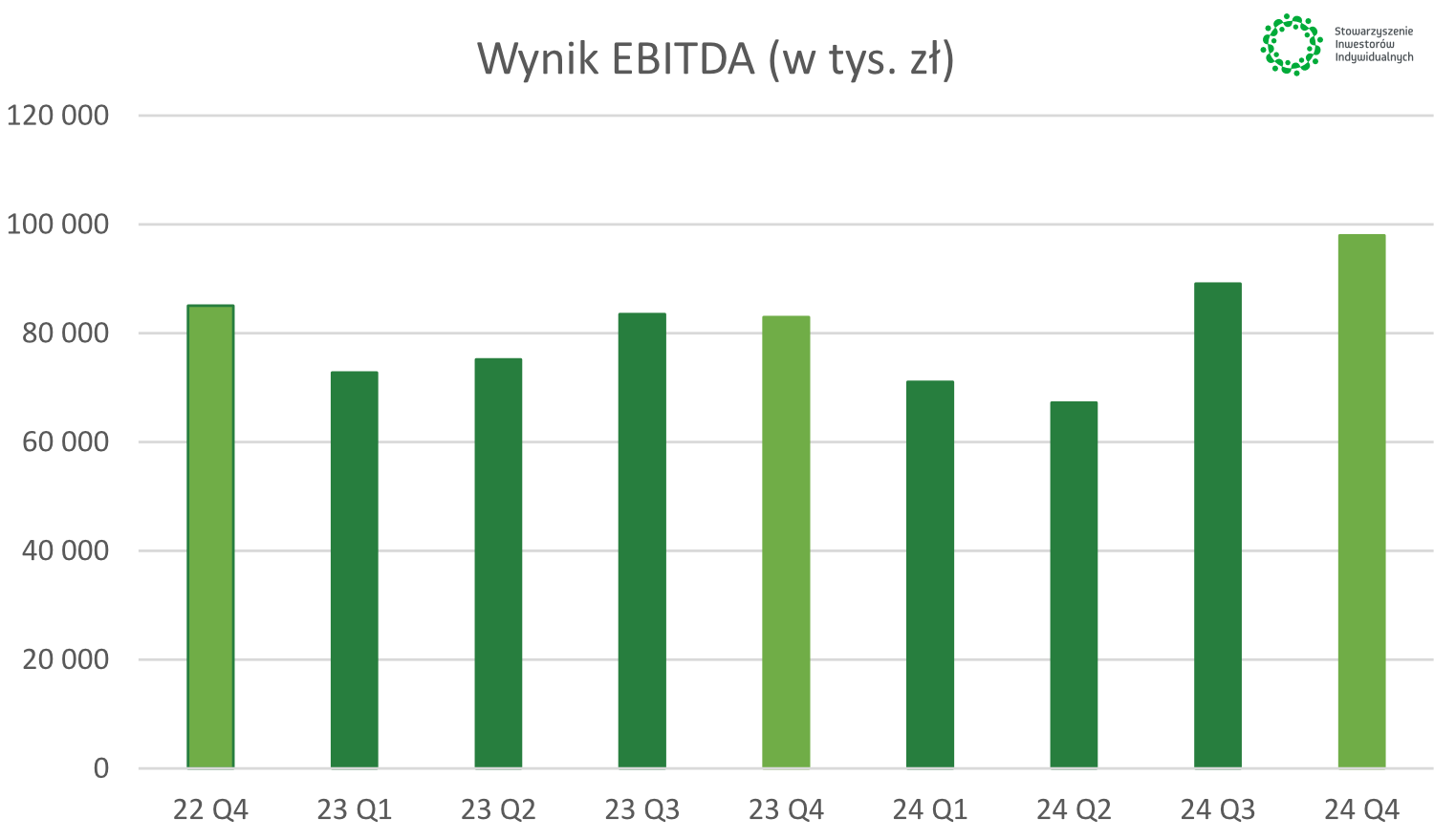

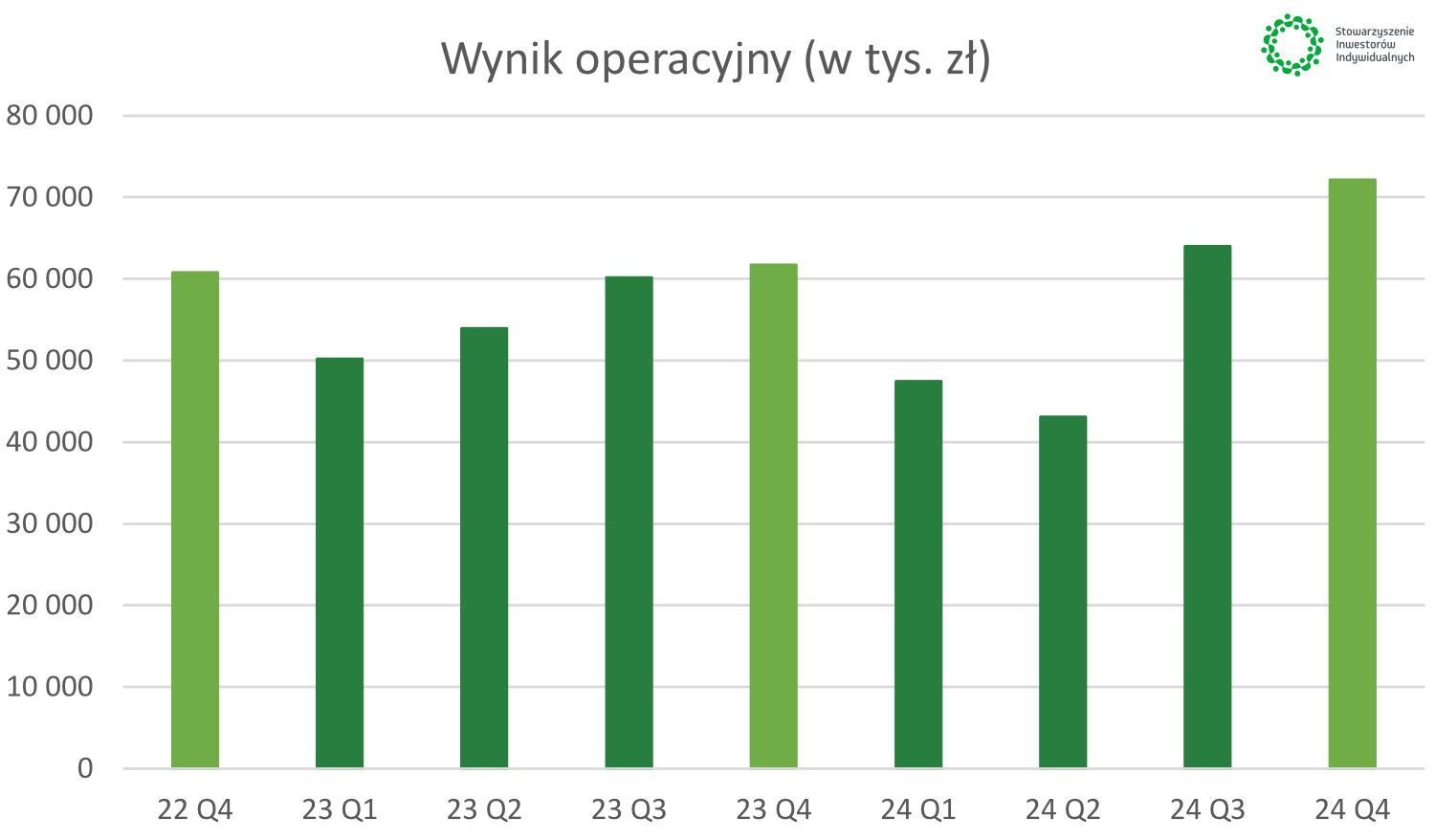

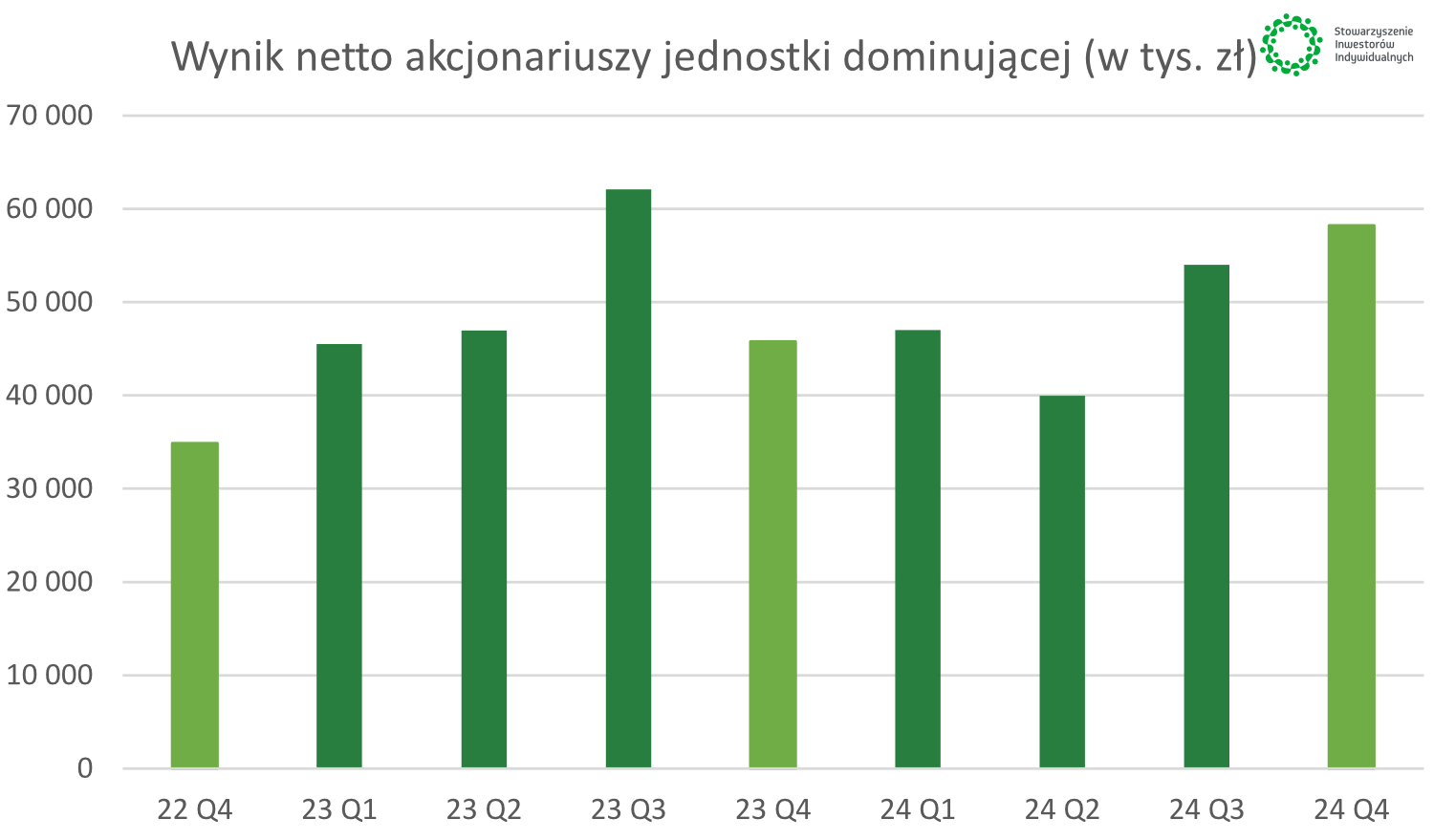

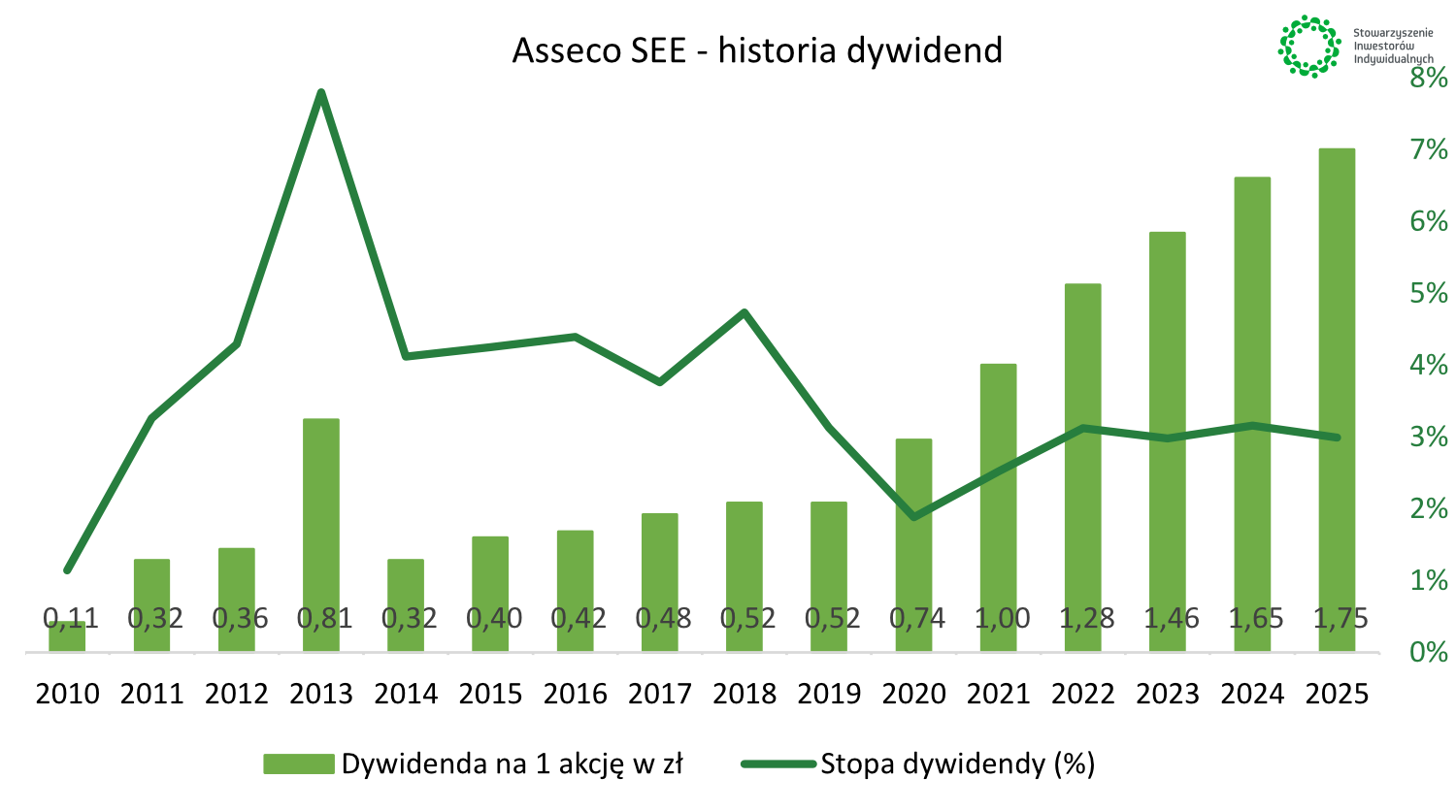

Asseco SEE zaraportowało dość solidne wyniki za czwarty kwartał. Pokazały one niewielki wzrost przychodów (+2% r/r), ale już sporo wyższy na poziomie zysku operacyjnego (+17% rok do roku), czy EBITDA (+18%), co wskazuje na poprawę efektywności operacyjnej. Zysk netto przypadający akcjonariuszom jednostki dominującej wyniósł 58,2 mln zł, co oznacza wzrost o 27% w porównaniu do 47 mln zł w IV kwartale 2023 roku. Jednocześnie spółka nadal zamierza się dzielić dywidendą i chce na nią przeznaczyć ponad 90 mln zł. Oznacza to wypłatę w kwocie 1.75 zł na akcję, co przekłada się na około 3% stopę dywidendy i wzrost r/r o około 6%.

Nie są to może wartości przyprawiające o zawrót głowy, ale spółka dzieli się wypracowanym zyskiem z akcjonariuszami od początku pobytu na giełdzie. Pierwsze dywidenda została wypłacona w 2010 roku i wynosiła 11 groszy. Z kolei od 2015 można dostrzec stały wzrost dywidendy, poza jednym wyjątkiem jak spojrzymy na wykres. W każdym razie, w mojej ocenie, bezsprzecznie można zaliczyć Asseco South Eastern Europe do grona arystokratów dywidendowych.

Na podstawie wyników drugiej połowy 2024 roku, konferencji wynikowej oraz portfela zleceń można spojrzeć nieco optymistycznej na bieżący 2025 rok. Co prawda zarząd nie planuje spektakularnych akwizycji, ale jest lepiej nastawiony do perspektyw nadchodzących miesięcy niż w analogicznym okresie roku poprzedniego. Prezes spółki w trakcie konferencji wręcz zapowiedział, że „zdecydowanie spodziewamy się mocniejszego roku operacyjnego w porównaniu do 2024”. Patrząc na kolejny slajd, tym razem z prezentacji wstępnych wyników 2024 roku, widać oczekiwanie na sporo lepsze wyniki rok do roku w pierwszym kwartale, a także solidne w całym 2025 roku. Pierwsza marża w Q1 miałaby wzrosnąć r/r o 12%, a w całym 2025 nawet o 15%. Oczywiście warto wspomnieć, że są to szacunki po pierwsze w euro, a po drugie bazujące na backlogu z końca stycznia.

Nie należy tutaj przesadzać i widzieć wysokich dwucyfrowych wzrostów, w szczególności, że dane biznesowe są przeliczane na złote, a jak w wiadomo nasza waluta jest dość silna w ostatnim czasie. Tym niemniej oczekiwanie rozsądnego wzrostu nie wydaje się niczym dziwnym.

Jasno trzeba wskazać, że kurs akcji w ostatnim czasie zaliczył spore wzrosty z 48 na 60 zł, a wycena (C/Z – 15, EV/EBITDA – 11) trudno określić mianem skrajnie niskiej. Tym niemniej, jeśli spółka będzie w stanie zwiększać swoją sprzedaż i przynajmniej zachować efektywność, to przecież nikt nie powiedział, że to już koniec. Inwestorom poszukującym tzw. „sentymentu” czy „wzrostowego story” można wskazać chęć rozwoju biznesu na Bliskim Wschodzie oraz w Indiach. W tym pierwszym przypadku jest bardziej biznes typu „enterprise” (sprzedawanie licencji, wdrożenia czy prace utrzymaniowe), w przypadku Indii jest to biznes bardziej procesowy. Tutaj trudno oczekiwać istotnego przełożenia na wyniki w najbliższej przyszłości, ale na pewno zdobywanie kolejnych rynków należy zapisać na plus.

|

ASSECO SOUTH EASTERN EUROPE dane w tys. zł |

22 Q4 |

23 Q1 |

23 Q2 |

23 Q3 |

23 Q4 |

24 Q1 |

24 Q2 |

24 Q3 |

24 Q4 |

|

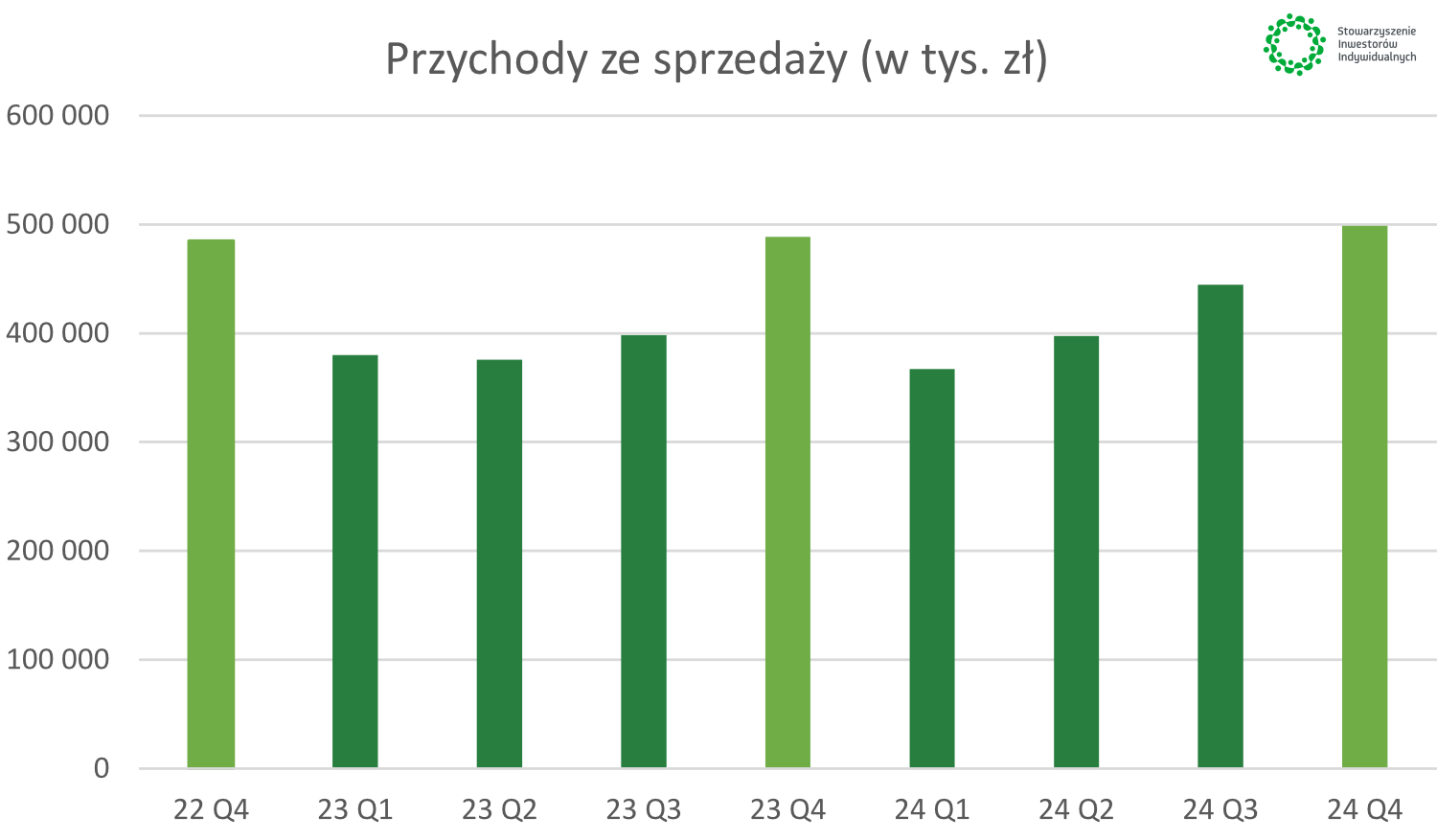

Przychody ze sprzedaży |

484 907 |

380 064 |

375 527 |

398 346 |

488 594 |

367 056 |

397 610 |

444 795 |

498 723 |

|

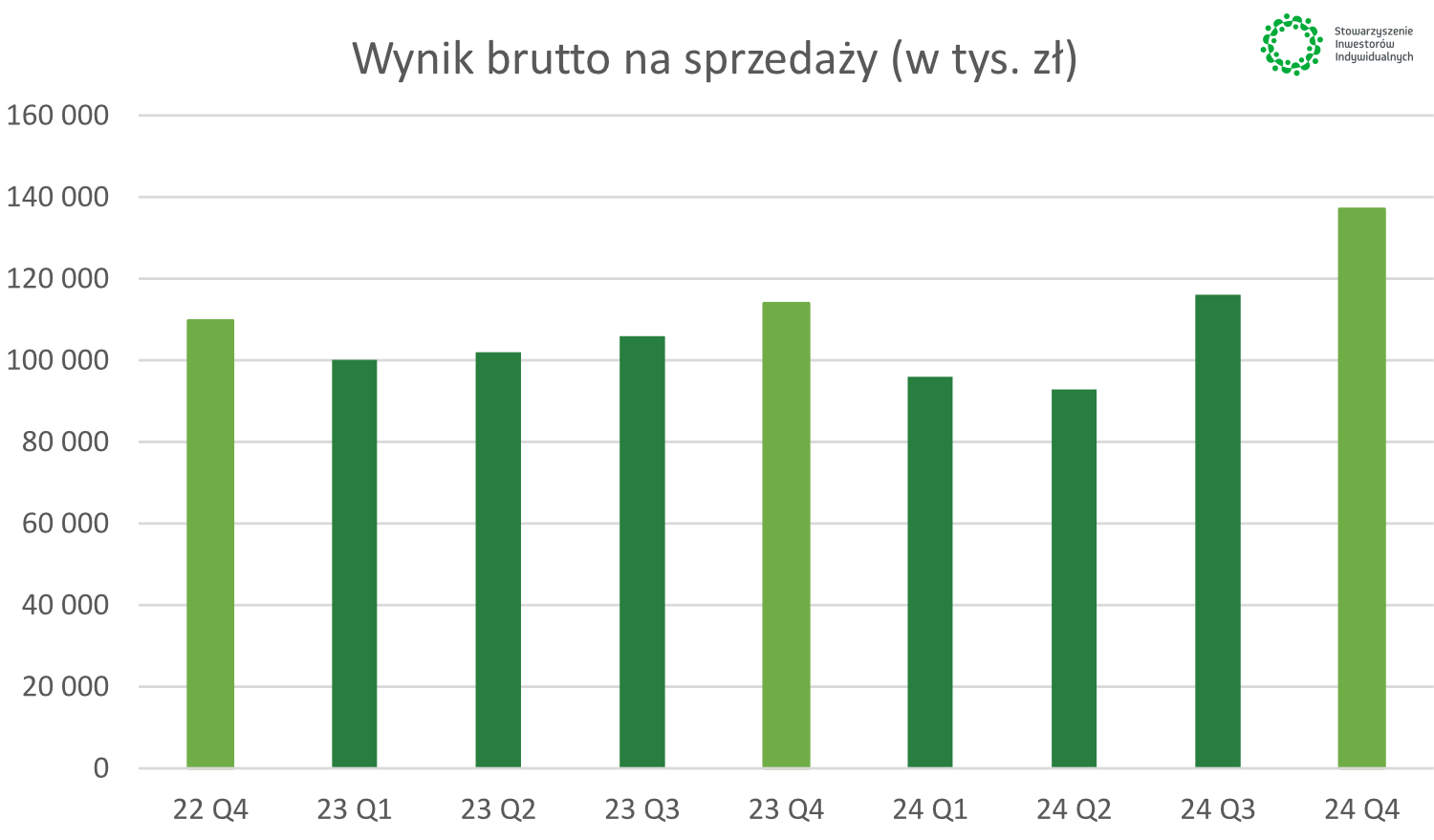

Wynik brutto na sprzedaży |

109 764 |

100 156 |

102 038 |

105 956 |

114 061 |

95 989 |

92 864 |

116 103 |

137 112 |

|

Wynik EBITDA |

85 067 |

72 759 |

75 224 |

83 491 |

82 975 |

71 053 |

67 241 |

89 153 |

98 025 |

|

Wynik operacyjny |

60 812 |

50 220 |

53 925 |

60 141 |

61 722 |

47 458 |

43 121 |

64 021 |

72 150 |

|

Wynik netto |

37 787 |

47 201 |

48 964 |

63 168 |

48 995 |

48 586 |

40 050 |

56 090 |

59 960 |

|

Wynik netto akc. JD |

34 894 |

45 513 |

46 969 |

62 077 |

45 803 |

47 010 |

39 988 |

54 003 |

58 222 |

|

|

|

|

|

|

|

|

|

|

|

|

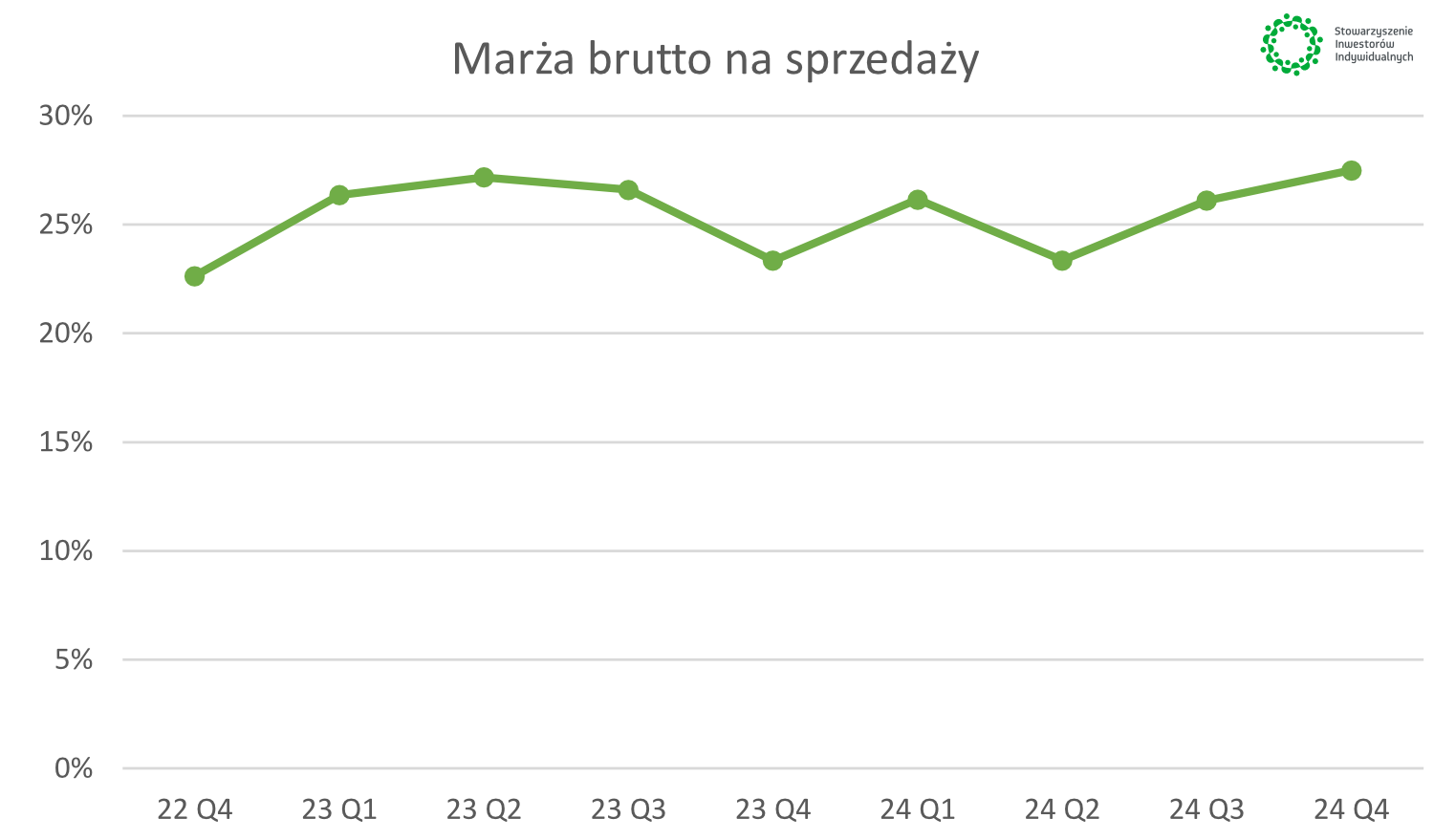

Marża brutto na sprzedaży |

22.6% |

26.4% |

27.2% |

26.6% |

23.3% |

26.2% |

23.4% |

26.1% |

27.5% |

|

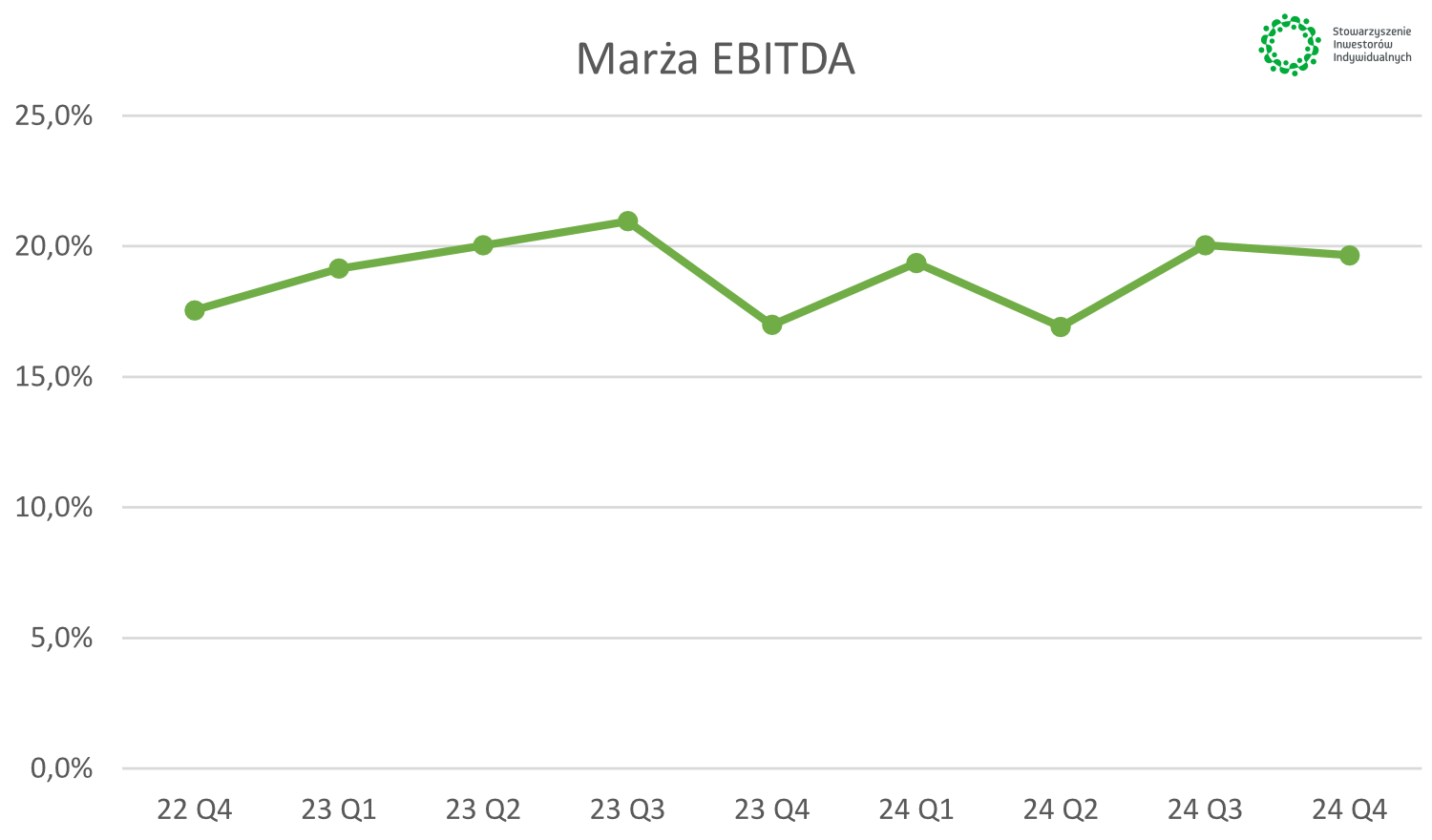

Marża EBITDA |

17.5% |

19.1% |

20.0% |

21.0% |

17.0% |

19.4% |

16.9% |

20.0% |

19.7% |

|

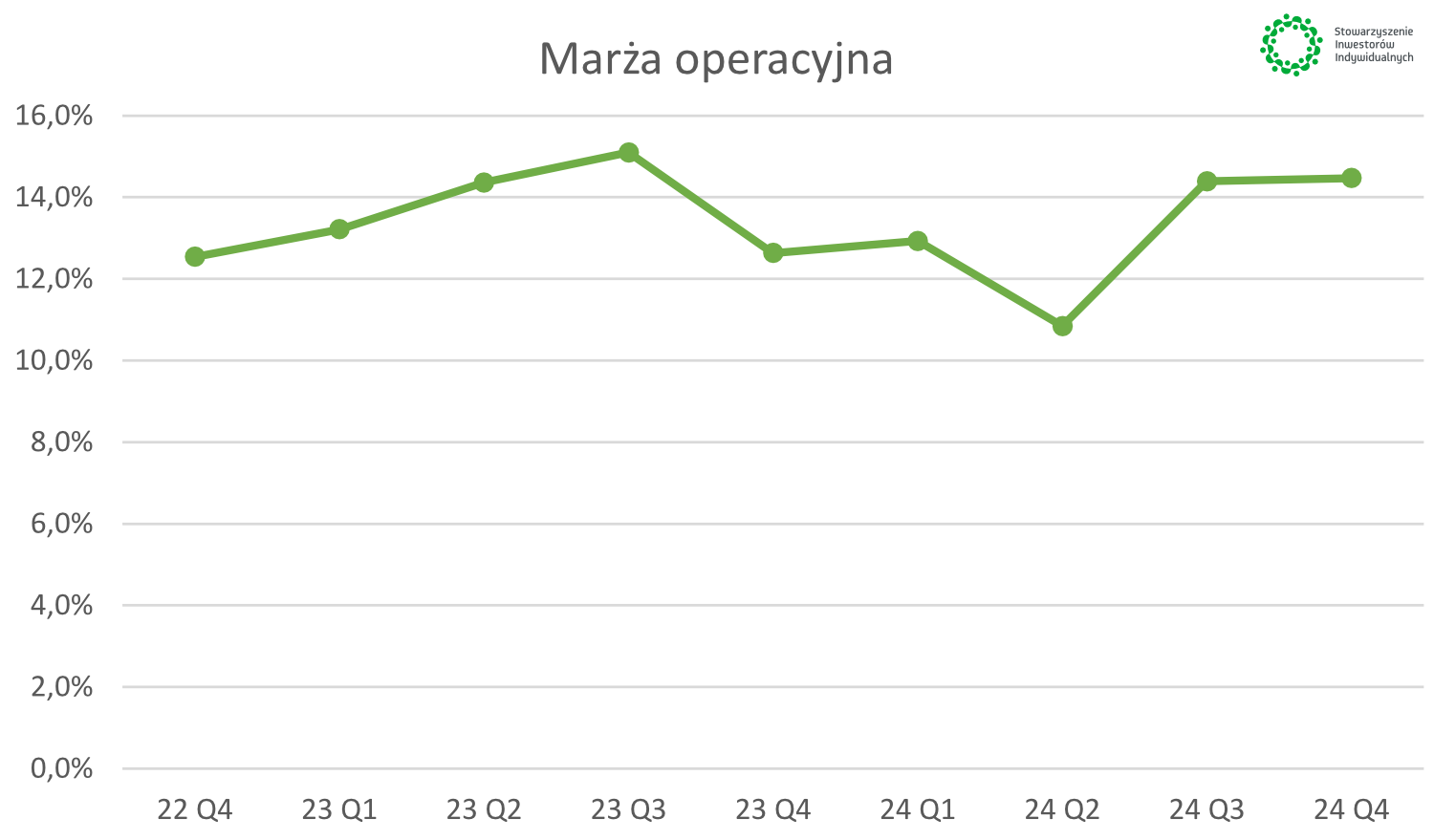

Marża operacyjna |

12.5% |

13.2% |

14.4% |

15.1% |

12.6% |

12.9% |

10.8% |

14.4% |

14.5% |

|

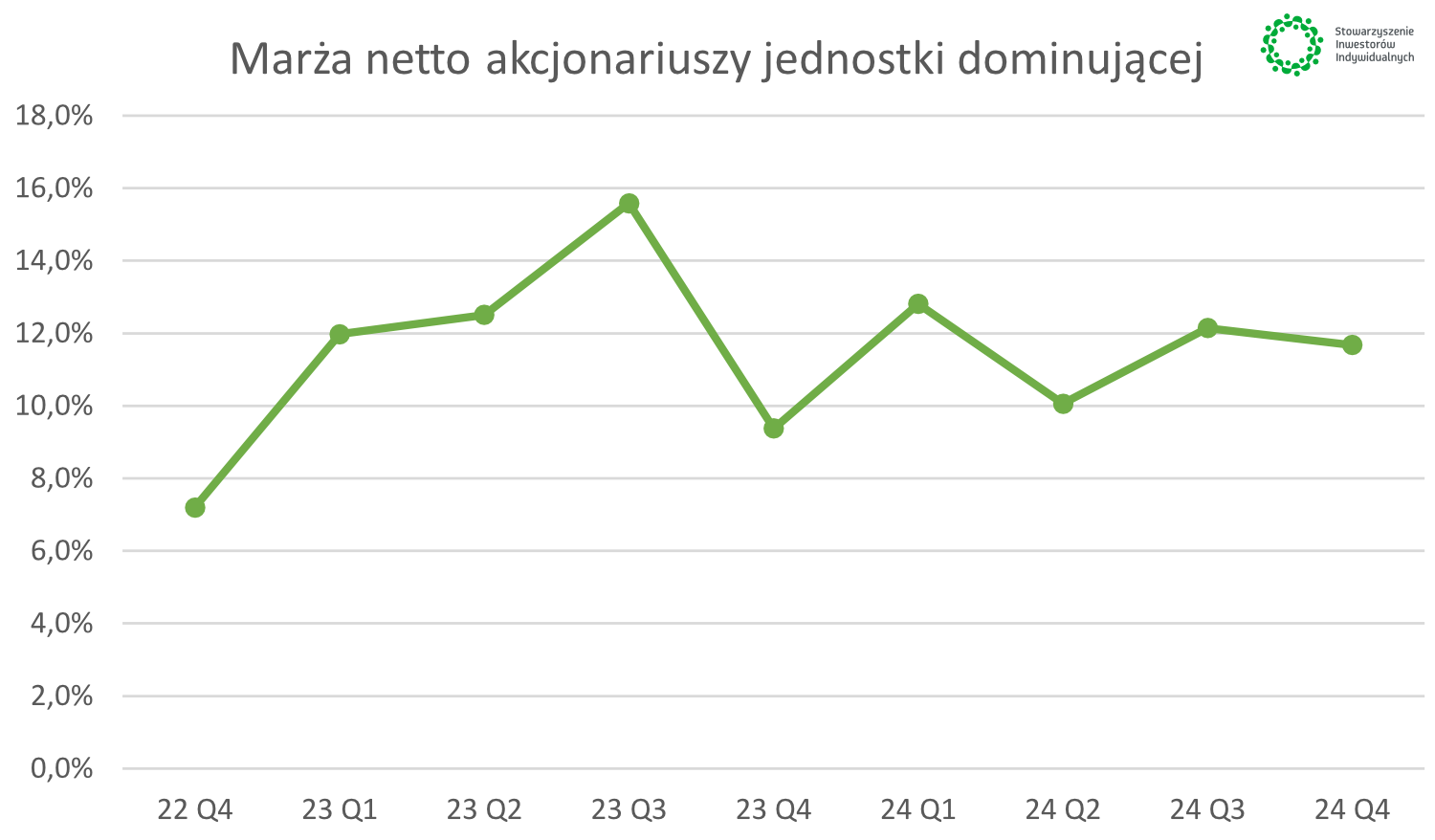

Marża netto |

7.8% |

12.4% |

13.0% |

15.9% |

10.0% |

13.2% |

10.1% |

12.6% |

12.0% |

|

Marża netto akc. JD |

7.2% |

12.0% |

12.5% |

15.6% |

9.4% |

12.8% |

10.1% |

12.1% |

11.7% |

Źródło: opracowanie własne na podstawie raportów Emitenta.

|

|

|

|

|

|

|

|

|

|

Źródło: opracowanie własne na podstawie raportów Emitenta.

Źródło: opracowanie własne na podstawie https://www.stockwatch.pl/gpw/assecosee,notowania,dywidendy.aspx#analiza

Źródło: opracowanie własne na podstawie https://www.stockwatch.pl/gpw/assecosee,notowania,dywidendy.aspx#analiza

Źródło: Prezentacja wynikowa spółki https://see.asseco.com/pl/o-asseco/relacje-inwestorskie/prezentacje/

Źródło: Prezentacja wynikowa spółki https://see.asseco.com/pl/o-asseco/relacje-inwestorskie/prezentacje/

LPP

LPP lub Reserved to marka znana zapewne większości z nas. A jeśli nie, to na pewno inwestorom, w szczególności po 15 marca 2024 i tzw. „aferze Hindenburg Research”. Firmy, która wywołała tę burzę już nie ma, a LPP nadal działa, choć po prawdzie kurs jest na poziomach dość podobnych co rok wcześniej. LPP opublikuje raport roczny 4 kwietnia i tego samego dnia odbędzie się konferencja wynikowa.

Jeśli chodzi o wyniki czwartego kwartału to nie wydaje mi się, że będą one podstawową przyczyną do określenia dalszego kierunku wyceny spółki. Tym niemniej, informacje płynące ze spółki na początku stycznia 2025 roku były dość optymistyczne. Sprzedaż w okresie od 1 listopada 2024 roku do 7 stycznia 2025 roku urosła o około 24 proc. w walutach stałych. Dodatkowo jednak trzeba pamiętać, że w bazie porównawczej było 250 mln zł sprzedaży do tzw. agentów zakupowych (dostawy do sprzedanej części biznesu w Rosji). Stąd też całkowity wzrost sprzedaży w oczywisty sposób będzie pod presją zarówno kursową jak i „rosyjskiej” bazy.

W każdym razie spółka podtrzymała cele sprzedażowe w przedziale 20-21 mld zł, rentowność brutto na sprzedaży w przedziale 52-53%, zarazem koszty sprzedaży i ogólnoadministracyjne nie powinny przekroczyć 40% sprzedaży. To zaś powinno przełożyć się na rentowność operacyjną w przedziale 12-13%. Patrząc na tabelę z szacunkami wyników 2024 (wersja A w dolnych rejonach powyższej prognozy i wersja B w widełkach górnych) to można oczekiwać w całym roku wzrostu zysku operacyjnego w przedziale 5-20 procent. Gdyby przełożyć to na wyniki samego czwartego kwartału to należałoby oczekiwać w wariancie A dość porównywalnego zysku operacyjnego rok do roku lub zauważalnego dwucyfrowego wzrostu w wypadku realizacji wariantu B. Jeśli przyjmiemy środkowy przedział to i tak można by oczekiwać wzrostu zysku operacyjnego o 25 proc. rok do roku. To wszystko przy założeniu, że w czwartym kwartale saldo na działalności operacyjnej będzie w okolicach 0, a rok temu w czwartym kwartale było jednak zauważalnie (- 60 mln zł) ujemne.

Zakładam, że inwestorzy bardziej niż na wyniki oczekują prezentacji strategii na lata 2025-2027, zwłaszcza w kontekście ekspansji sieci Sinsay. Przypomnę, że ostatnio spółka podniosła cel do 4,4 tys. sklepów na koniec roku 2025, a konkretnie zapewne 31 stycznia 2026 w związku z przesuniętym rokiem obrotowym. Aby uzmysłowić potencjalny rozwój sieci przypomnę, że na 31 października liczba sklepów oscylowała w okolicach poniżej 2,6 tys. Dodatkowo ostatnio spółka informowało, że w 2025 roku chciałaby osiągnąć 26 mld zł sprzedaży, przy niezmienionej rentowności operacyjnej w ujęciu procentowym. To, w zależności od tego, jak dokładnie zakończyłby się rok 2024 dawałoby przyrosty w przedziale 24-30 proc., czyli naprawdę dość znaczące. Oczywiście ma to być przede wszystkim osiągnięte poprzez nowe otwarcia salonów Sinsay.

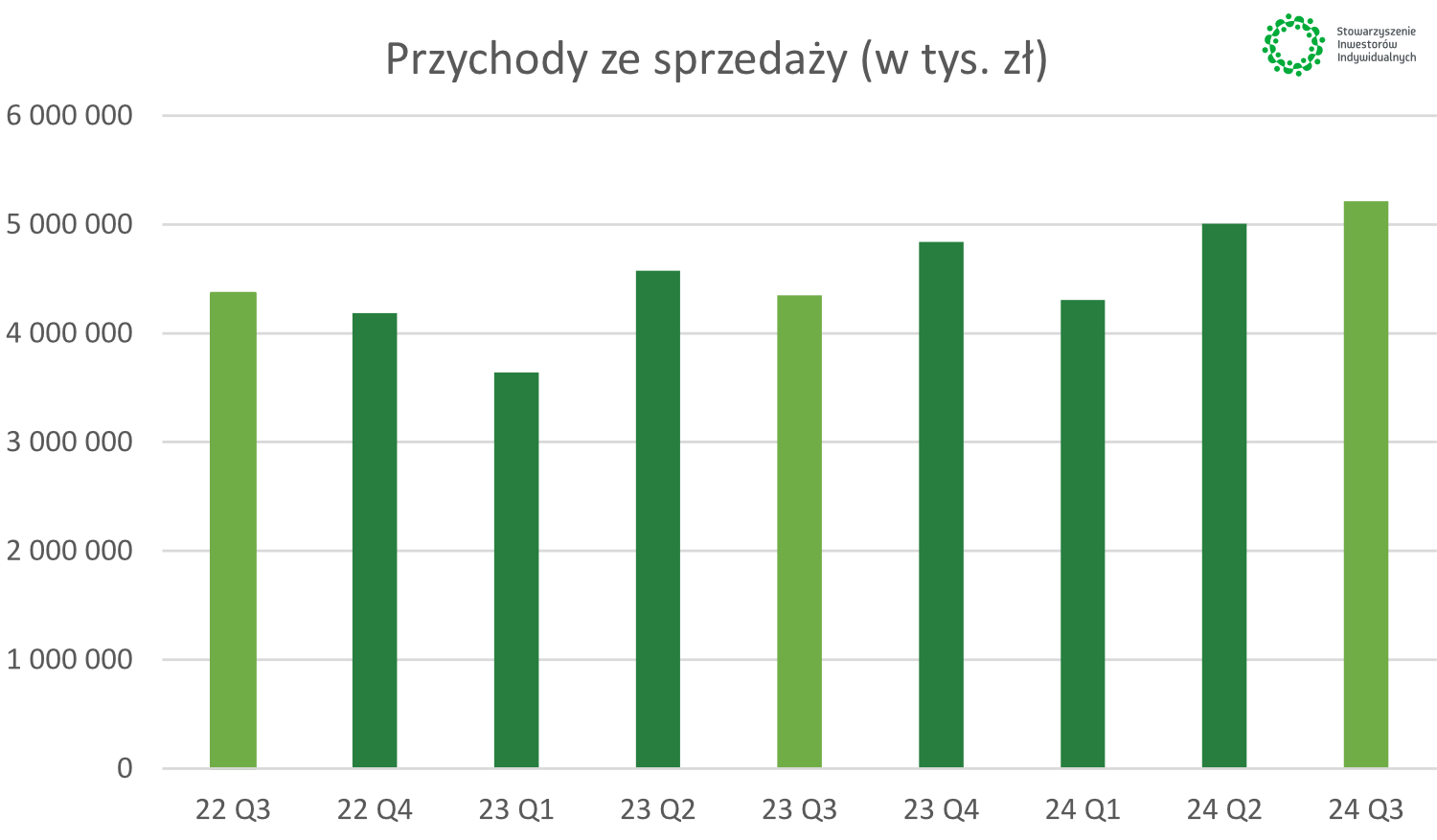

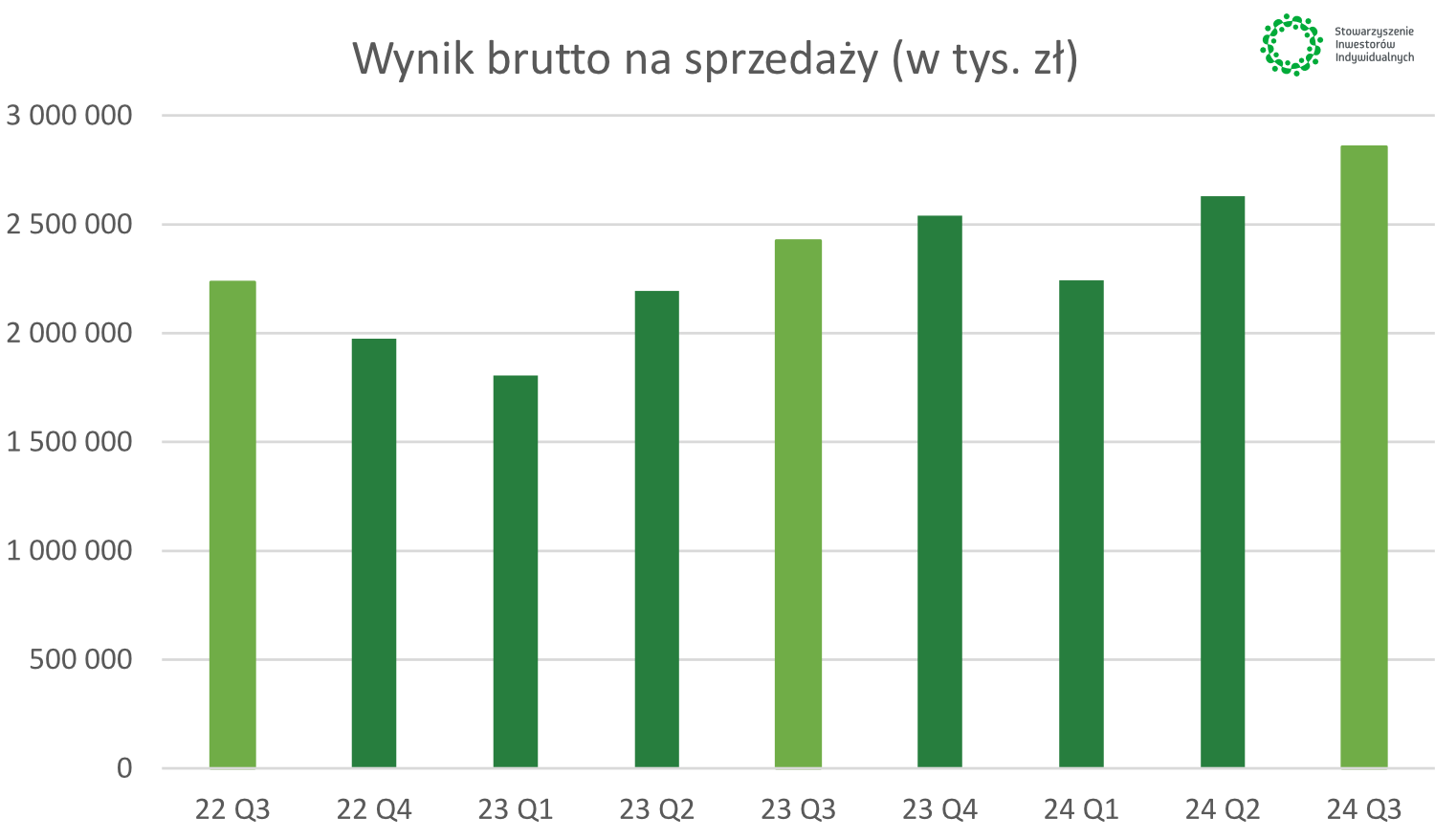

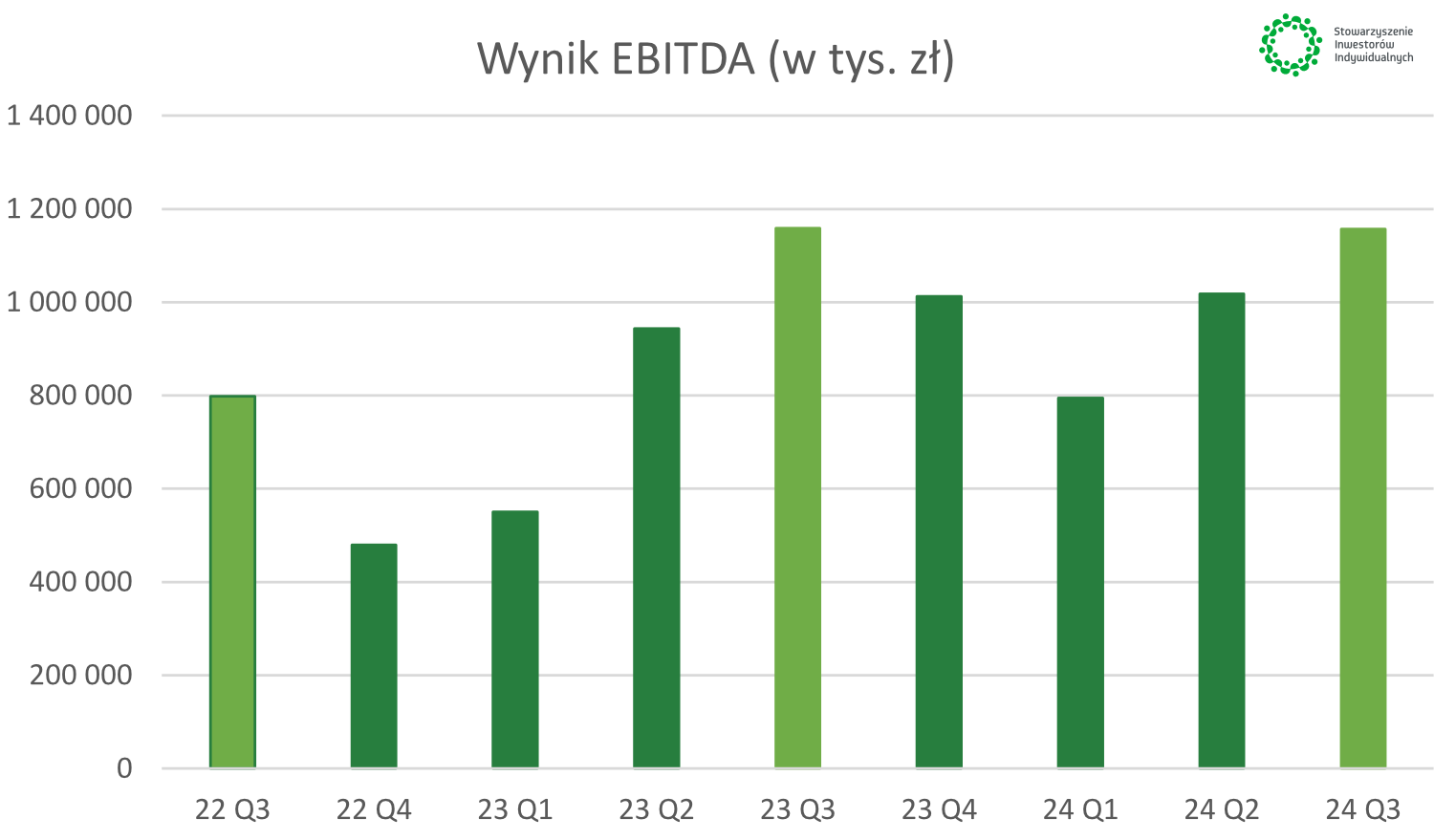

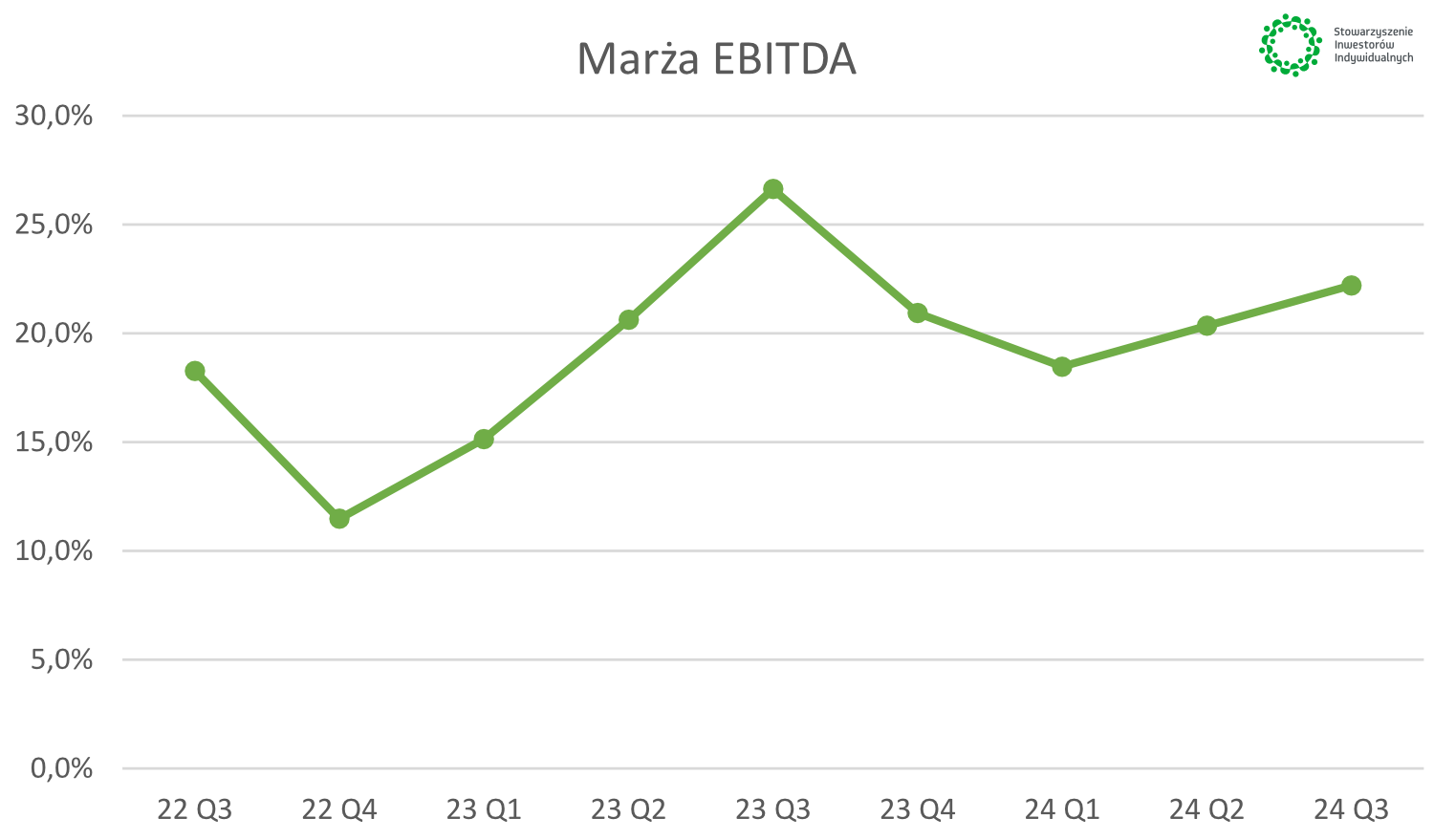

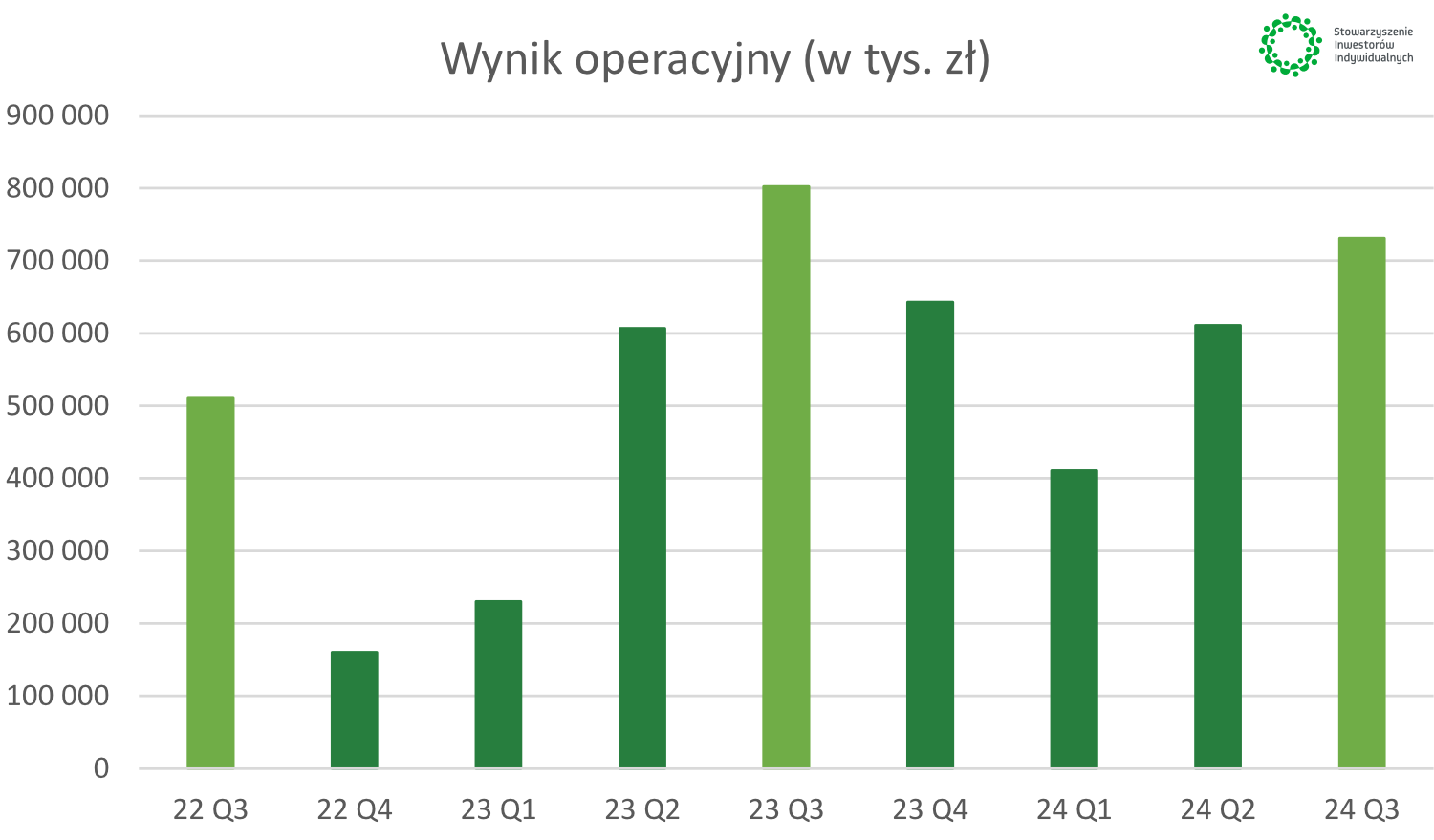

| LPP dane w tys. zł | 22 Q3 | 22 Q4 | 23 Q1 | 23 Q2 | 23 Q3 | 23 Q4 | 24 Q1 | 24 Q2 | 24 Q3 |

| Przychody ze sprzedaży | 4 366 750 | 4 184 958 | 3 639 400 | 4 575 400 | 4 350 500 | 4 840 900 | 4 306 000 | 5 005 000 | 5 212 000 |

| Wynik brutto na sprzedaży | 2 235 269 | 1 974 082 | 1 806 400 | 2 193 900 | 2 426 400 | 2 539 800 | 2 243 000 | 2 629 000 | 2 857 000 |

| Wynik EBITDA | 797 970 | 479 962 | 550 900 | 943 500 | 1 158 600 | 1 013 000 | 795 000 | 1 018 000 | 1 157 000 |

| Wynik operacyjny | 511 830 | 160 207 | 230 700 | 607 000 | 802 600 | 643 200 | 411 000 | 611 000 | 731 000 |

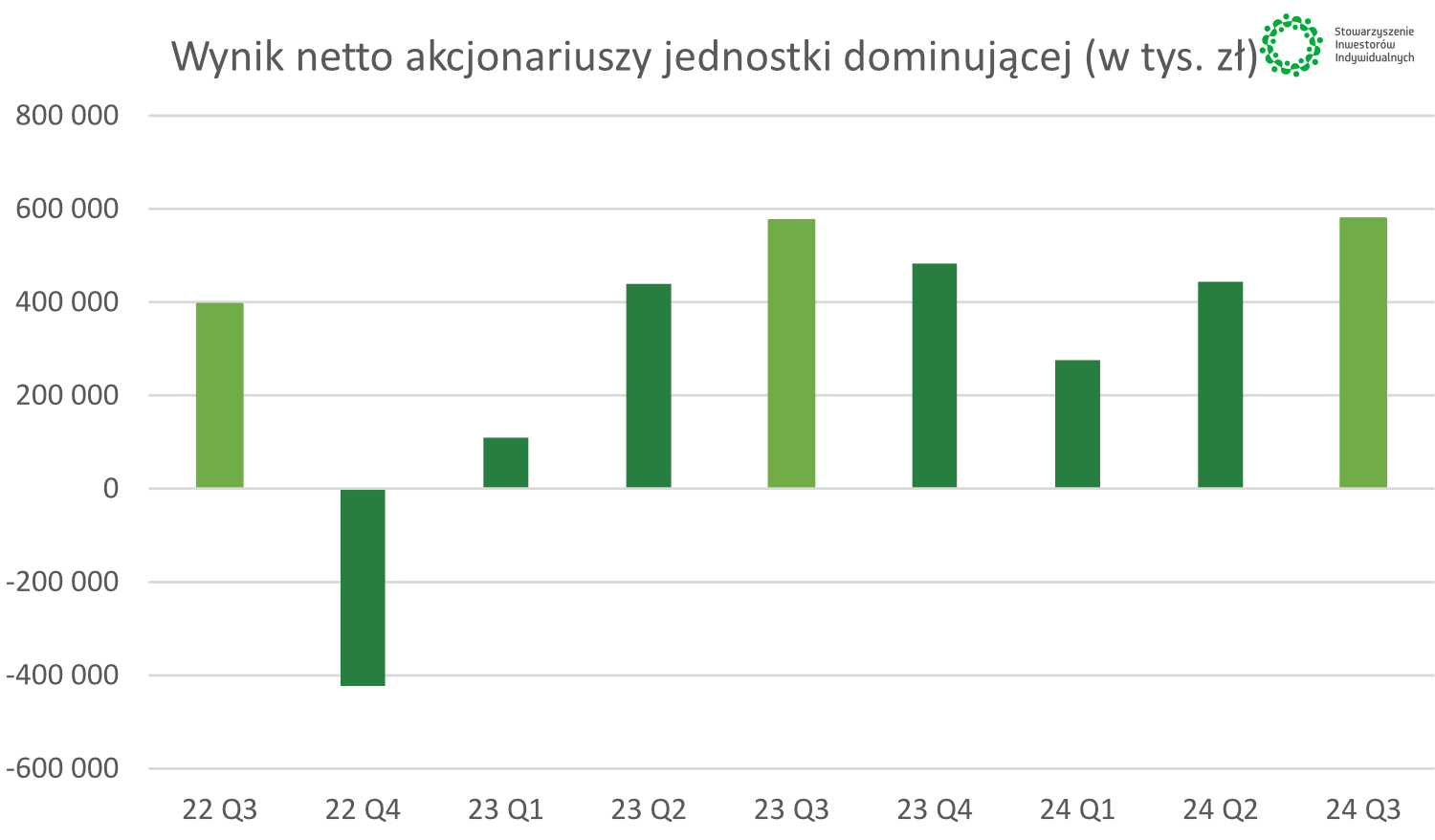

| Wynik netto | 395 527 | -424 615 | 111 800 | 441 500 | 574 300 | 484 400 | 277 000 | 443 000 | 577 000 |

| Wynik netto akc. JD | 395 527 | -422 993 | 109 500 | 438 800 | 575 600 | 483 200 | 276 000 | 444 000 | 579 000 |

| Marża brutto na sprzedaży | 51,2% | 47,2% | 49,6% | 47,9% | 55,8% | 52,5% | 52,1% | 52,5% | 54,8% |

| Marża EBITDA | 18,3% | 11,5% | 15,1% | 20,6% | 26,6% | 20,9% | 18,5% | 20,3% | 22,2% |

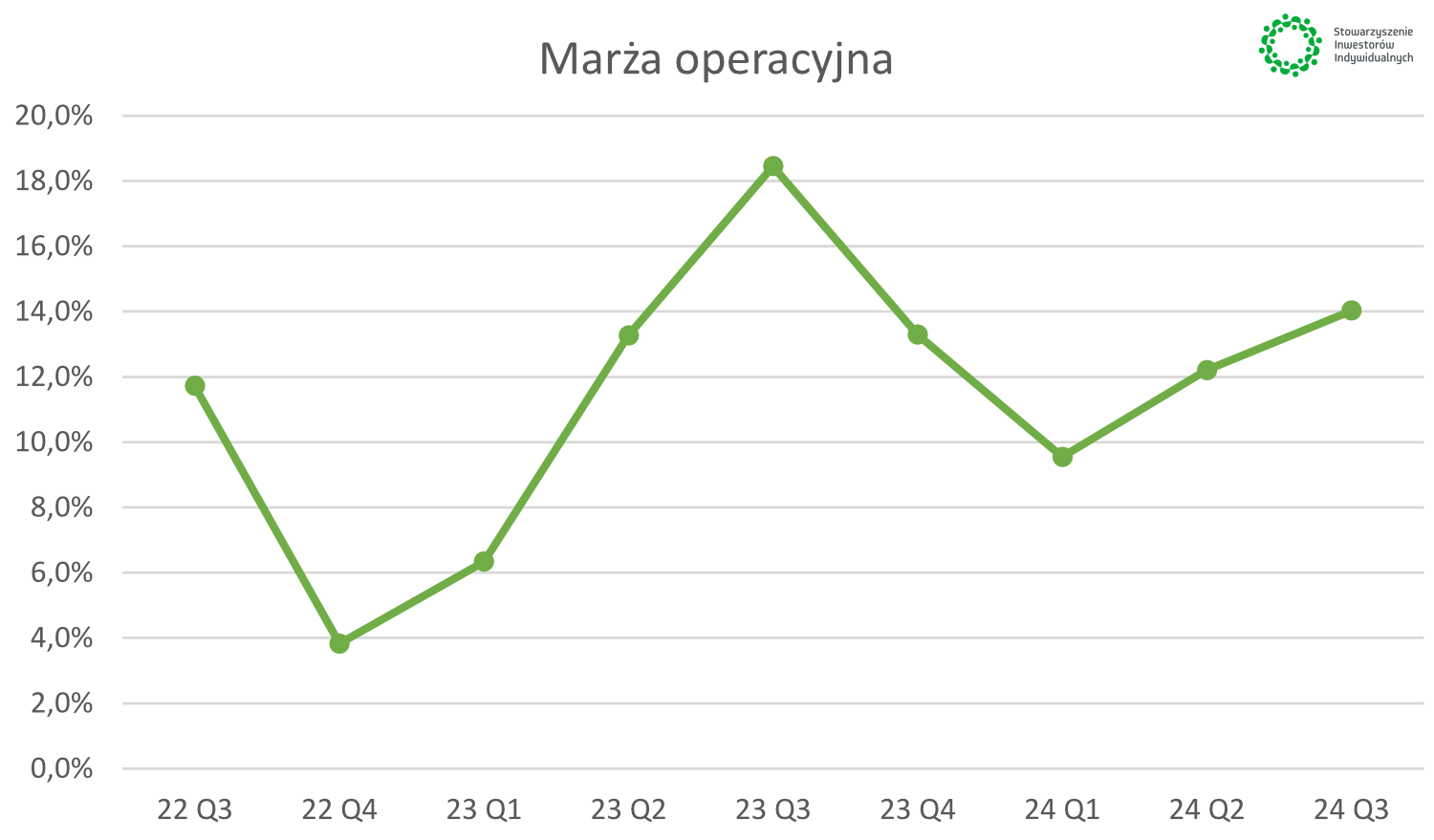

| Marża operacyjna | 11,7% | 3,8% | 6,3% | 13,3% | 18,4% | 13,3% | 9,5% | 12,2% | 14,0% |

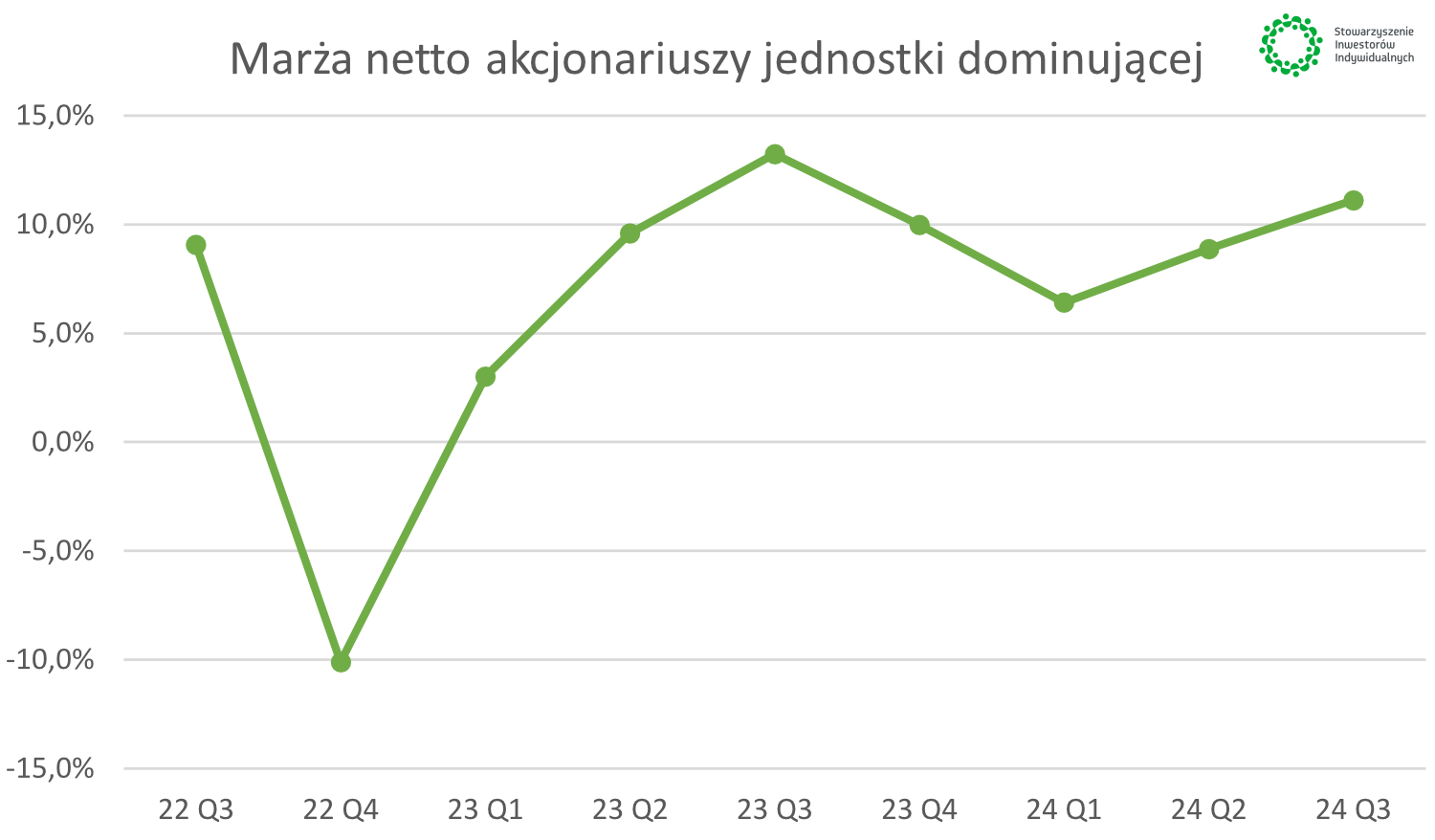

| Marża netto | 9,1% | -10,1% | 3,1% | 9,6% | 13,2% | 10,0% | 6,4% | 8,9% | 11,1% |

| Marża netto akc. JD | 9,1% | -10,1% | 3,0% | 9,6% | 13,2% | 10,0% | 6,4% | 8,9% | 11,1% |

Źródło: opracowanie własne na podstawie raportów Emitenta.

| Szacunki 2024 w tys. zł | 2023 | 2024 A | 2024 B |

| Sprzedaż | 17 406 | 20 000 | 21 000 |

| Wynik brutto na sprzedaży | 8 967 | 10 400 | 11 130 |

| EBIT | 2 284 | 2 400 | 2 730 |

| Marża brutto na sprzedaży | 51,5% | 52,0% | 53,0% |

| Marża operacyjna | 13,1% | 12,0% | 13,0% |

Źródło: opracowanie własne na podstawie prezentacji inwestorskich Emitenta.

|

|

|

|

|

|

|

|

|

|

Źródło: opracowanie własne na podstawie raportów Emitenta.