Debiut Żabki na GPW to najgłośniejsze IPO od dawna. Chcąc zainwestować w Żabkę, warto najpierw poznać i zrozumieć jej model biznesowy. Oto najważniejsze informacje na temat spółki, z której usług codziennie korzystają miliony klientów w całej Polsce.

Sieć sklepów Żabka jest przykładem udanego skalowania swojego modelu biznesowego od ponad 20 lat. Początkowo firma była mało liczącym się graczem, by po ponad dwóch dekadach stać się liderem w swoim segmencie rynkowym (sklepy convenience). Na koniec czerwca 2024 r. sieć Żabki liczyła 10 640 sklepów. Swój rozwój spółka opiera o franczyzobiorców. Niebawem Grupa Żabka zadebiutuje na Giełdzie Papierów Wartościowych w Warszawie – do 9 października trwa przyjmowanie zapisów od inwestorów detalicznych, debiut prawdopodobnie zostanie wyznaczony na 17 października.

Zapraszamy do zapoznania się z raportem analitycznym SII podsumowującym najważniejsze informacje dotyczące działalności Grupy Żabka. Raport powstał w oparciu o prospekt emisyjny oraz szereg innych źródeł informacji o spółce.

|

🟢📊 Chcesz czytać więcej takich analiz? Dołącz do SII!

Analizę IPO Grupy Żabka publikujemy jako tekst otwarty, dostępny dla wszystkich. Część analiz dotyczących spółek z GPW oraz rynków zagranicznych dostępna jest tylko dla członków SII. Listę opublikowanych analiz znajdziesz w sekcji Analizy i komentarze.

Korzyści wynikających z należenia do Stowarzyszenia Inwestorów Indywidualnych jest znacznie więcej. Sprawdź je na stronie Zostań członkiem. |

Informacje o ofercie

Zgodnie z informacjami zawartymi w prospekcie, spółka poinformowała, że oferuje 300 mln akcji zwykłych. Cena ofertowa wynosi od 20 do 21,5 zł. Dla inwestorów indywidualnych cena maksymalna wyniesie 21,5 zł, natomiast dla inwestorów instytucjonalnych cena maksymalna może być wyższa niż 21,5 zł. Jeśli cena dla inwestorów instytucjonalnych będzie niższa lub równa 21,5 zł, to inwestorzy indywidualni dostaną taką samą cenę.

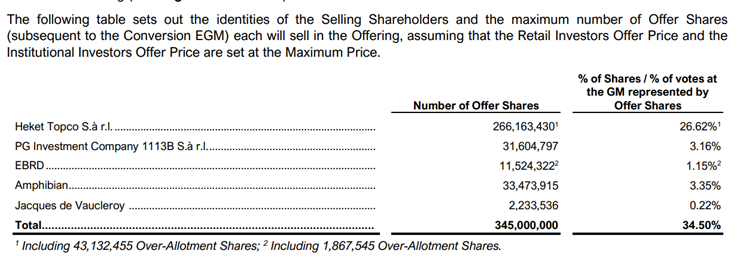

Co istotne sprzedającymi akcje będą dotychczasowi akcjonariusze, tak więc żadne środki z IPO nie trafią do Grupy Żabka. Poniżej widać, że największym sprzedającym będzie największy akcjonariusz, czyli Heket Topco.

Źródło: Prospekt Emisyjny spółki

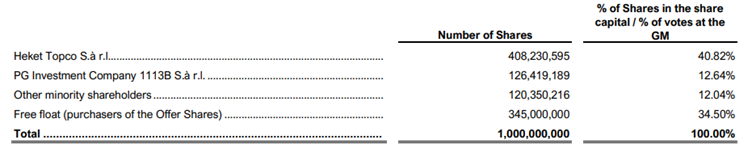

Po IPO akcjonariat może wyglądać w ten sposób.

Źródło: Prospekt Emisyjny spółki

Lock-up dla sprzedających został ustalony na 180 dni. Mimo, że spółka nie otrzyma środków ze sprzedanych akcji, to poniesie koszty związane z IPO, które Grupa Żabka szacuje w prospekcie na przedział 35-40 mln zł.

Inwestorzy indywidualni mogą składać zapisy na akcje Grupy Żabki w ofercie publicznej do 9 października 2024 r. Do inwestorów detalicznych trafi 5% przyznanych akcji. Pojedynczy zapis na akcje nie może być większy niż 15 000 000 akcji. Inwestor indywidualny ma prawo złożyć więcej niż jeden zapis. Przydział akcji nastąpi 14 października 2024 r. Natomiast pierwszy dzień obrotu przewidziany jest na 17 października 2024 r.

Echa Rynku #312 – Czy warto zapisać się na akcje Żabki?

Profil działalności i model biznesowy

Sama sieć sklepów Żabka została założona w 1998 r. w Wielkopolsce. Pierwsze sklepy powstały w Poznaniu oraz pobliskim Swarzędzu. W 2007 r. spółka została przejęta za ponad 500 mln zł przez Penta Investment, która dalej rozwijała sieć sklepów. Po czterech latach zmienił się ponownie właściciel, którym stał się Mid Europa Partners. Strony nie ujawniły danych, ale według artykułu Rzeczpospolitej cena sprzedaży wyniosła między 380 mln a 400 mln EUR.

Do 2015 r. sieć sklepów liczyła około 4200 placówek. Już wtedy pojawiły się pomysły przekształcenia Żabki w „one-stop shop” gdzie oferta usług była znacznie szersza niż w zwyczajnym sklepie. Kolejny istotny krok wydarzył się w 2017 r., kiedy pakiet kontrolny spółki przejął CVC Capital Partners, przy wycenie przekraczającej 1 mld euro. Wtedy zwiększono nacisk na wykorzystywanie nowoczesnych technologii i zmianę formatu sklepów. Oprócz tego rozbudowała centra logistyczne oraz nieco zmieniła nieco model działania. Znacznie więcej akcentu postawiono na włączenie usługi QSR (Quick Service Restaurant) w Żabce. Oprócz tego wdrożono samoobsługowe sklepy nano, wprowadzono usługę eGrocery (Jush! i delio) oraz zainwestowano w segment kateringowy (Maczfit i Dietly).

Podsumowując, obecna działalność Grupy Żabka to:

- rozwijanie franczyzowej sieci Żabka

- rozwój oferty kateringowej (Maczfit, Dietly)

- nowe rozwiązania uzupełniające funkcjonalności Żabki (eGrocery, sklepy samoobsługowe)

Sieć sklepów Żabka – próba budowy ekosystemu

Powiedzieć o Grupie Żabka, że to kolejna sieć sklepów spożywczych, to bardzo duże uproszczenie. W ciągu ostatnich lat Żabka przeszła transformację i w punktach sprzedaży można zobaczyć coraz więcej usług dodatkowych. W sklepie można odebrać przesyłkę, zapłacić za rachunki, doładować telefon czy wypłacić pieniądze. Co więcej, rozwinięto ofertę QSR, czyli rozszerzono ofertę szybkich posiłków. Wprowadzenie szerszej oferty QSR okazało się po latach strzałem w dziesiątkę. Wystarczy wspomnieć, że Żabka między lipcem 2023 a czerwcem 2024 r. sprzedała ponad 80 mln hot dogów. Również sieć jest w TOP 5 miejsc gdzie można kupić kawę na wynos w Polsce. Warto również wspomnieć, że od kilku lat można korzystać z oferty subskrypcyjnej na kawę. Jak informuje prospekt emisyjny:

W okresie dwunastu miesięcy zakończonym 30 czerwca 2024 r. Żabka sprzedała około 82,4 miliona hot dogów, 40,0 miliona kaw i 35,0 miliona kanapek, co plasuje ją w czołówce dostawców ciepłych przekąsek w Polsce.

Spółka mocno stawia na analizę danych. W podcaście Technologicznie z 2023 r. Tomasz Blicharski (obecny Group Chief Strategy & Development Officer) wspomniał, że średni czas, jaki spędza klient w Żabce to około 106 sekund, z czego połowa to czas spędzony przy kasie. Blicharski w rozmowie z 2023 r. wspomniał także, że dla Żabki ważne jest, aby czas spędzony przez klienta w Żabce był jak najkrótszy. Wynika to z tego, że Żabka ma być miejscem, gdzie się oszczędza czas. Zatem zakupy muszą być jak najmniej problematyczne. W prospekcie pojawia się informacja, że algorytmy używane przez spółkę analizują poruszanie się klientów po sklepie, prowadzą szacunki sprzedaży poszczególnych sklepów, czy szacują spodziewaną kanibalizację sklepów (wrócę do tego zagadnienia nieco później).

Sieć Żabka opiera się na modelu franczyzowym. Żabka zapewnia franczyzobiorcom pomoc w wyborze lokalizacji sklepu, opłaca czynsz, projektuje sklep oraz zapewnia strategię asortymentową oraz łańcuch dostaw. Dzięki swojej skali sieć może zaopatrywać sklepy taniej od konkurencyjnych niezrzeszonych sklepów osiedlowych. W efekcie następuje dysrupcja starego modelu prowadzenia sklepów osiedlowych, które nie mogą konkurować kosztowo z Żabkami. Wielu z dawnych właścicieli niezależnych sklepów decyduje się na konwersję do Żabki lub innej sieci sklepów (np. ABC).

Jednym ze sporych udogodnień, jakie oferuje Żabka swoim franczyzobiorcom jest platforma FRM (Franchise Relationship Management), które dostarczają danych dotyczących sklepu. Franczyzobiorca może pozyskiwać dane w czasie rzeczywistym dotyczące wyników sklepu, czy monitorować dostępność towarów. Dzięki tej platformie może w łatwy sposób nastąpić komunikacja między franczyzobiorcą, a pracownikami Żabki.

Źródło: https://www.zabka.pl/franczyza/

Źródło: https://www.zabka.pl/franczyza/

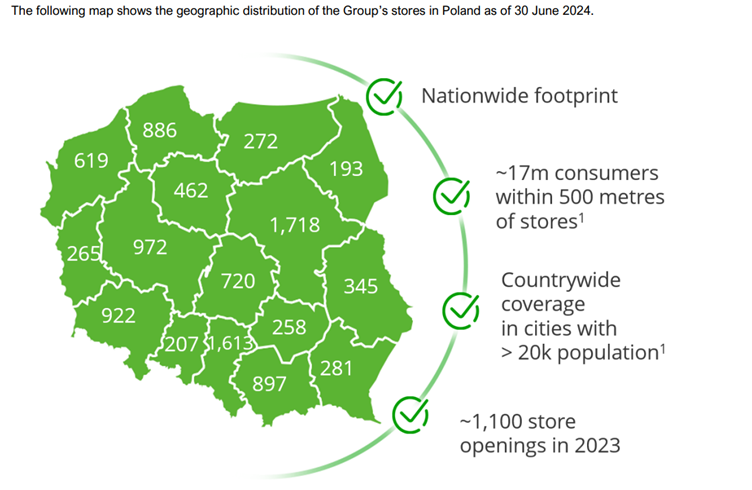

Sama spółka wspomniała, że obecnie 17 milionów Polaków mieszka nie więcej niż 500 metrów od najbliższej Żabki. Taka wszechobecność wynika z tego, że sklepy mają zaspokajać potrzeby impulsowe. Można pokusić się o określenie, że Żabki mają być miejscem, gdzie można szybko nabyć produkty do szybkiej konsumpcji. Niezależnie czy będzie to napój, kanapka, hot-dog, czy jogurt. Co ważne, dla Żabki konkurencją nie jest wcale Biedronka, Lidl czy Auchan, ponieważ ludzie chodzą do tych sklepów z innych powodów niż do Żabki. O wiele większą konkurencją są np. aplikacje do błyskawicznego dowozu produktów (np. Lisek), czy lokalne sklepy osiedlowe. To, co niepokoi niektórych analityków, to kanibalizacja części placówek. Jednak spółka uważa, że nie jest to problem kiedy na terenie o dużym zagęszczeniu ludzi jest sporo Żabek (Tomasz Blicharski wspomniał, że w specyficznych miejscach może być nawet do czterech Żabek w promieniu 500 m).

Sieć sklepów Żabka – geografia

Na wykresie poniżej widać, że najwięcej Żabek jest w województwie mazowieckim oraz śląskim. I nie ma tutaj przypadku. Na Mazowszu najwięcej Żabek jest w Warszawie, z kolei śląskie to rejon aglomeracji śląskiej.

Źródło: Prospekt Emisyjny spółki

Źródło: Prospekt Emisyjny spółki

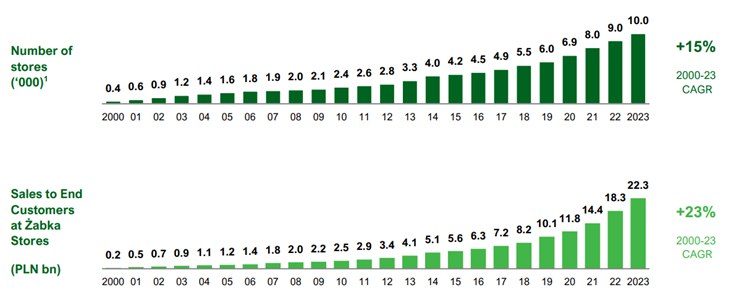

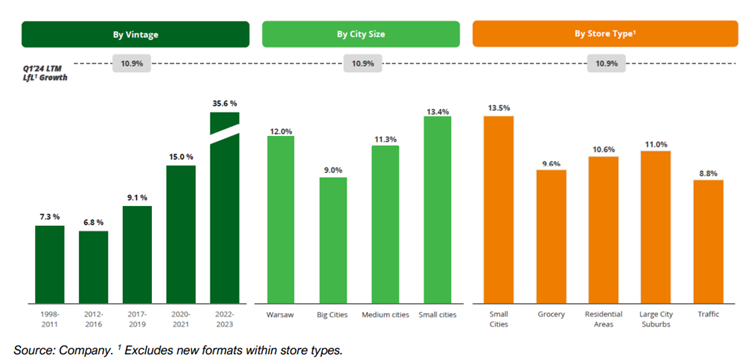

Ostatnie lata to okres dynamicznego wzrostu zarówno liczby sklepów jak i obrotów całej sieci. Wynika to zarówno z większej liczby sklepów jak i wzrostu LfL (tj. sprzedaż w sklepach funkcjonujących co najmniej rok, wskaźnik pozwalający mierzyć efektywność sieci sklepów)..

Źródło: Prospekt Emisyjny spółki

W małym sklepie duży obrót

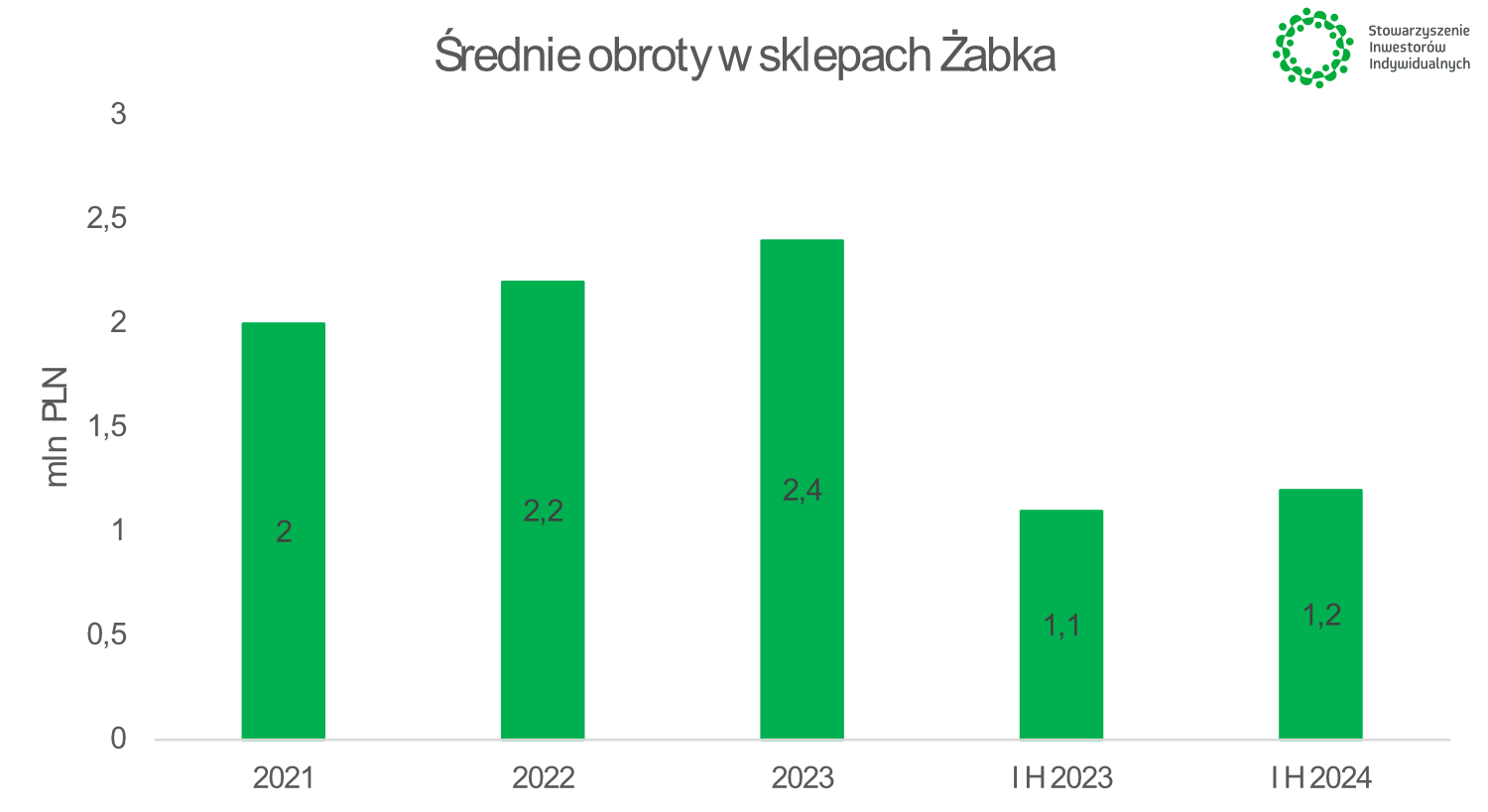

Sklepy Żabki są małe. Połowa sklepów ma powierzchnię do 60 m2. Bardzo ciekawe jest to, że na tak małej powierzchni Żabce udaje się wygenerować wysoką sprzedaż. W 2023 r. przeciętny sklep miał obrót powyżej 2 mln zł rocznie. Tak wysoki obrót nie jest przypadkowy, Żabka stara się dostosowywać SKU (stock keeping unit, czyli liczba jednostek magazynowych) do potencjalnych odbiorców. Z tego powodu asortyment w poszczególnych sklepach sieci może się nieco różnić. 76% klientów Żabki dokonuje zakupów z myślą o konsumpcji tego samego dnia. W przypadku dyskontów jest to około 33% klientów. Zatem SKU jest dostosowany, aby spełnić takie zapotrzebowanie. Z tego powodu Żabki nie muszą mieć dużej powierzchni, ponieważ w sklepie są tylko najpotrzebniejsze rzeczy. Warto dodać do tego ofertę QMS (Quick Meal Solutions), czyli np. kawa, hot dog, przekąski i kanapki.

Źródło: opracowanie własne na podstawie danych z prospektu

W swoich sklepach Grupa oferuje około 2400 SKU, operacyjnie podzielonych na siedem głównych kategorii asortymentowych:

- QMS (Quick Meal Solutions) – produkty szybkie do zjedzenia, takie jak kanapki, świeże soki, smoothies, sałatki, sushi, gotowe posiłki do podgrzania oraz Żabka Café (produkty na wynos, kawa, słodkie wypieki) (11% transakcji w 2023 r.)

- Przekąski – np. lody, słodycze, słone przekąski, chipsy, batony (15% transakcji w 2023 r.)

- Napoje – napoje bezalkoholowe i piwo (32% transakcji w 2023 r.)

- Usługi codzienne – szczegóły w sekcji „Usługi” poniżej (2% transakcji na paragonie, odpowiadające za około 11% ruchu w 2023 r.)

- Produkty uzupełniające – np. produkty mleczne, pieczywo, owoce, warzywa, wędliny (16% transakcji w 2023 r.)

- Podstawowe produkty spożywcze i inne – artykuły gospodarstwa domowego, kosmetyki, produkty niespożywcze, karma dla zwierząt, gazety, leki OTC (5% transakcji w 2023 r.)

- Alkohole, wino i wyroby tytoniowe – w tym mocne alkohole i wino (20% transakcji w 2023 r.)

Źródło: Prospekt Emisyjny spółki

Żabka – dywersyfikacja produktowa

W 2022 r. Grupa rozpoczęła wdrażanie nowej, rozszerzonej oferty street food i QMS – Merrychef (Żabka Café 2.0), obejmującej m.in. frytki, nuggetsy, burgery, czy churros. Spółka odnotowała silny wzrost sprzedaży w kategorii QMS w pierwszej połowie 2024 r. w sklepach, które wprowadziły Żabka Cafe 2.0. Obecnie kategoria Quick Meal Solutions odpowiadała za 16% paragonów, dla porównania jeszcze w 2012 r. QMS odpowiadało za 3% paragonów. Na dzień 31 grudnia 2023 r. oraz 30 czerwca 2024 r. Żabka Cafe 2.0 znajdowała się odpowiednio w 3280 i 5555 sklepach, z dalszym planem wprowadzenia tego formatu w kolejnych 2900 sklepach w 2024 r.

KPI – zwrot inwestycji sklepu i częstotliwość zakupów klientów

Dla spółki ważny jest także okres zwrotu z otwartych sklepów. W 2017 r. zwrot z otwartych sklepów wynosił średnio 20 miesięcy, a w 2022 r. było to już 12 miesięcy. Jak informuje prospekt emisyjny:

Grupa przewiduje, że okres zwrotu dla 2023 roku nie będzie znacząco różnił się od tego dla lat 2021 i 2022. Dla sklepów otwartych w 2021 roku okres zwrotu wynosił od 14 miesięcy dla średnich miast (populacja 50-300 tys.) do 11 miesięcy dla małych miast.

Warto zauważyć, że zwiększona sprzedaż w latach 2022-2023 była po części efektem napływu dużej liczby imigrantów z Ukrainy, którzy podbili sprzedaż. Spółka w prospekcie wspomniała jeszcze, że w 2023 r. liczba klientów na sklep spadła w 2023 r. o 1,8% r/r. Za to w I półroczu 2024 r. liczba klientów na sklep wzrosła o 3,4% r/r.

Źródło: Prospekt Emisyjny spółki

Spółka podała także dane dotyczące częstotliwości zakupów:

- 4 mln klientów odwiedza sklepy więcej niż 9 razy w miesiącu

- 5,1 mln klientów odwiedza sklepy od 3 do 8 razy w miesiącu

- 4,6 mln klientów odwiedza sklepy od 1-2 razy w miesiącu

Taka duża liczba klientów, którzy wracają, to wprost ogromne ilości danych. Spółka stara się zbierać dane dzięki swojej aplikacja Żappka. W prospekcie jest informacja, że użytkownicy aplikacja Żappka mają średnią wartość koszyka o 20% większą niż osoby niekorzystające z tej aplikacji. Użytkownicy aplikacji częściej korzystają także z oferty QMS. Na koniec grudnia 2023 r. było 8,3 mln osób aktywnie korzystających z aplikacji (użyli przynajmniej raz w ciągu 12 mc). W czerwcu 2024 r. było to już 10,2 mln użytkowników.

Franczyzobiorcy: kanibalizacja i rentowność biznesu

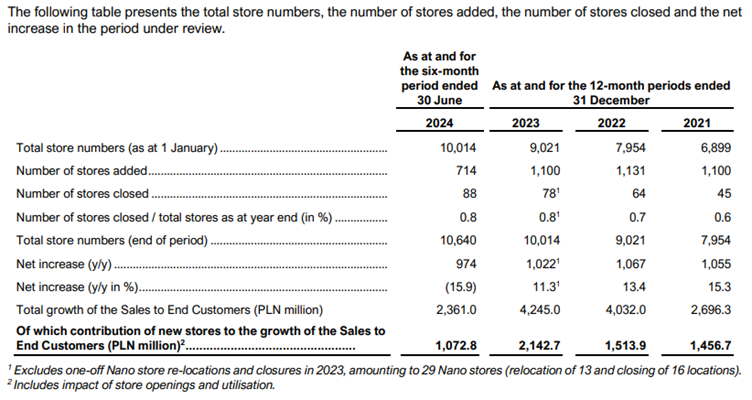

Bardzo ważnym parametrem jest liczba sklepów działających w sieci oraz zamknięcia i otwarcia Żabek. W latach 2021-2023 od 0,6% do 0,8% sklepów zamknęło działalność. Najprawdopodobniej zamykają się z powodu tego, że sklep nie generuje oczekiwanych zysków dla franczyzobiorcy albo zarządzanie nim pochłania za dużo czasu względem otrzymywanych zarobków.

W tabeli poniżej widać, że w ciągu pierwszych 6 miesięcy 2024 r. zamknięto więcej sklepów niż w 2023 r. Można się spodziewać, że odsetek zamknięć w obecnym roku będzie największy, licząc od 2021 r.

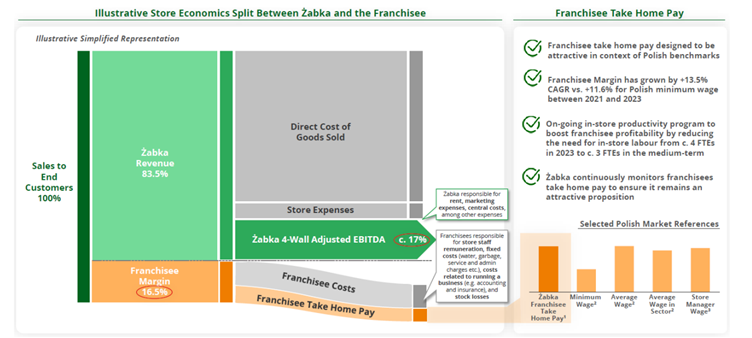

Źródło: Prospekt Emisyjny spółki

Dla spółki najważniejsze jest utrzymanie franczyzobiorców w dobrej kondycji, ponieważ oni są źródłem przychodów Żabki. Spółka generuje przychód poprzez sprzedaż produktów i towarów do sklepów zarządzanych przez franczyzobiorców. Franczyzobiorcy mogą ustalać ceny według przygotowanego cennika. Istotnym aspektem jest tak zwana marża franczyzobiorcy, która jest różnicą między wygenerowaną sprzedażą i otrzymanymi bonusami od Żabki, a kosztem zakupu towarów. Franczyzobiorcy mogą otrzymać bonusy związane ze spełnieniem określonych KPI. Mogą to być rabaty lojalnościowe, premie motywacyjne, czy prowizje za usługi dodatkowe. Wszystkie rozliczenia finansowe między stronami są regulowane umową franczyzową.

Żabka regularnie monitoruje czynniki, które mają wpływ na rentowność franczyzobiorców. Głównie chodzi o dynamikę płacy minimalnej, inflację, strukturę sprzedaży czy zmiany przepisów podatkowych. Spółka w prospekcie informuje:

Na przykład w 2023 roku Grupa zaobserwowała 12% wzrost płacy minimalnej w Polsce i podjęła świadomą decyzję o większych inwestycjach w marże franczyzobiorców w 2023 roku.

Jednak kolejnym istotnym aspektem, który ma wpływ na rentowność prowadzenia franczyzy Żabki jest konkurencja ze strony innych punktów sprzedaży tej sieci. Spółka uważa, że średni spadek sprzedaży w danym sklepie Żabki wynosił 2% jeśli otwarto kolejny sklep sieci w promieniu 1 km od tej Żabki. Jednak wszystko zależy od odległości. Z prospektu można dowiedzieć się, że kanibalizacja wynosi:

- 3,6% jeśli nowa Żabka pojawi się w odległości do 300 m

- 1,9% jeśli odległość wynosi od 300 do 500 metrów

- 1,2% dla odległości 500-700 metrów

- 0,8% przy odległości 700-1000 metrów

Grupa spodziewa się, że otwarcia nowych sklepów Żabki w ciągu najbliższych pięciu lat nie spowodują znaczącego wzrostu średniej liczby sklepów znajdujących się w promieniu 500 metrów od siebie. Chociaż oczekiwany jest pewien wzrost średniej liczby sklepów w promieniu 700-1 000 metrów, kanibalizacja ma pozostać minimalna – informuje prospekt emisyjny.

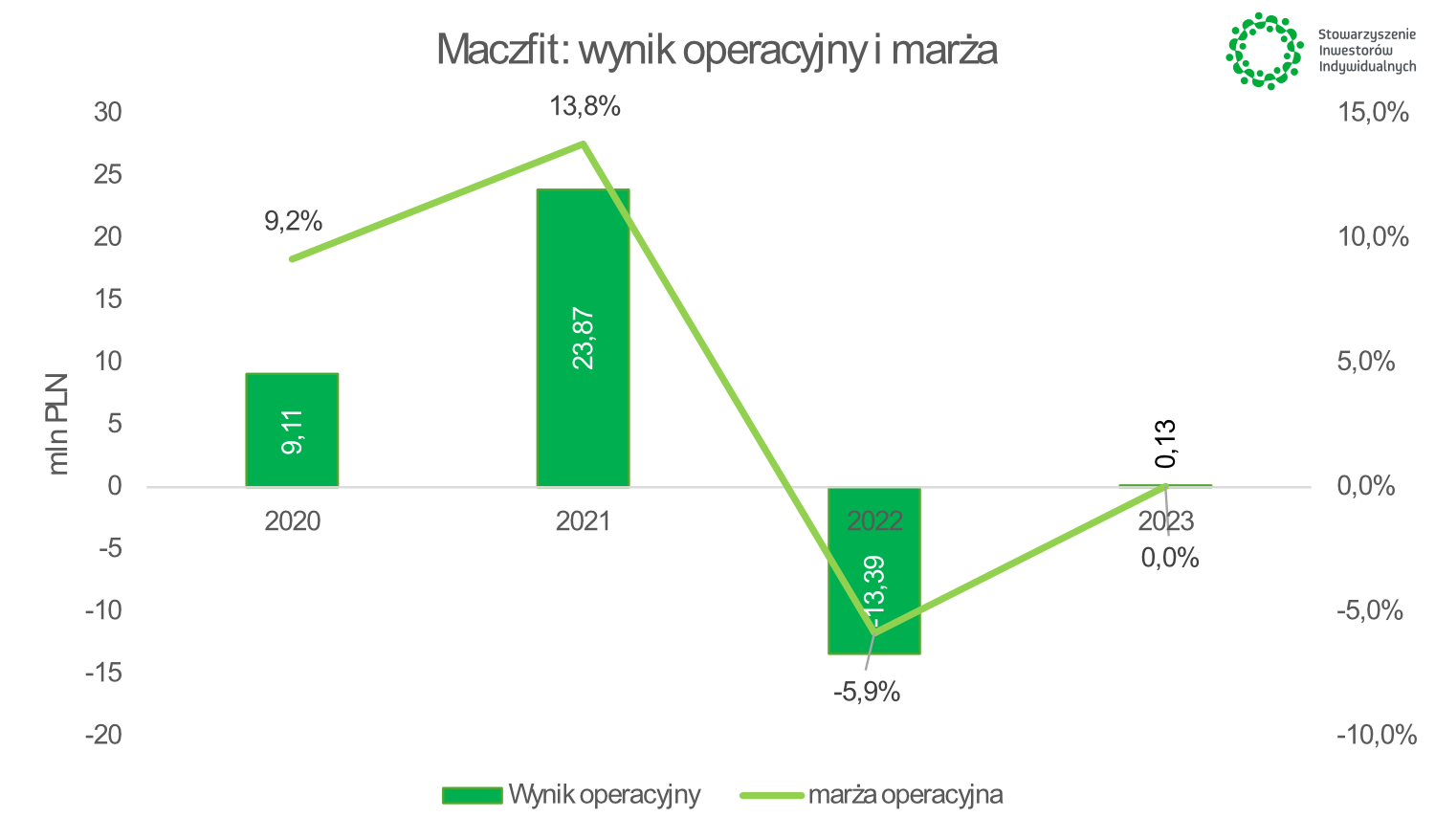

Dietly i Matczfit

Żabka przejęła także firmę kateringową Maczfit, która ma zakład produkcyjny w okolicy Warszawy. Firma w czerwcu 2024 r. miała zdolności przerobowe na około 165 000 posiłków dziennie. Firma oferuje na bazie subskrypcji plany dietetyczne i dostawę posiłków zgodnie ze wskazanymi preferencjami. Maczfit jest obecnie liderem na rynku kateringowym w Polsce. Jego udział rynkowy według OC&C liczony w oparciu o GMV wynosił w 2023 r. 15%. Na kolejnych miejscach znaleźli się Kuchnia Vikinga (12%), Diety od Brokuła (10%) oraz NTFY (10%). W 2023 r. Maczfit dostarczył około 28 milionów gotowych posiłków. Było to możliwe dzięki zakładowi w Szymanowie, który ma zdolność produkcyjną na poziomie 180 000 posiłków dziennie.

W prospekcie emisyjnym można przeczytać, że Maczfit ma wskaźnik CLTV/CAC na poziomie 3. Oznacza to, że dochód wygenerowany przez klienta (zanim zrezygnuje z obsługi) przekracza 3-krotnie koszty jego pozyskania. Jest to bardzo zdrowy rezultat. Potwierdzają to dane finansowe. Przychody Maczfit rosnął bardzo szybko.

Źródło: opracowanie własne na podstawie raportów rocznych spółki Maczfit

Spoglądając na wyniki operacyjne w ostatnich latach, wydaje się, że spółka podjęła świadomą decyzję, aby stymulować wzrost kosztem rentowności (np. zwiększać nakłady na marketing i sprzedaż). Jest to powszechna praktyka w dynamicznie rosnącym rynku (tj. najpierw masa, potem rzeźba). Wspomniana strategia ma jednak sens tylko wtedy, kiedy inwestycje w marketing zwrócą się z nawiązką tj. kiedy zysk brutto ze sprzedaży dostarczony przez klienta jest większy niż koszt pozyskania kolejnego.

Źródło: opracowanie własne na podstawie raportów rocznych spółki Maczfit

Oprócz tego przejęta została także firma Dietly, która oferuje dostęp do marketplace dla gotowych posiłków. Zapewnia ona dostęp do około 60% dostawców posiłków D2C (direct to customer) działające na polskim rynku. Oprócz tego firma sprzedaje także oprogramowanie SaaS dla firm kateringowych. W 2023 r. Dietly miało około 350 000 aktywnie kupujących (unikalne adresy e-mail), co oznaczało wzrost r/r o 11%. Z kolei w I połowie 2024 r. liczba kupujących wzrosła o 15% r/r do poziomu 380 000. W 2023 r. Dietly odnotowało GMV (wartość brutto towarów) przekraczającą 970 milionów PLN, co stanowi wzrost o 24% w porównaniu do 2022 r. Według analizy OC&C, GMV Dietly w 2023 r. wyniosło 9% segmentu rozwiązań D2C gotowych posiłków w Polsce.

Wartość brutto towarów (GMV) tych dwóch działalności wyniosła 1402,1 mln PLN w 2023 r. i 928,6 mln PLN w pierwszej połowie 2024 r.

Segment eGrocey i nano

Spółka rozwija usługę eGrocery, czyli szybkiej dostawy produktów FMCG do domu. Koncept Jush! oferuje asortyment około 4000 SKU, natomiast Delio (które działa od nieco ponad 2 lat) ma SKU na poziomie 6000. Oba koncepty oparte są o dark shopy, które są zlokalizowane blisko dużego zagęszczenia ludzi. Klient musi tylko wybrać produkty dostępne dla jego lokalizacji, a w niedługim czasie dostarczy je kurier.

Z kolei sklepy Nano to projekt rozwijany w Polsce i Niemczech (na razie łacznie sieć liczy 44 punkty, chociaż jeszcze na koniec 2023 r. miała 50 punktów). Większość Żabek nano jest w Polsce, w Niemczech są dwa sklepy w fabryce Tesli koło Berlina. Nano to sklepy bezobsługowe, które działają 24/7. Tego typu sklepy mogą być umiejscawiane w miejscach, gdzie trudno byłoby założyć zwykłą Żabkę. Przykładowo mogą być w pobliżu placów budów czy w biurowcach. Oprócz tego testowane są rozwiązania hybrydowe, które umożliwiają działanie sklepów podczas nocnych zmian (23:00-7:00) bez potrzeby zatrudniania obsługi. Jak czytamy w prospekcie emisyjnym:

Sklepy te zostały odwiedzone przez około 400 000 klientów w 2023 roku. Liczba sklepów Żabka Nano zmniejszyła się w pierwszej połowie 2024 roku w wyniku przeglądu sieci Nano, co również wpłynęło na wskaźnik zamknięć sklepów w 2023 roku, w wyniku relokacji sklepów do bardziej wyspecjalizowanych lokalizacji o wyższej wydajności niż sklepy uliczne.

Sama spółka w prospekcie informuje, że Żabka Nano powinna generować koszty pracy o około 70-80% niższe niż tradycyjna Żabka .

Co wyróżnia spółkę na tle rynku?

Asortyment sklepów Żabka różni się w zależności od formatu sklepu, który podzielony jest na 9 głównych segmentów (m.in. budynki biurowe, zamożne osiedla, aglomeracje podmiejskie, sklepy osiedlowe, małe miasta, itp.) oraz 21 podsegmentów. Sklepy są przypisywane do segmentów na podstawie modeli wykorzystujących trzy rodzaje zmiennych:

- Geoprzestrzenne – np. typ budynków w promieniu 300 metrów, sklepy konkurencyjne, dochody klientów, liczba ludności wokół sklepu.

- Misje zakupowe – co będzie skłaniać klientów do pójścia do Żabki np. gotowe posiłki do zjedzenia, posiłki do podgrzania, kupno impulsowe.

- Wrażliwość cenowa sklepu – na podstawie udziału promocji i wielokrotności zakupów, udziału produktów ekonomicznych oraz elastyczności cenowej produktów.

Żabka przedstawia się jako firma, która bardzo dokładnie analizuje, gdzie najlepiej otworzyć jest kolejny sklep. Franczyzobiorcy mogą skoncentrować się na kluczowych obszarach, takich jak zarządzanie sklepem, obsługa klienta, zarządzanie własnym personelem oraz zarządzanie zapasami. Ponadto Grupa dostarcza franczyzobiorcom narzędzia cyfrowe i aplikacje, które ułatwiają codzienne prowadzenie działalności. Dzięki takiej strategii osoba, która otwiera sklep nie musi posiadać dużych nakładów kapitałowych podczas rozpoczynania działalności. Dużą wartością dodaną są także aplikacje, które pomagają ocenić efektywność operacyjną sklepu.

Klienci Żabki

Na wykresie poniżej widać, że klientami w Żabce są głównie osoby młodsze, z terenów dużych miast. Na wykresach widać także, że zupełnie inny model działalności ma Dino, które skupia się na terenach wiejskich.

Źródło: Prospekt Emisyjny spółki

Według OC&C, w 2023 roku, 75% osób w Polsce w wieku od 18 do 24 lat to klienci Żabki o wysokiej lub średniej intensywności zakupów, ponad 60% osób w wieku od 25 do 44 lat to również klienci o wysokiej lub średniej intensywności, podczas gdy tylko 30% osób powyżej 65. roku życia to klienci o takiej charakterystyce. Około 27% gospodarstw domowych o miesięcznych dochodach przekraczających 8 000 PLN to klienci Żabki. Ponadto około 64% mieszkańców miast liczących ponad 200 000 mieszkańców to klienci o wysokiej lub średniej intensywności, w porównaniu do 58% w miastach o populacji od 20 000 do 50 000 oraz 57% w miastach o populacji między 50 000 a 200 000.

Logistyka

Jednym z ważnych działań spółki jest logistyka, która ma zapewnić dostawę towaru w odpowiednim momencie. Grupa posiada 8 centrów dystrybucyjnych i 19 obiektów crossdockingowych. Jednym z ciekawszych obiektów jest zautomatyzowane centrum dystrybucji w Małopolu koło Warszawy.

Dostawcy – duży gracz może negocjować ceny

Żabka współpracuje z dostawcami długoterminowo, obecnie nieco ponad 500 dostawców odpowiada za około 99% zakupów spółki. Dla Żabki prowadzenie jednolitej polityki zakupowej pozwala nabywać produkty taniej, co pozwala na oferowanie konkurencyjnych cen w porównaniu do niezrzeszonych osiedlowych sklepów. Wraz ze zwiększaniem skali wspomniana przewaga wynikająca z silniejszej pozycji negocjacyjnej jeszcze się powiększa.

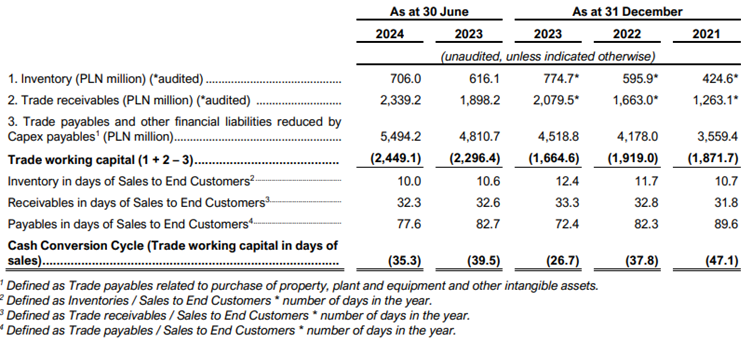

Jednocześnie spółka wypracowała sobie możliwość wydłużenia terminów płatności, co poprawia przepływy pieniężne w okresie szybkiego wzrostu. Wynika to z tego, że zapasy rotują szybciej niż czas potrzebny do zapłaty za faktury wystawione wcześniej przez dostawców. Ujemny cykl konwersji gotówki ułatwia skalowanie biznesu.

Inne usługi – Żabka jako miejsce do załatwiania wielu spraw

Żabka stara się zmienić w „lokalne centrum” gdzie można załatwić różne sprawy (odebrać paczkę, kupić los na loterii, opłacić rachunki czy kupić pakiety telefoniczne). Usługi dodatkowe odpowiadały za 12,5% ruchu w pierwszej połowie 2024 r. Daje to szansę na zachęcenie ludzi do częstszego pojawiania się w sklepie i robieniu zakupów “na już”.

Otoczenie rynkowe

TAM i DAM

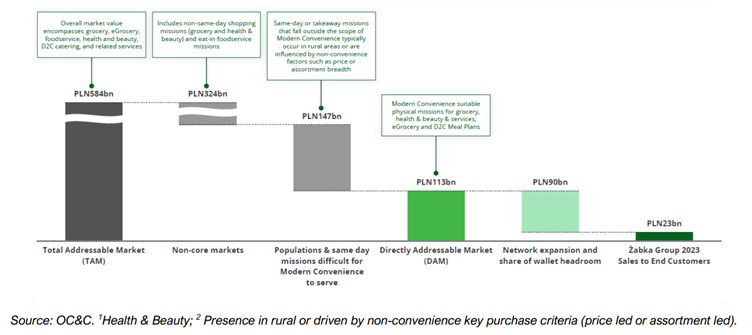

Spółka rozróżnia rynek docelowy na TAM (Total Addressable Market) i DAM (Direct Addressable Market (DAM). TAM w 2023 r. był szacowany na 584 mld PLN i ma rosnąć w latach 2023-2028 średniorocznie o 4,6%. Z kolei DAM w 2023 r. jest szacowany na 113 mld PLN i ma rosnąć w latach 2023-2028 o 8,6%. Segment DAM obejmuje zakupy konsumentów, które można zrealizować za pomocą formatu convenience. W tym segmencie Grupa Żabka ma około 20% udziałów rynkowych.

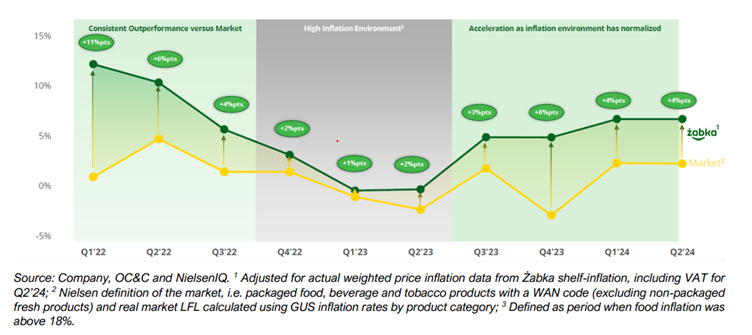

Warto nadmienić, że w ostatnich kwartałach spółka rosła szybciej od całego rynku. Widoczne jest jednak, że w okresie wyższej inflacji, wzrost w Żabce znacząco wyhamował.

Źródło: Prospekt Emisyjny spółki

Na wykresie poniżej mamy rozbicie TAM i DAM. Aby powstał DAM z TAM wyłączono zakupy na konsumpcję poza dniem zakupu oraz m.in. zakupy na terenach wiejskich, które nie są zaliczane do grupy docelowej Żabki.

Źródło: Prospekt Emisyjny spółki

Różnice w zachowaniach zakupowych klientów dobrze widać na wykresie poniżej. Klienci Żabki robią zakupy głównie po to, aby skonsumować produkt od razu, albo jeszcze tego samego dnia. Jest to zupełnie inny cel zakupów niż robią klienci Biedronki czy Lidla. Zatem statystycznie jeśli konsument planuje większe zakupy, to raczej wybierze się do dyskontu, albo supermarketu. Natomiast jeśli klient chce coś zjeść,czy wypić teraz, to jest skłonny dokonać zakup w niedalekiej Żabce, nawet jeśli ma świadomość, że trochę przepłaca za produkt.

Źródło: Prospekt Emisyjny spółki

Konkurenci

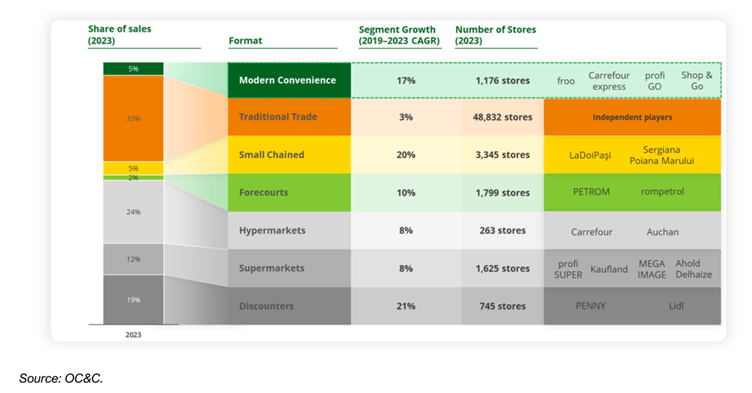

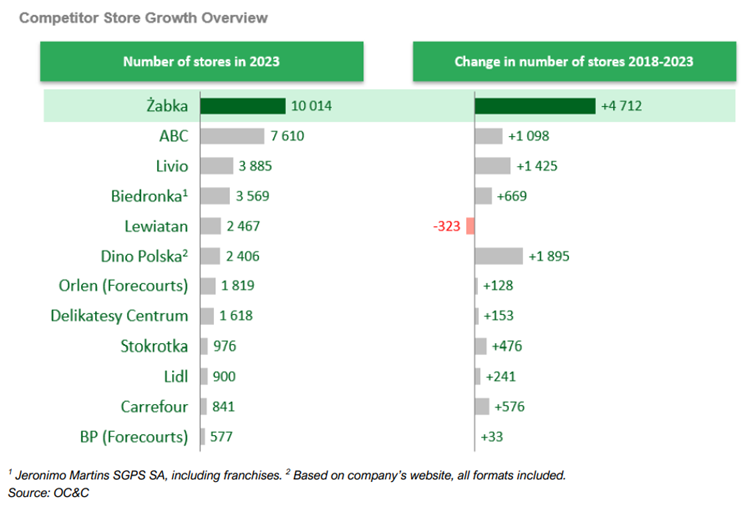

Warto zobaczyć na tabelę poniżej, aby uświadomić sobie jak duża jest sieć Żabki oraz jak szybko rosła w ciągu ostatnich kilku lat. Kluczowe przy tak szybkim rozwoju sieci jest właściwe wybranie punktów sprzedaży. Ekspansja sklepów jest prowadzona w oparciu o kilkaset wskaźników KPI oraz 9 milionów adresów w Polsce. Według spółki stosowanie algorytmów pozwoliło zredukować o 70% błąd w popełnieniu wyboru lokalizacji. Niestety spółka nie podała w prospekcie szczegółowych danych na poparcie tezy. Jednak warto zauważyć, że na razie liczba zamykanych Żabek jest niewielka, co sugeruje, że na razie nie ma problemów ze zbyt dużą liczby punktów w okolicy.

Warte odnotowania są także szybkie przyrosty sklepów Dino (nie jest bezpośrednim konkurentem) czy Livio (działa głównie w Wielkopolsce i na Śląsku). Wśród największej konkurencji można wymienić Carrefour Express (działa w podobnym formacie do Żabek około 300 sklepów) oraz Spar Express (86 sklepów). Warto zauważyć, że sieć ABC w 2023 r. zmniejszyła się o ponad 1000 placówek, o czym było głośno na początku 2024 r.

Źródło: Prospekt Emisyjny spółki

Źródło: Prospekt Emisyjny spółki

Warto pamiętać, że Żabka działa w niszowej części rynku, ponieważ największe obroty mają tradycyjnie dyskonty oraz supermarkety. Spółka nie traktuje sklepów ABC, Groszek i Odido jako bezpośredniej konkurencji. Na razie największą szansą na wzrost jest zmniejszenie odsetka niezależnych małych sklepów, które nie mają istotnych przewag nad Żabką.

Źródło: Prospekt Emisyjny spółki

Źródło: Prospekt Emisyjny spółki

Rumunia

Spółka szacuje DAM Rumunii na około 43 mld PLN. Wspomniana nisza rynkowa ma rosnąć o 7% w latach 2023-2028. Ten nie został wybrany przypadkowo. Jest to trzeci najludniejszy kraj w Europie Środkowo-Wschodniej. Rynek spożywczy w tym kraju jest bardzo rozdrobniony, co stwarza szansę na powodzenie planu skalowania biznesu W Rumunii. Obecnie 33% sprzedaży odbywa się przez handel tradycyjny. Dla porównania w Polsce jest to około 15%.

Segment nowoczesnych sklepów convenience wynosi w tym kraju około 5% rynku. Jednocześnie jest to jeden z najszybciej rosnących segmentów. Widać to na wykresach poniżej. Żabka celuje w około 4000 sklepów na rynku rumuńskim.

Źródło: Prospekt Emisyjny spółki

Analiza wyników i sytuacji finansowej

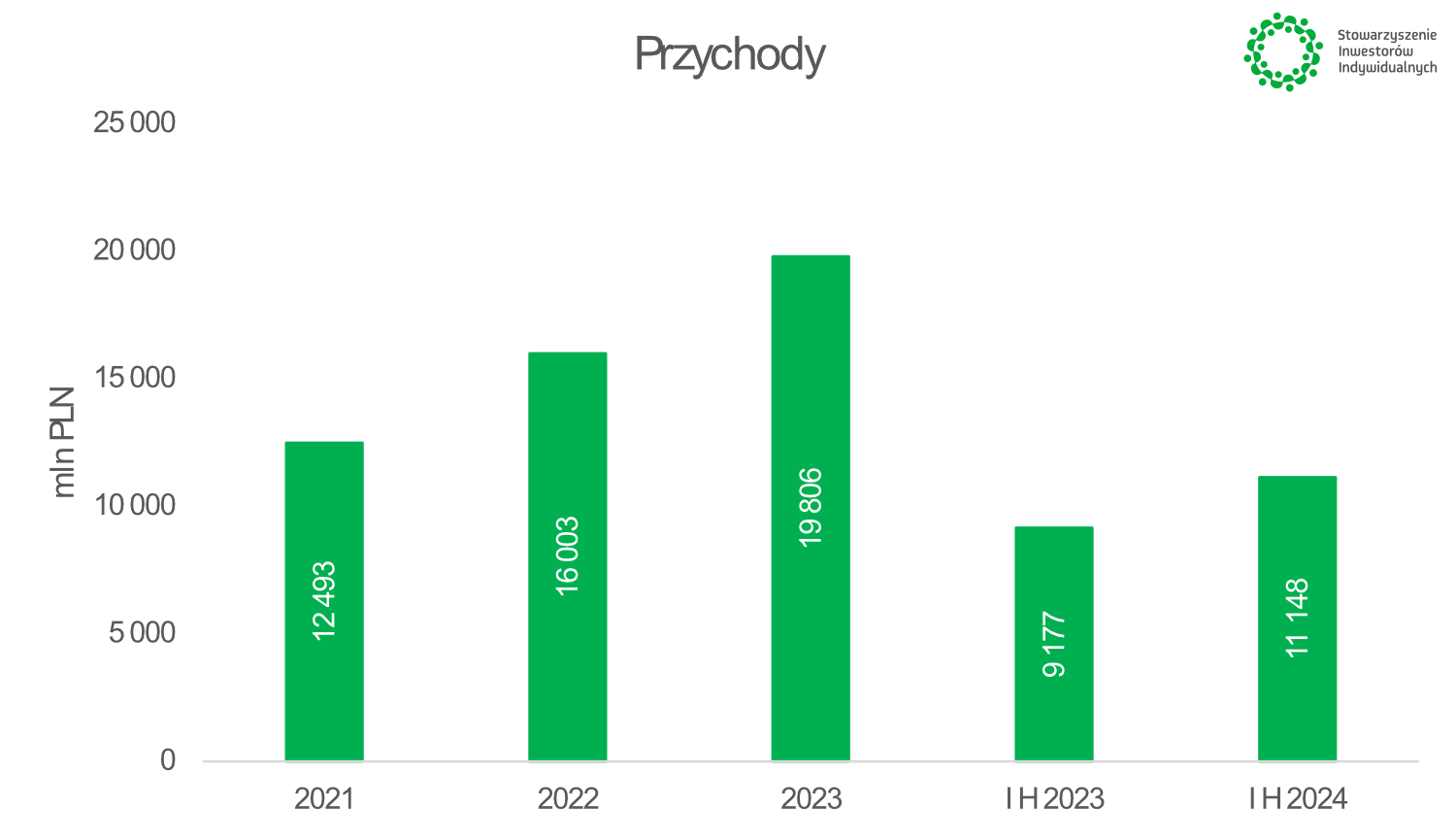

| Żabka (mln PLN) | 2021 | 2022 | 2023 | I H 2024 |

| Przychody | 12 493 | 16 003 | 19 806 | 11 148 |

| Zysk operacyjny | 966 | 1 220 | 1 380 | 574 |

| Zysk netto | 495 | 384 | 356 | 58 |

| Przepływy operacyjne | 2 070 | 2 199 | 2 179 | 2 276 |

| Przepływy inwestycyjne | -1 333 | -1 030 | -1 575 | -700 |

| w tym CAPEX | -1 060 | -1 324 | -1 473 | -581 |

| Przepływy finansowe | -629 | -1 371 | -236 | -1 068 |

| Aktywa do sprzedaży | 0 | 0 | 0 | 109 |

| Aktywa trwałe | 9 351 | 10 530 | 11 813 | 12 286 |

| Aktywa obrotowe | 2 328 | 2 766 | 3 758 | 4 578 |

| w tym gotówka | 483 | 281 | 649 | 1 156 |

| Kapitał własny | 217 | 575 | 898 | 823 |

| Zobowiązania krótkoterminowe | 4 947 | 6 097 | 6 123 | 7 331 |

| Zobowiązania długoterminowe | 6 517 | 6 625 | 8 550 | 8 820 |

Źródło: opracowanie własne na podstawie danych z prospektu

|

|

|

|

Źródło: opracowanie własne na podstawie danych z prospektu

Przychody

Na poniższym wykresie widać uproszczony schemat przedstawiający model biznesowy Żabki. Towar dostarcza do sklepów spółka, która ustala cenę zakupu, jaką musi zapłacić franczyzobiorca. Sklep może ustalić cenę za dany produkt zgodnie z wcześniej ustalonym cennikiem. Różnica między ceną sprzedaży i zakupu towaru jest tak zwaną marżą franczyzobiorcy. Z niej musi opłacić koszty takie jak straty na towarze, koszty personelu czy mediów.

Zarobki właścicieli Żabek nie są wysokie. Wynoszą nieco mniej niż średnia pensja. Wspomniana kwota nie wydaje się dziwna. Co prawda w mediach pojawiają się informacje, że w 2023 r. 81% franczyzobiorców osiągało 25 tys. zł przychodu miesięcznie. Jednak jest to najprawdopodobniej tak zwana „marża franczyzobiorcy”. Krążąca w mediach wartość może się zgadzać. Zgodnie z danymi spółki w 2023 r. przeciętny obrót na Żabkę wynosił 2,4 mln zł, przy marży franczyzobiorcy na poziomie 16,5%, wychodzi średni miesięczny przychód sklepu na poziomie 33 000 zł miesięcznie. Odejmując od tego koszty pracowników, straty na magazynie może wychodzić z tego trochę mniej niż średnia pensja dla Franczyzobiorcy. Jednak zastrzegam, że są to tylko moje wyliczenia. Spółka nie podaje „modelowych” zarobków i średnich kosztów jakie musi ponieść franczyzobiorca każdego miesiąca.

Źródło: Prospekt Emisyjny spółki

Rozpoznanie przychodów

Głównym źródłem przychodów Grupy Żabka są transakcje z franczyzobiorcami (ultimate convenience). Źródłem przychodów jest sprzedaż towarów do franczyzobiorców oraz pobieranie opłat za licencje i know how. Sezonowość sprzedaży jest bardzo ciekawa. Najlepszymi są miesiące letnie (czerwiec-sierpień), natomiast najgorszymi są styczeń oraz luty. Spółka tłumaczy to min. tym, że w okresie letnim jest więcej zakupów impulsowych napojów.

W pierwszym półroczu 2024 r. przychody wyniosły 11 148 mln PLN, co oznacza wzrost o 21,5% tj. o 1 970,9 mln zł. Głównym powodem wzrostu przychodów była lepsza sprzedaż LFL (+10,3% r/r) oraz wzrost liczby sklepów, które na koniec czerwca wyniosły 10 640. Znacznie mniejszy wpływ na wzrost przychodów miały poboczne projekty rozwojowe takie jak Maczfit, Dietly, Żabka nano, Jush! czy Delio. Nieco więcej światła na strukturę przychodów mówi poniższa tabelka. Znacznie wzrosła sprzedaż w kategorii „own stores and wholesale”, co jest związane z konceptem nano oraz rozpoczęciem działalności na rynku rumuńskim.

Źródło: Prospekt Emisyjny spółki

Wzrost LFL widać po średnich obrotach generowanych przez sklep Żabki. Zgodnie z danymi opublikowanymi w prospekcie w I połowie 2024 r. półroczna sprzedaż w sklepie wyniosła 1,23 mln zł, co jest wartością większą niż rok wcześniej (1,14 mln zł).

Koszty i rentowność

Najważniejszym kosztem pod względem wielkości jest tak zwany koszt sprzedaży. W jego skład wchodzi wartość zakupu towarów lub koszty wytworzenia gotowych produktów. Oprócz tego w tej grupie kosztów można znaleźć te związane z logistyką i dystrybucją oraz koszty utrzymania sklepów.

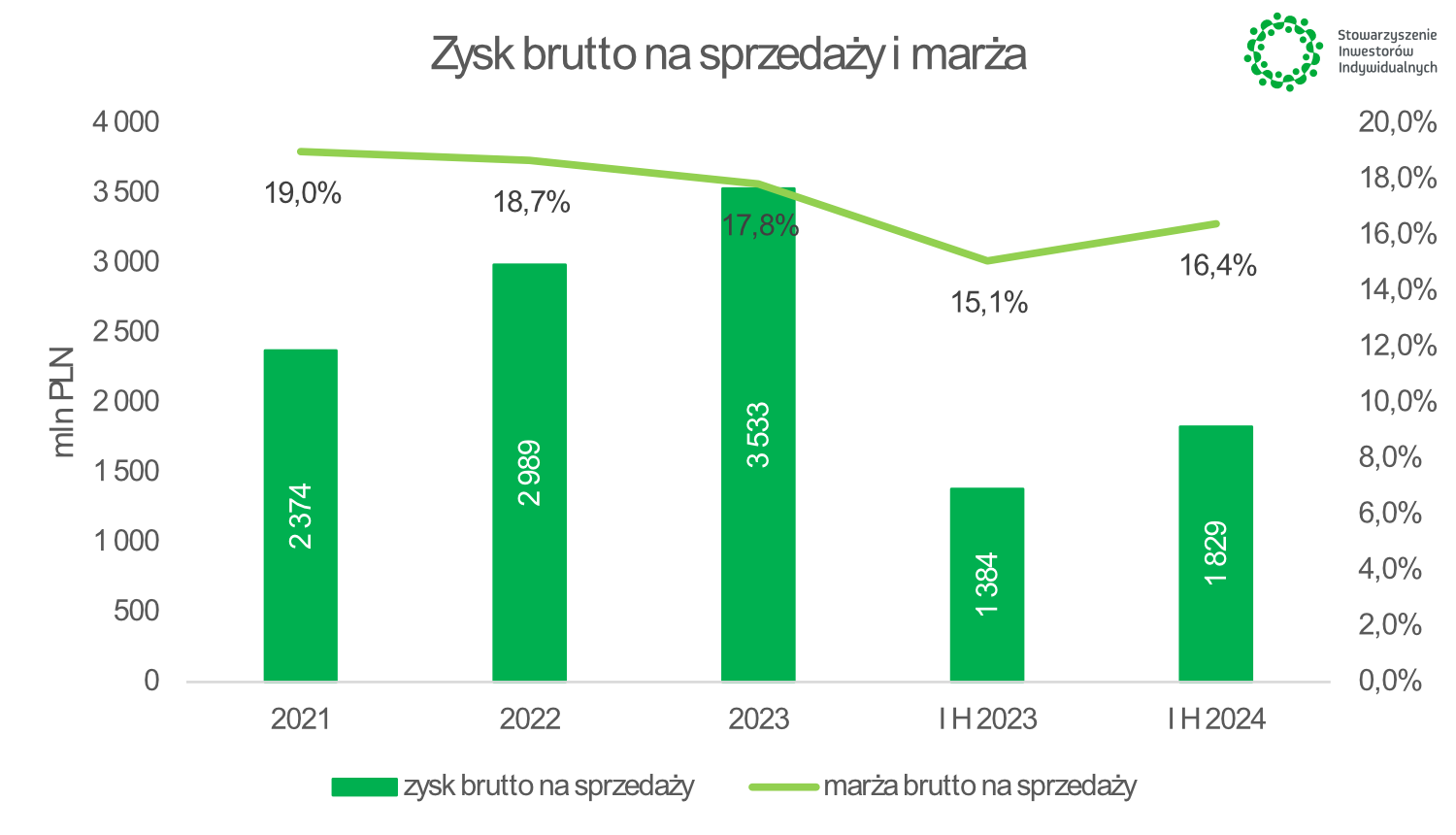

Zysk brutto na sprzedaży wyniósł w I połowie 2024 r. około 1829,2 mln zł, co oznacza wzrost r/r o 32,1% r/r, tj. o 444,9 mln zł. Z racji tego, że wynik brutto na sprzedaży rósł szybciej od przychodów, nastąpiła poprawa marży brutto na sprzedaży, która w I półroczu 2024 r. osiągnęła poziom 16,4%, oznaczało to wzrost r/r o około 1,3 punktu procentowego. Wspomniana marża jest niska w porównaniu do innych retailerów, ale wynika to z modelu biznesowego (część marży „zabierają” franczyzobiorcy).

Kolejnym istotnym kosztem był ten związany z marketingiem. Zawiera on m.in. następujące koszty związane z reklamami online i offline, czy wydatki związane ze współpracą z zewnętrznymi agencjami marketingowymi. W I półroczu 2024 r. wydatki marketingowe wyniosły 130,2 mln zł, co oznacza wzrost r/r o 11,5% tj. o 13,4 mln zł. Wydatki na marketing rosły znacznie wolniej od przychodów. Wynika to m.in. z tego, że koncept Żabki jest już dobrze znany na rynku. W 2024 r. skupił się na rozwoju oferty „Prosto z pieca”. W relacji do przychodów wydatki na marketing wyniosły w I połowie 2024 r. około 1,2%, co jest zbliżoną wartością do tej sprzed roku, gdy wyniosła 1,3%.

Źródło: opracowanie własne na podstawie danych z prospektu

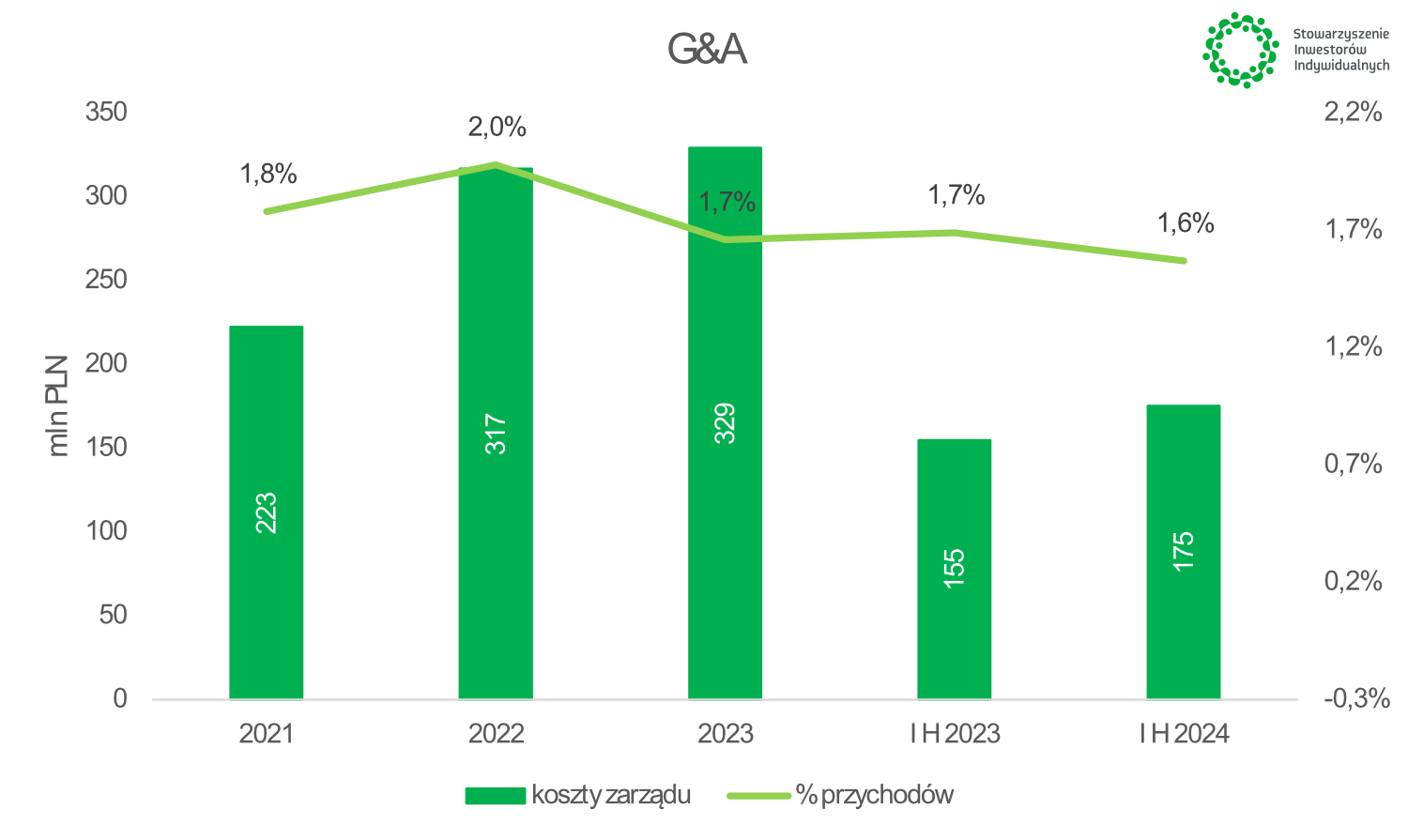

Koszty ogólnego zarządu (G&A Costs) są związane głównie z wydatkami na administrację, reprezentację spółki czy kosztami ubezpieczeń. W I połowie 2024 r. wspomniane koszty wyniosły 175,3 mln zł, co oznacza wzrost o 13,2%, czyli o 20,5 mln zł. Głównym powodem był wzrost kosztów pracowniczych w centrali oraz przejęcie działalności w Rumunii.

Źródło: opracowanie własne na podstawie danych z prospektu

Koszty technologiczne obejmują m.in. koszty wynagrodzeń pracowników zatrudnionych w R&D, usługi doradcze, czy koszty projektów technologicznych. Wspomniane koszty wyniosły w I półroczu 2024 r. około 145,2 mln zł, czyli wzrosły r/r o 39,1 mln zł tj. o 36,8% r/r. Głównym powodem były większe wydatki na rozwój projektów związanych z New Growth Engine, rozwój sieci oraz wzrost wykorzystania chmury obliczeniowej.

Źródło: opracowanie własne na podstawie danych z prospektu

Amortyzacja

Ważnym kosztem operacyjnym jest ten związany z amortyzacją. W I połowie 2024 r. wyniosła ona 804,9 mln zł, co oznacza wzrost o 26,6% r/r. Wzrost ten był związany m.in. ze wzrostem liczby sklepów, rozwojem logistyki. Spółka podała, że w minionym półroczu amortyzacja aktywów z tytułu prawa do użytkowania wyniosły 399,8 mln zł, co było wynikiem o 54,4 mln zł większym niż rok wcześniej.

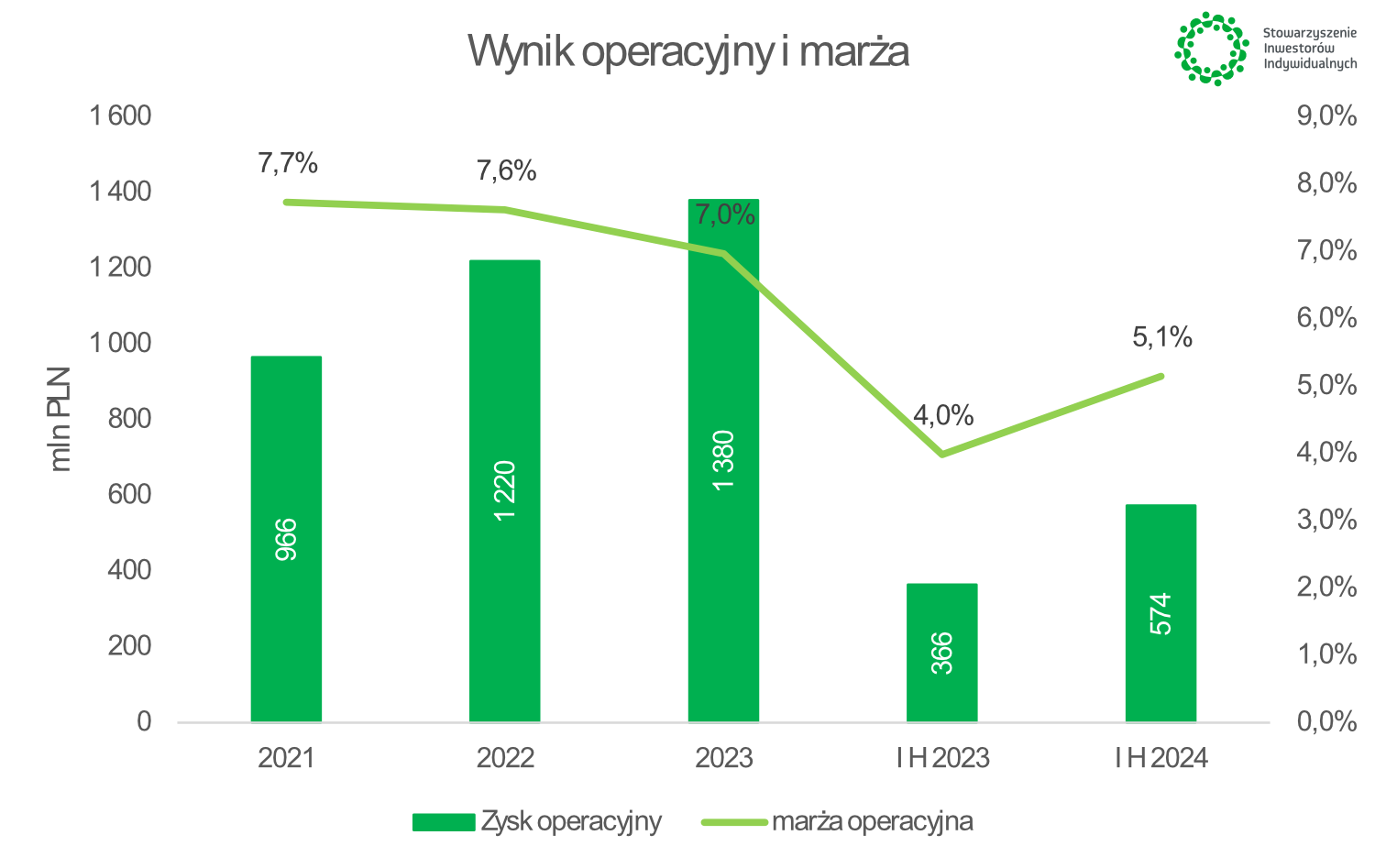

Wynik operacyjny spółki wyniósł w ostatnim kwartale 574,1 mln PLN, czyli poprawił się o 57,0% r/r. Marża operacyjna w I połowie 2024 r. wyniosła 5,2%, co było znacznie lepszym wynikiem niż rok wcześniej kiedy osiągnęła poziom 4,0%. W poprawie marży pomogła kontrola kosztów m.in. związanych z marketingiem czy R&D.

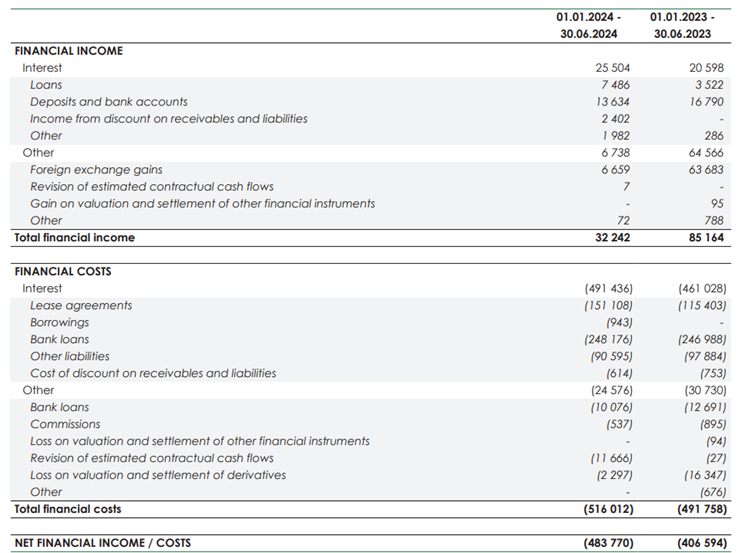

W linii finansowej nie działo się nic nadzwyczajnego. Koszty odsetkowe wzrosły o 4,9% r/r i osiągnęły poziom 516 mln zł. Rozbijając wspomniane koszty na kategorie zobaczymy, że najwięcej ważą te związane z kosztami odsetkowymi kredytów, pożyczek i leasingów. W I połowie 2024 r. najmocniej wzrosły koszty związane z umowami leasingowymi.

Źródło: Prospekt Emisyjny spółki

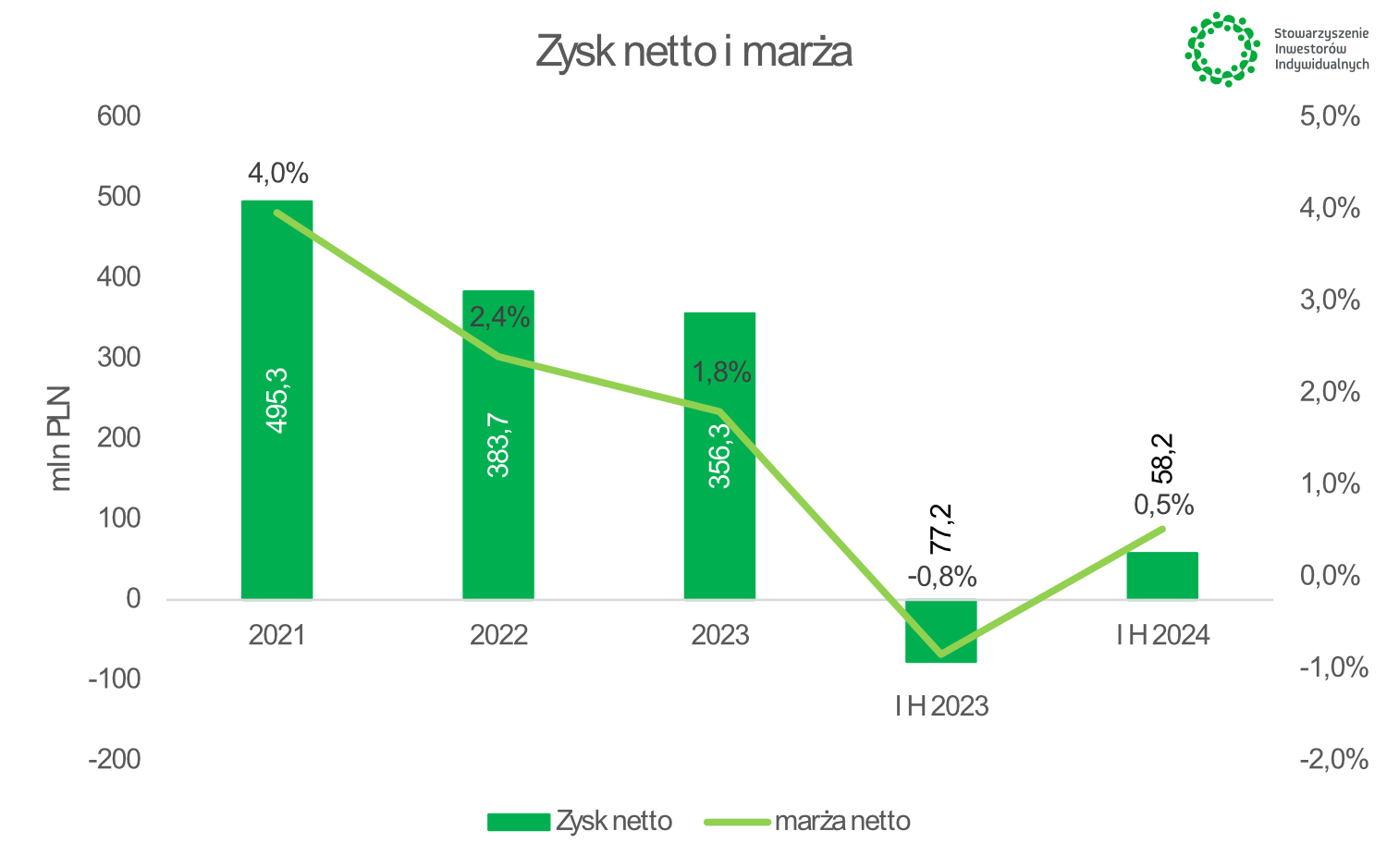

Grupa Żabka zakończyła I półrocze 2024 r. zyskiem netto na poziomie 58,2 mln zł, co było znacznie lepszym rezultatem niż w poprzednim roku kiedy to spółka zaraportowała stratę netto na poziomie 77,2 mln zł.

Struktura majątku i źródła jego finansowania

Wysokie koszty odsetkowe, które są widoczne w RZiS sugerują, że majątek jest finansowany w znacznym stopniu długiem. Przyjrzyjmy się zatem nieco bliżej majątkowi spółki oraz źródłom jego finansowania.

Bilans

Suma bilansowa spółki na koniec czerwca 2024 r. wynosiła około 16,97 mld PLN. W aktywach dominowały aktywa trwałe, które były wyceniane na 12,29 mld PLN. W przeważającej części aktywa trwałe składały się z:

- Wartości firmy – 3,44 mld PLN

- Rzeczowych aktywów trwałych – 3,53 mld PLN

- Aktywa z tytułem prawa do użytkowania – 4,18 mld PLN

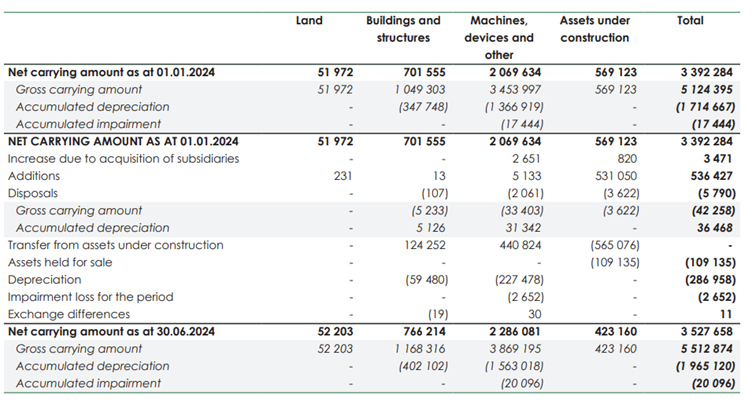

W przypadku wartości firmy, główną składową jest prawo do marki Żabka, które jest wyceniane na 3,17 mld PLN. Szczególnie ciekawe są rzeczowe aktywa trwałe. W tabeli poniżej widać, że na koniec czerwca 2024 r. w rzeczowych aktywach trwałych dominowały urządzenia i maszyny o wartości netto na poziomie 2,29 mld PLN. Kolejnym istotnym komponentem tego składnika aktywów trwałych są budynki wycenione w księgach na 766,2 mln zł. Jeśli chodzi o aktywa z tytułu praw do użytkowania, to są to przede wszystkim lokale, w których działają sklepy Żabka.

Źródło: Prospekt Emisyjny spółki

Aktywa obrotowe wyniosły na koniec czerwca 2024 r. około 4,58 mld PLN. Najważniejszymi składowymi tej części aktywów były należności handlowe (2,34 mld PLN), gotówka i jej ekwiwalenty (1,16 mld PLN) oraz zapasy (0,7 mld PLN). Należności handlowe należą głównie do franczyzobiorców, którzy jeszcze nie uregulowali wszystkich płatności względem Grupy Żabka. Spółka uważa, że wspomniane należności są zabezpieczone głównie w towarze.

Warto teraz rzucić okiem na źródła finansowania majątku. W pasywach dominują zobowiązania długoterminowe (8,82 mld PLN) oraz zobowiązania krótkoterminowe (7,33 mld PLN). Zaledwie 828 mln zł to kapitały własne. Można więc powiedzieć, że dźwignia finansowa stosowana przez spółkę jest bardzo duża.

W zobowiązaniach długoterminowych na koniec czerwca 2024 r. dominowały następujące składowe:

- kredyty i pożyczki: 4,79 mld PLN

- zobowiązania z tytułu leasingu 3,78 mld PLN

Z kolei w zobowiązaniach krótkoterminowych na dzień 30 czerwca 2024 r. dominowały:

- zobowiązania wobec dostawców: 5,74 mld PLN

- zobowiązania z tytułu leasingu 0,72 mld PLN

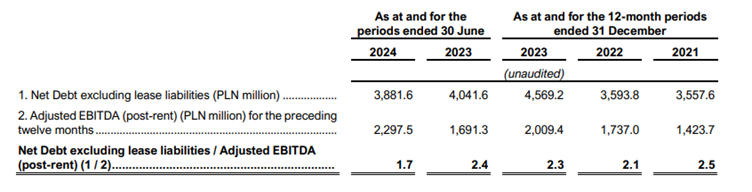

Zadłużenie spółki jest znaczące, co widać w relacji długu netto (bez leasingu) do generowanej oczyszczonej EBITDA. W latach 2021-2023 wspomniany wskaźnik kształtował się powyżej 2,0.

Źródło: Prospekt Emisyjny spółki

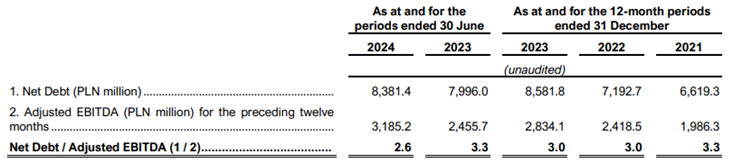

Jednak kiedy dołączymy do długu netto zobowiązania z tytułu wynajmu, to dźwignia jest jeszcze większa.

Źródło: Prospekt Emisyjny spółki

Umowy kredytowe zawarte przez Grupę zawierają pewne zobowiązania w tym: (i) wymóg utrzymania wskaźnika senior leverage na poziomie nieprzekraczającym 4.00:1 dla odpowiednich okresów kończących się w dniach kwartalnych od 30 czerwca 2024 roku do 31 marca 2027 roku włącznie oraz 3.75:1 dla odpowiednich okresów kończących się 30 czerwca 2027 roku i później; oraz (ii) wymóg utrzymania wskaźnika pokrycia odsetek na poziomie nie niższym niż 1.50:1. Na dzień 30 czerwca 2024 roku wskaźnik senior leverage Grupy wynosił 1.52x, podczas gdy wskaźnik pokrycia odsetek wynosił 3.86x. – prospekt emisyjny

Warto wspomnieć, że spółka nie spełnia srebrnej i złotej reguły bilansowej. Oznacza to, że aktywa trwałe są częściowo finansowane z krótkoterminowych zobowiązań.

Przepływy operacyjne (OCF)

Dużym silnikiem generującym wysokie przepływy z działalności operacyjnej jest ujemny cykl konwersji gotówki (CCC). Oznacza to, że cykl operacyjny (obrót zapasami i należnościami) jest szybszy niż czas jaki ma spółka na zapłacenie swoim dostawcom. Im bardziej ujemny CCC, tym przez dłuższy czas Grupa Żabka może „kredytować się” u swoich dostawców.

Źródło: Prospekt Emisyjny spółki

Przepływy pieniężne z działalności operacyjnej wyniosły w I półroczu 2024 r. około 2 275,7 mln PLN. Oznacza to wzrost r/r o 1 219,8 mln PLN. Głównym powodem wzrostu była większa gotówka wygenerowana ze zmian w kapitale obrotowym i rezerwach. Wspomniana część OCF pozwoliła wygenerować dodatkowe 628,8 mln zł. Innymi powodami były m.in. wyższa amortyzacja w I połowie 2024 r. względem roku poprzedniego.

Przepływy inwestycyjne

W I połowie 2024 r. działalność inwestycyjna pochłonęła 700,2 mln PLN. Środki zostały przeznaczone przede wszystkim na:

- inwestycje w rozwój sieci – wydatek 252 mln zł (adaptacja 556 nowych sklepów)

- modernizacja sklepów – wydatek 149,4 mln zł

- cyfryzacja działalności – wydatek 47,7 mln zł

- inwestycja w dwa centra dystrybucyjne – wydatek 42,2 mln zł

- kupno DRIM – wydatek 12 mln zł

- pożyczka udzielona podmiotowi powiązanemu – wydatek 45,1 mln zł

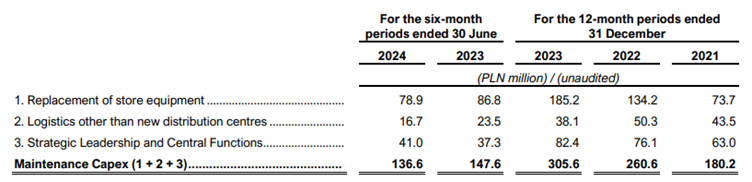

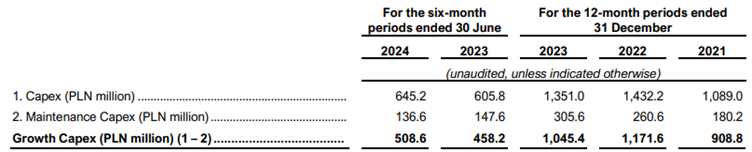

Warto jeszcze rzucić nieco okiem na wydatki na CAPEX. Spółka rozróżnia dwie podstawowe kategorie, czyli wydatki inwestycyjne na wzrost oraz te związane z utrzymaniem dotychczasowej działalności (tak zwany CAPEX utrzymaniowy).

Źródło: Prospekt Emisyjny spółki

Grupa Żabka planuje, że inwestycja w jeden sklep będzie kosztować około 470 tys. zł. Z kolei w inwestycje zaliczane jako Growth Capex spółka planuje przeznaczać od 1,5% do 2,5% przychodów. W długim okresie wydatki z tym związane będą wynosić bliżej 1,5%. W przypadku CAPEX-u utrzymaniowego docelowo wydatki będą wynosiły około 1% przychodów.

Źródło: Prospekt Emisyjny spółki

Przepływy finansowe

Przepływy pieniężne z działalności finansowej były ujemne i wyniosły -1068,3 mln zł. Powodem była spłata kredytów i pożyczek, co pochłonęło ponad 800 mln zł czy obsługa kosztów związanych z leasingiem, co wymagało wydatków na poziomie 510 mln zł. W pozostałych odsetkach w kwicie 337 mln zł chodzi głównie o odsetki od linii faktoringowych. Odpływ gotówki został częściowo pokryty poprzez emisję nowego zadłużenia w kwocie 580 mln zł.

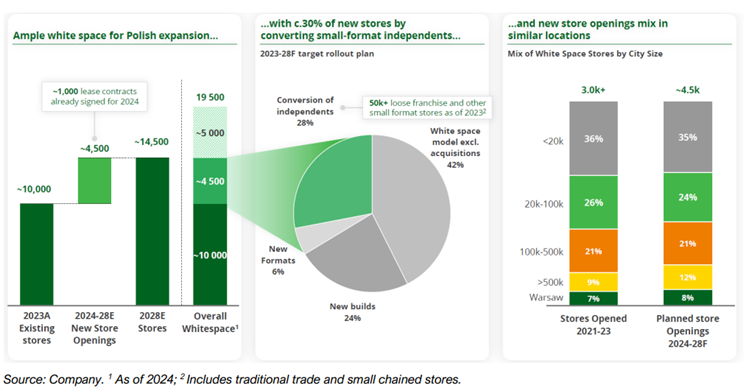

Strategia i plany rozwoju

Mimo tego, że zagęszczenie sklepów jest już duże, spółka planuje dalszą ekspansję w Polsce. Do końca 2028 r. ma być około 14,5 tys. Żabek w naszym kraju, co oznacza wzrost o 4,5 tys. względem końca 2023 r. Około 28% sklepów będzie pochodziło z konwersji niezależnych punktów na Żabki. Widać, że spółka w najbliższych latach planuje znacznie zwiększyć liczbę sklepów w miastach do 20 tys. mieszkańców. Co ważne 20% nowych sklepów będzie otwarte w miastach powyżej 500 000 mieszkańców.

Źródło: Prospekt Emisyjny spółki

Dla spółki najważniejsze jest zwiększenie LFL, które można dokonać zarówno poprzez zwiększenie ruchu w sklepach jak i zwiększeniu wielkości koszyka. Spółka planuje w najbliższych latach przeprowadzić następujące kroki, które mają wspierać LFL:

- wprowadzać najnowszy układ sklepów, w tym Żabka Café 2.0 z ofertą street food,

- rozszerzać zakres codziennych usług,

- rozszerzać ofertę marek własnych,

- dalej rozwijać i modernizować aplikację konsumencką Żappka,

- optymalizować SKU dostępny w sklepach, aby dostosować się lepiej do gustów klientów

Otwarcia nowych sklepów

Spółka widzi możliwość działania około 19 500 sklepów Żabka w Polsce oraz około 4000 w Rumunii. Celem dla Grupy Żabka jest wzrost liczby nowych sklepów o 1000 rocznie. Wewnątrz organizacji pracuje około 130 pracowników, którzy zajmuje się procesem otwierania nowych punktów sprzedaży. W wyborze lokalizacji pomagają algorytmy, które podejmują decyzje w opraciu o KPI. W Rumunii będzie wspierany rozwój sklepów Froo.

Dalszy rozwój oferty cyfrowej

W ciągu 5 lat spółka planuje 5-krotnie zwiększyć sprzedaż w segmencie cyfrowym. Wzrost nie wyklucza osiągnięcia rentowności (już w I połowie 2024 r. skorygowana EBITDA była dodatnia). Strategia dla tego segmentu wygląda następująco:

- rozwój funkcjonalności aplikacji Żappka co ma zachęcić użytkowników do częstszego korzystania z aplikacji

- wzrost segmentu kateringowego dzięki umocnieniu pozycji rynkowej Maczfit oraz wprowadzenie produkcji white label dla Dietly

- rozszerzenie działania konceptów Jush! i Delio

- wprowadzenie sklepów Nano w miejsca do tej pory trudne do spenetrowania przez zwykłe Żabki

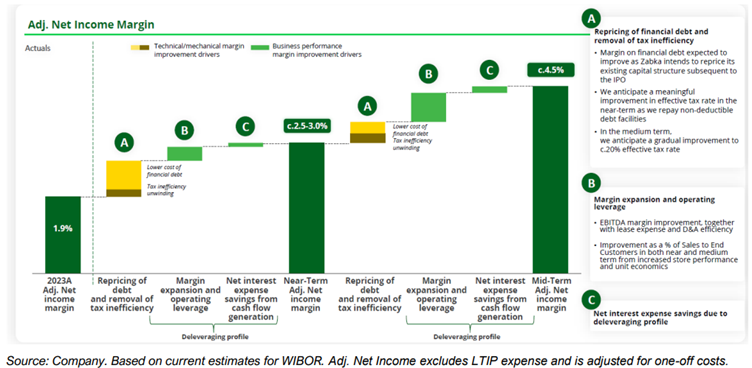

Jeśli zakładane cele zostaną zrealizowane, to spółka spodziewa się znaczącej poprawy marży netto.

Źródło: Prospekt Emisyjny spółki

|

🟢 Kurs Analizy Fundamentalnej od podstaw

Chcesz nauczyć się samodzielnie analizować spółki? Skorzystaj z Kursu Analizy Fundamentalnej od podstaw autorstwa ekspertów SII. |

Wybrane czynniki ryzyka

Grupa Żabka ma wiele czynników ryzyka, o których warto wspomnieć:

Ryzyko przywrócenia handlu w niedzielę

Jednym z mocnych atutów Żabki jest to, że wiele z nich jest otwartych w niedzielę, co wpływa pozytywnie na obrót sklepów. Jeśli rząd zdecyduje się na przywrócenie handlu w niedzielę, to Żabka będzie musiała konkurować o klientów z dyskontami, ponieważ mieszkańcy Polski znowu będą mogli robić duże zakupy w niedzielę.

Konkurencyjność rynku

Rynek sprzedaży detalicznej jest bardzo konkurencyjny. Na rynku działają zarówno dyskonty (Biedronka, Lidl, Aldi), supermarkety (np. Auchan), sklepy działające w modelu zbliżonym do Żabki (Carrefour Express, Spar Express, Stokrotka Express) czy dostawcy eGrocery (np. Frisco). Tak duża konkurencja oraz sprzedaż głównie podobnych towarów wywiera presje na marże. Jeśli Grupa Żabka przestanie się rozwijać, może zacząć tracić udziały rynkowe.

Ryzyko związane z rotacją franczyzobiorców i kanibalizacją obecnych sklepów:

Wzrost wskaźnika rotacji franczyzobiorców, może odbić się negatywnie na sprzedaży osiąganej przez spółkę. Co więcej, jeśli spółka zacznie zbytnio zagęszczać sieć Żabek w niewłaściwy sposób, wskaźnik kanibalizacji może wzrosnąć, co również zachęci franczyzobiorców do rezygnacji ze współpracy z siecią Żabki. Spadek bezrobocia oraz wzrost pensji może również zachęcić część franczyzobiorców do odejścia na etat, jeśli zyski z bycia franczyzobiorcą nie będzie zbyt duża. Grupa może napotkać rosnącą presję na marże franczyzobiorców z powodu wzrostu płacy minimalnej, zmian podatkowych lub innych warunków makroekonomicznych

Problemy przy zakończeniu współpracy z franczyzobiorcą

Zakończenie współpracy z franczyzobiorcą może skutkować nieporozumieniem co do rozliczeń. Sama spółka w prospekcie emisyjnym wspomniała, że na koniec czerwca 2024 r. Grupa Żabka jest zaangażowana w 317 postępowań z byłymi franczyzobiorcami. Łączna wartość roszczeń wynosiła 23,5 mln zł. Oznaczało to, że średnie roszczenie wynosi nieco ponad 74 tys. zł na postępowanie. Franczyzobiorca może wykupić ubezpieczenie w celu pokrycia potencjalnej odpowiedzialności wobec sieci Żabka. Zakończenie współpracy może utrudniać odzyskanie należności od byłego franczyzobiorcy (m.in. z tytułu umowy franczyzowej, płatności za dostawy, odszkodowań kontraktowych).

Ryzyka związane z utrzymaniem wzrostu LFL

Jeśli spółce nie uda się utrzymać wzrostu LFL, to prognozy dotyczące wzrostu liczby sklepów oraz generowanych przychodów może się nie zrealizować. Powodem, dla którego LFL może nie rosnąć może wynikać z tego, że asortyment może stać się mniej atrakcyjny dla klientów.

Podsumowanie raportu

Grupa Żabka to przykład udanego skalowania biznesu w swojej niszy. To co wygląda ciekawie, to próba stworzenia ekosystemu usług wokół punktu sprzedaży. Obecnie sklep Żabki to nie tylko miejsce do kupienia kilku produktów potrzebnych “na już”, ale także miejsce gdzie można zjeść ciepły posiłek, wypić kawę czy odebrać paczkę. Spółka bardzo dużo uwagi poświęca zbieraniu i wykorzystywaniu danych dotyczących zachowań konsumentów w sklepach, ich nawyków zakupowych. Zebrane dane (oczywiście zanonimizowane) mają pomóc poprawić ofertę SKU oraz zachęcić klientów do jak najczęstszego odwiedzania Żabek. Pomóc w tym ma także aplikacja, które poprzez promocje zachęca do stworzenia nawyku chodzenia do sklepu.

Wadą obecnego IPO jest to, że spółka nie otrzyma nowych środków, ponieważ sprzedawane są obecnie już wyemitowane akcje. Co więcej, sama spółka poniesie koszty przeprowadzenia IPO, które mają wynieść między 35-40 mln zł.

Warto pamiętać, że spółka ma spore zadłużenie, co widać po wysokim wskaźniku długu netto do EBITDA (przy wliczeniu zobowiązań lesingowych). Dodając do tego niezbyt konserwatywną strukturę finansowania majątku spółki (brak spełnienia srebrnej reguły) mamy obraz spółki dosyć wrażliwej na zmiany rynkowych stóp procentowych. Jeśli nastąpi cykl obniżej stóp, Żabka będzie beneficjentem takiego scenariusza. W przypadku realizacji scenariusza wzrostu stóp procentowych, wynik netto może się znacząco pogorszyć na skutek wzrostu kosztów odsetkowych.

Grupa Żabka przy cenie 21,5 zł na akcje,będzie wyceniania na 21,5 mld zł. Biorąc pod uwagę, że w 2023 r. firma zarobiła 356 mln zł, to daje to C/Z 23’ na poziomie 60,4. Jeśli weźmiemy wynikiza okres od 1 lipca 2023 do 30 czerwca 2024 r., to zysk netto wyniósł 491,7 mln zł, czyli C/Z TTM wynosi 43,7. Jest to sporo. Jeśli oczekiwalibyśmy, aby spółka była wyceniana na 20-krotność wyników za 2028 r. musimy oczekiwać około 1,075 mld zł zysku netto w 2028 r. Konieczne do realizacji tego scenariusza jest utrzymanie dwucyfrowego tempa wzrostu przychodów i poprawa marży netto. Obecna wycena spółki dyskontuje już sporą część przyszłych wzrostów spółki. Należy pamiętać, że plany ekspansji zagranicznej nie są takie proste do zrealizowania.

Warto pamiętać, że spółka debiutująca w Warszawie jest spółką luksemburską. O tym, jakie to zagrożenie w przypadku ewentualnych sporów akcjonariuszy mniejszościowych ze spółka niech świadczy historia Kernela. Oczywiście jest to tylko hipotetyczne ryzyko, które jednak warto rozważyć podczas przystępowania do IPO.

Przewidywany harmonogram oferty Grupy Żabka

|

Data |

Zdarzenie |

|

1 października |

Otwarcie Oferty – rozpoczęcie procesu budowy księgi popytu wśród Inwestorów Instytucjonalnych. |

|

2–9 października 2024 |

Okres przyjmowania zapisów od Inwestorów Detalicznych – przyjmowanie zapisów od Inwestorów Detalicznych (do godz. [15:00] czasu lokalnego w Warszawie 9 października 2024 r.) |

|

9 października 2024 r. |

Ustalenie Ceny Ofertowej Zakończenie procesu budowy księgi popytu wśród Inwestorów Instytucjonalnych. Ustalenie Ceny Ofertowej dla Inwestorów Detalicznych, Ceny Ofertowej dla Inwestorów Instytucjonalnych, ostatecznej liczby Akcji Oferowanych (w tym Akcji Sprzedawanych i Akcji Dodatkowego Przydziału) oferowanych w Ofercie oraz ostatecznej liczby Akcji Oferowanych, które będą oferowane poszczególnym kategoriom inwestorów |

|

9 października 2024 r. (lub w zbliżonym terminie) |

Podpisanie aneksu cenowego (ang. pricing memorandum) określającego m.in. Cenę Ofertową dla Inwestorów Detalicznych, Cenę Ofertową dla Inwestorów Instytucjonalnych oraz ostateczną liczbę Akcji Oferowanych (w tym Akcji Sprzedawanych i Akcji Dodatkowego Przydziału) oferowanych w ramach Oferty oraz ostateczną liczbę Akcji Oferowanych, które będą oferowane poszczególnym kategoriom inwestorów |

|

10 października 2024 r. (lub w zbliżonym terminie) |

Publikacja Ceny Ofertowej dla Inwestorów Detalicznych, Ceny Ofertowej dla Inwestorów Instytucjonalnych, ostatecznej liczby Akcji Oferowanych (w tym Akcji Sprzedawanych i Akcji Dodatkowego Przydziału) oferowanych w ramach Oferty oraz ostatecznej liczby Akcji Oferowanych oferowanych poszczególnym kategoriom inwestorów |

|

10–14 października 2024 r. |

Okres przyjmowania zapisów od Inwestorów Instytucjonalnych |

|

14 października 2024 r. |

Przydział za pośrednictwem GPW – składanie zleceń nabycia dla celów sprzedaży Akcji Sprzedawanych Inwestorom Detalicznym za pośrednictwem systemu GPW |

|

15 października 2024 r. |

Przewidywana data zapisania Akcji Sprzedawanych na rachunkach papierów wartościowych Inwestorów Detalicznych. Przewidywana data zapisania Akcji Oferowanych na rachunkach papierów wartościowych Inwestorów Instytucjonalnych (pod warunkiem kompletności i poprawności danych przekazanych przez inwestorów w celu rejestracji Akcji Oferowanych na ich rachunkach papierów wartościowych) – zamknięcie Oferty |

|

nie później niż 15 października 2024 r. |

Przydział Akcji Oferowanych |

|

17 października 2024 r. (lub w zbliżonym terminie) |

Przewidywany pierwszy dzień notowania Akcji na GPW |

©2012-2024 Stowarzyszenie Inwestorów Indywidualnych

Stowarzyszenie Inwestorów Indywidualnych zastrzega, iż wszystkie materiały dostępne w serwisie sii.org.pl są objęte ochroną prawa autorskiego. Kopiowanie, zwielokrotnianie, rozpowszechnianie i inne formy korzystania z materiałów umieszczonych w ww. serwisie wykraczające poza granice dozwolone prawem jest zabronione.

Zastrzeżenie

Treść powyższego materiału analitycznego jest wyłącznie subiektywną opinią autora i nie stanowi „rekomendacji inwestycyjnej” w rozumieniu przepisów art. 3 ust. 1 pkt 35) Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE (Dz.U.UE.L.2014.173.1 z dnia 2014.06.12) ani „informacji rekomendującej” w rozumieniu ww. przepisów, jak również nie stanowi jakiejkolwiek oferty instrumentów finansowych. Stowarzyszenie Inwestorów Indywidualnych oraz autorzy nie ponoszą żadnej odpowiedzialności za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie lektury treści publikowanych w ramach niniejszego projektu. Należy pamiętać, że informacje i badania oparte o historyczne dane lub wyniki nie gwarantują zysków w przyszłości.