Inwestowanie to umiejętność, z którą nikt się nie rodzi, ale której każdy może się nauczyć. Dlaczego warto inwestować? Oto siedem konkretnych powodów ku temu, aby zostać inwestorem i dołączyć do grona tysięcy inwestujących Polek i Polaków.

Co zrobić, aby zostać inwestorem? Przede wszystkim trzeba tego chcieć. Powodów do rozpoczęcia przygody z inwestowaniem może być wiele. W tym artykule zaprezentujemy najważniejsze z nich. Gdy już nabierzesz przekonania, że chcesz zacząć inwestować, podpowiemy jak to zrobić i od czego zacząć inwestowanie na własną rękę.

1. Warto inwestować, by zarobić dodatkowe pieniądze

Większości z nas inwestowanie kojarzy się przede wszystkim z pomnażaniem pieniędzy. To dobre skojarzenie – podstawowym celem inwestowania jest osiąganie przyszłych korzyści finansowych. W tym celu inwestor jest gotowy zrezygnować w bieżących korzyści. Posiadany 1000 złotych możemy wydać na rozmaite sposoby, ale możemy też zrezygnować z konsumpcji i postarać się środki te pomnożyć.

Zarabianie na inwestowaniu może przybierać różne formy. Po pierwsze, możemy czerpać korzyści na dwa sposoby:

a) odsprzedając naszą inwestycję komuś innemu po wyższej cenie

b) pobierając odsetki/dywidendy/inne strumienie pieniędzy z tytułu posiadanych przez nas inwestycji

Inny podział inwestycji związany jest z tym, w co można inwestować. Świat aktywów inwestycyjnych jest bardzo bogaty, wśród nich można wyróżnić np.:

Bycie inwestorem nie oznacza konieczności porzucania kariery zawodowej, życia towarzyskiego czy hobby. Inwestor to nie ktoś, kto całe życie spędza wpatrzony w notowania giełdowe. Owszem, można inwestować bardziej aktywnie, ale można też zdecydować się na inwestowanie pasywne. Ten drugi sposób staje się w ostatnich latach coraz popularniejszy.

🟢 Inwestowanie pasywne czy aktywne? Poznaj różnice, zalety i wady

To ile będziemy w stanie zarobić oraz ile czasu to zajmie, zależy od rodzaju inwestycji oraz akceptowanego poziomu ryzyka. Nie ma zysku bez ryzyka – to jedno z najważniejszych praw w świecie finansów. Ryzyka tego nie można się jednak panicznie bać. Decydując się na inwestowanie, musimy zaakceptować to, że część lub całość naszych środków może do nas nie wrócić. Inwestowanie to jednak nie hazard i istnieją sposoby, aby to ryzyko kontrolować i ograniczać. Tym bardziej, że na rynku dostępne są instrumenty finansowe o niskim poziomie ryzyka.

🟢 Giełda to nie kasyno, inwestowanie to nie hazard

Jednocześnie, zaczynając inwestowanie warto uporządkować swoje finanse osobiste oraz rozważyć zbudowanie poduszki finansowej. Pomoże ona czuć się bezpieczniej, zarówno w codziennym życiu, jak i w inwestowaniu.

🟢 Poduszka finansowa – pomyśl o niej, nim zaczniesz inwestować

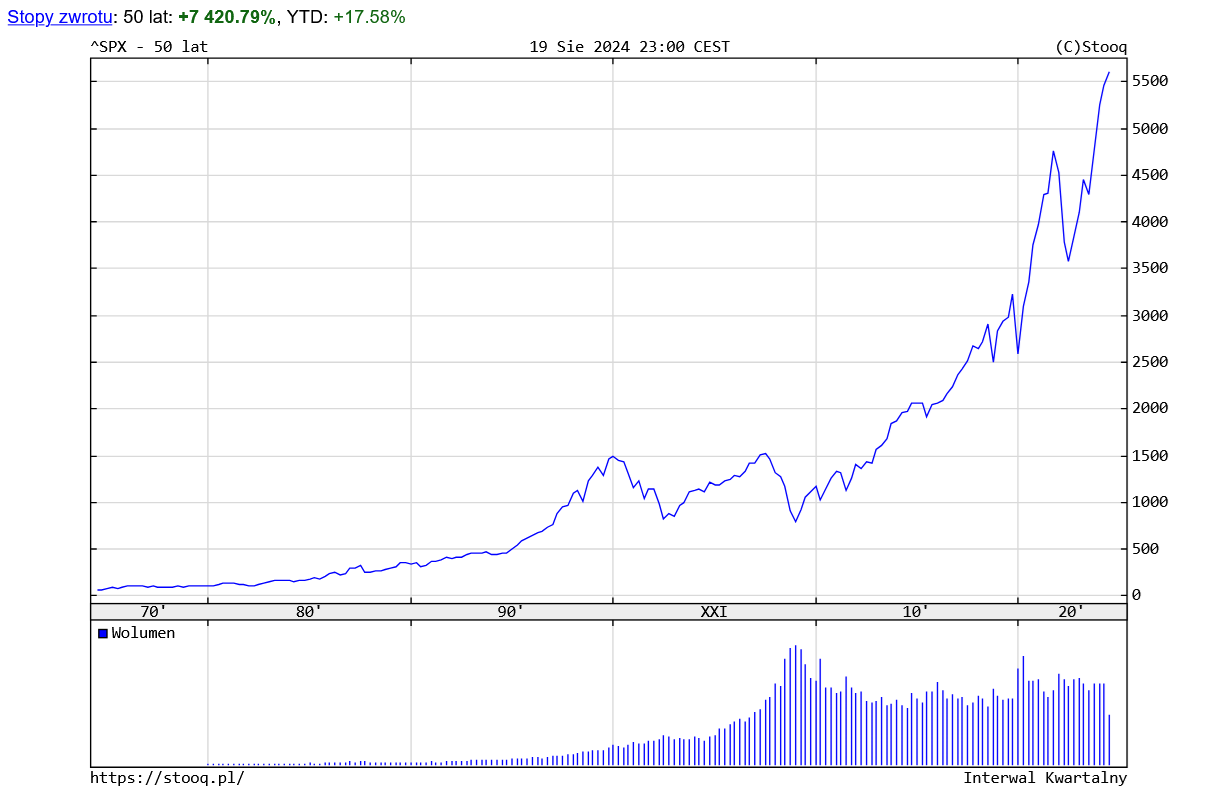

O tym, że w długim terminie warto inwestować w akcje niech świadczy choćby wykres indeksu 🇺🇸 S&P500 obejmującego największe amerykańskie spółki.

2. Warto inwestować, by pokonać inflację

Kto nie inwestuje, ten z traci – tak podsumować można funkcjonowanie w czasach nieustannej inflacji, w których przyszło nam żyć. W pojedynkę nie jesteśmy w stanie powstrzymać globalnej czy krajowej inflacji, natomiast możemy zadbać o własny portfel.

Nieważne czy inflacja wynosi 2% czy 20% rocznie, fakt pozostaje faktem – jeśli włożymy do szuflady 100 złotych, to realna wartość tych pieniędzy z czasem będzie spadać. Oczywiście, im wyższa inflacja, tym szybciej nasza siła nabywcza wyparuje. Równocześnie, im szybciej rosną ceny towarów i usług, tym więcej nasze pieniądze muszą wypracować, aby zachować swoją wartość. Poniższy wykres modelowo prezentuje utratę siły nabywczej przykładowego tysiąca złotych w zależności od rocznej inflacji.

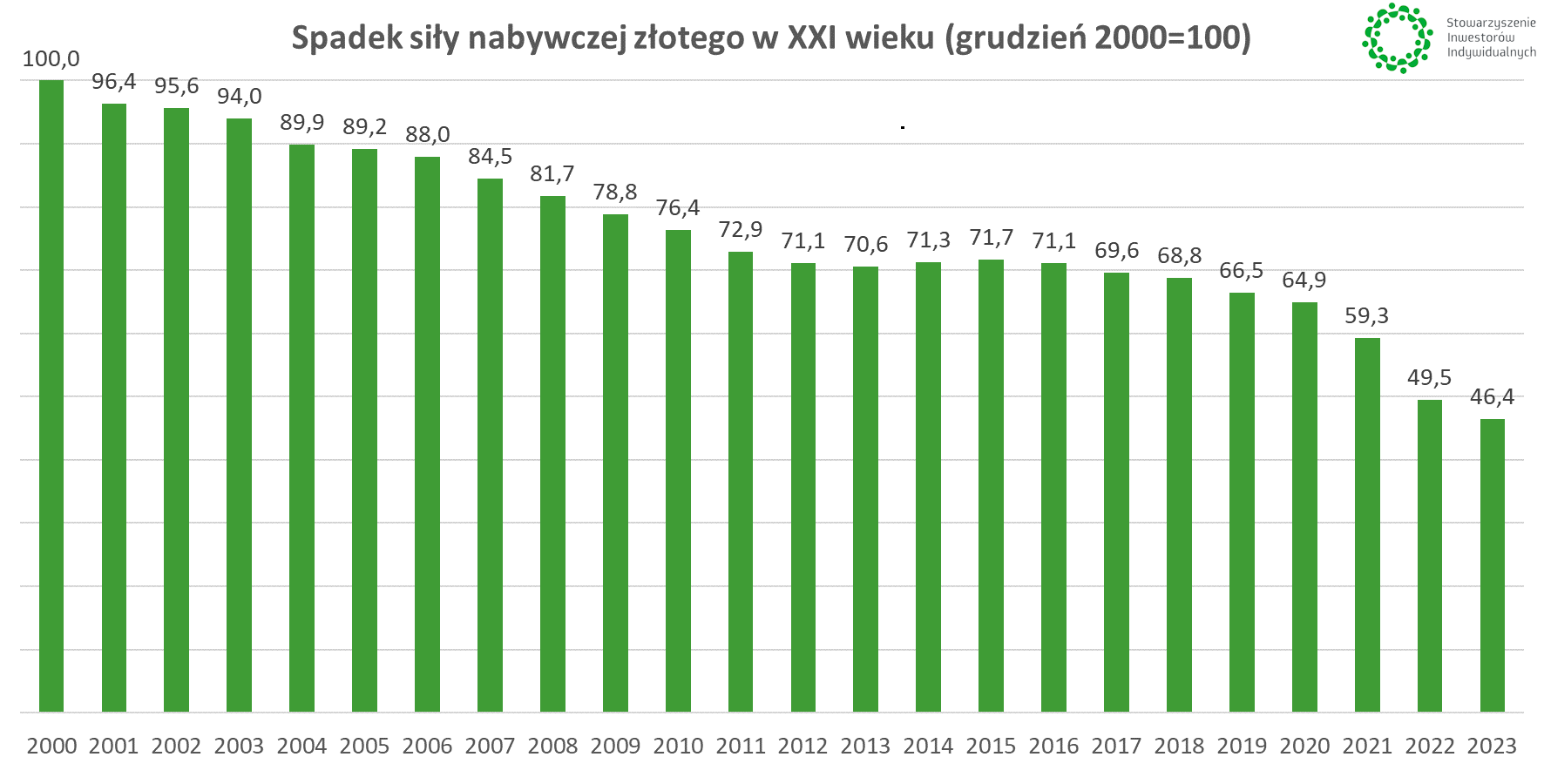

Negatywny wpływ inflacji na oszczędności Polaków zobrazować można także na prawdziwych danych. Oto jak spadała siła nabywcza złotego, gdy skorygujemy jego wartość o oficjalne wskaźniki inflacji podawane przez Główny Urząd Statystyczny.

🟢 Aktualne informacje o inflacji w Polsce

Wiele wskazuje na to, że w najbliższych latach nadal będziemy zmagać się z wysoką inflacją przekraczającą 2,5% czyli cel inflacyjny Narodowego Banku Polskiego. Z racji tego, że proste zaniesienie pieniędzy do banku i włożenie ich na lokatę lub konto oszczędnościowe nie zapewni nam ochrony przed inflacją (oprocentowanie oferowane przez banki jest zbyt niskie), to należy pomyśleć o inwestowaniu. Nie znaczy to, że lokaty i konta są z gruntu złe – po prostu powinniśmy wykorzystywać je z głową (np. do przechowywania finansowej poduszki pieniędzy), a nie trzymać tam wszystkich naszych pieniędzy.

🟢 Poradnik: Lokaty bankowe – zysk (prawie) pewny, ale (zazwyczaj) niewielki

🟢 Poradnik: Konto oszczędnościowe – pomiędzy lokatą a zwykłym rachunkiem

Wstępem do inwestowania na szerszą skalę może być zakup antyinflacyjnych obligacji oszczędnościowych Skarbu Państwa. Często nie chronią one przed inflacją w 100%, jednak pozwalają uniknąć utraty siły nabywczej chociaż częściowo. Chcąc kupić takie obligacje musimy założyć rachunek w jednym z dwóch banków. Wszystkie niezbędne informacje dotyczące obligacji oszczędnościowych Skarbu Państwa znajdziesz w naszym poradniku.

🟢 Obligacje oszczędnościowe i antyinflacyjne – czym są, gdzie kupić i czy warto

Z kolei inwestowanie w akcje (czy fundusze oparte o akcje) to nabywanie drobnych cząstek firm, które mogą wygrać z inflacją choćby poprzez przerzucanie kosztów na odbiorców swoich klientów. Ponadto, gdy pieniądz traci na wartości, to inwestorzy szukają innych aktywów, co także skłania do inwestowania w akcje (lepiej mieć kawałeczek przedsiębiorstwa niż zadrukowany papier, który traci na wartości).

3. Warto inwestować, by odłożyć (również na emeryturę)

Posiadanie odłożonych pieniędzy daje nam nie tylko możliwość realizowania naszych planów, ale i odporność na różnego rodzaju nieprzewidziane sytuacje. Choroba, wydatki na bliskich, awaria samochodu, utrata pracy... przykłady można mnożyć. Oszczędzanie „na czarną godzinę” jest jednym z popularniejszych motywów oszczędzania w Polsce.

Szczególnym przypadkiem sytuacji, na którą wiele osób oszczędza, jest rzecz całkowicie naturalna, spodziewana i oczekiwana. To podeszły wiek, w którym nie będziemy mogli/chcieli pracować zawodowo. Nie oszukujmy się – przy obecnej strukturze demograficznej i kondycji ZUS-u, trudno zakładać, że emerytura z publicznego systemu pozwoli na spełnianie marzeń lub chociaż godne życie, gdy będziemy w podeszłym wieku. Dlatego też nasze emerytalne plany należy zasilić prywatnymi środkami. Jak już pokazaliśmy, odkładanie pieniędzy do szuflady lub w banku sprawi, że tracić będą na wartości. Aby tego uniknąć, należy inwestować i to długoterminowo.

🟢 Emerytura z ZUS – jak to działa? Składki, waloryzacja, subkonto, FUS

🟢 OFE wciąż istnieją. Najważniejsze informacje: aktywa, składki, wyniki, suwak i inne

Długoterminowe inwestycje wiążą się z wykorzystaniem procentu składanego. Chodzi o to, aby z czasem coraz więcej naszych pieniędzy dla nas pracowało – zarówno tych, które będziemy systematycznie dopłacać, jak i tych, które z czasem zyskamy dzięki inwestycjom.

Modelowy przykład procentu składanego z comiesięcznymi dopłatami wygląda następująco. Załóżmy, że przez 40 lat będziemy dokładać 500 zł miesięcznie, a nasze pieniądze będą wypracowywać 5% rocznie. Na koniec nominalna kwota wyniosłaby 240 000 zł (480 * 500 zł), natomiast pozostałe 526 189 zł osiągnęlibyśmy dzięki procentowi. Robi wrażenie, prawda?

Rzecz jasna to tylko przykład, w rzeczywistości inwestowane środki również stopniowo „nadgryzać” będzie inflacja. 500 zł z dzisiejszej wypłaty to nie to samo co 500 zł sprzed 10 czy 20 lat, gdy płace były o wiele niższe, a ponadto realna wartość całego naszego portfela ulegała będzie zmianie. Oczywiście też nie w każdym roku uda nam się też wypracować założoną stopę zwrotu (czasami będzie więcej, czasami mniej). Historyczne doświadczenie uczy jednak, że w długim okresie portfel inwestycyjny złożony z akcji, obligacji i ewentualnie innych aktywów (np. złoto) jest w stanie wygrać z inflacją oraz wypracować dla nas solidny procent.

🟢 Zobacz też: Kompendium wiedzy o podatku Belki. Z nami podatek giełdowy to nie problem!

Warto też pamiętać, że w realnym inwestowaniu mamy do czynienia z podatkiem (tzw. podatek Belki), którego można uniknąć inwestując za pośrednictwem IKE/IKZE czyli produktów inwestycyjnych skierowanych właśnie do osób, które chcą budować swoje prywatne oszczędności emerytalne.

🟢 IKE czy IKZE – co bardziej się opłaca? Poznaj różnice i zdecyduj, co wybrać

4. Warto inwestować, by się zdywersyfikować

Większość czytelników tego artykułu mieszka w Polsce, zarabia w Polsce, ma nieruchomość w Polsce itp. W codziennych rozliczeniach większość z nas używa polskiej waluty, która często dominuje też w naszych oszczędnościach. Inwestowanie, w tym wypadku inwestowanie na rynkach zagranicznych, daje możliwość pewnej dywersyfikacji (zróżnicowania) struktury naszego majątku, zarówno pod względem geograficznym jak i walutowym.

Postawmy sprawę jasno – Polska odpowiada jedynie za 1% światowego produktu krajowego brutto. Na dodatek nasz kraj leży w dość niespokojnym miejscu na mapie, o czym dobitnie przypomniała inwazja Rosji na Ukrainę. Polska ma też swoje wewnętrzne problemy: demografia, polityka itp. To, że nasz kraj od momentu transformacji rozwijał się w istotnym tempie (jeden z najlepszych wyników na świecie) nie oznacza, że tak będzie zawsze. I chociaż nikt nie życzy Polsce źle, to czasami warto spojrzeć na kraje, które bywają z nami porównywane, a w których pod względem gospodarczym dzieje się fatalnie (np. 🇹🇷 Turcja, której waluta osłabiła się bardzo mocno).

Procentowa zmiana kursu dolara w polskich złotych (pomarańczowa linia) oraz tureckiej lirze (niebieska linia). Skala krachu walutowego w Turcji zdemolowała wartość oszczędności Turków w lokalnej walucie, dlatego popularnością od lat cieszy się przechowywanie środków w walutach obcych.

Za dywersyfikacją przemawia nie tylko to, że są na świecie sektory i kraje, które rozwijają się szybciej, lecz także to, że niektóre możliwości inwestycyjne w Polsce po prostu nie istnieją. Przykładowo, zainwestowanie w sztuczną inteligencję przy pomocy jedynie akcji dostępnych na GPW jest niemożliwe, podobnie jak było 20 lat temu z inwestowaniem w rozwój internetu.

🟢 Inwestowanie w sztuczną inteligencję – akcje i ETF-y zagraniczne

5. Warto inwestować, by dowiedzieć się czegoś o świecie i sobie

Inwestowanie to nie sport ekstremalny, który ma nam dostarczać adrenaliny. Inwestując własne pieniądze możemy jednak przekonać się, jak reagujemy w różnych sytuacjach oraz poznać własny profil tolerancji ryzyka.

🟢 Czy istnieje zysk bez ryzyka? Inwestowanie a rodzaje ryzyka inwestycyjnego

Inwestorzy, jak wszyscy ludzie, są różni – jedni będą skłonni ryzykować dużo, aby dużo zarobić; inni skupią się raczej na ochronie kapitału i skrupulatnym gromadzeniu środków na emeryturę. Inwestować powinniśmy przede wszystkim w zgodzie z samymi sobą (a nie pod dyktando sprzedawcy w banku czy funduszu inwestycyjnym, który zgarnie za nas premię), jednak w trakcie inwestowania nasz charakter może się także kształtować. To jak z wyprawą w góry – jedni potrzebować będą Himalajów, innym wystarczą Tatry, a jeszcze innym najbliższe wzniesienie. Na każdej z tych wypraw doświadczymy jednak czegoś więcej niż siedząc przed telewizorem.

Źródło: Margaret/AdobeStock

Psychologia inwestowania to szeroka dziedzina, z której korzystać mogą zarówno inwestorzy stawiający pierwsze kroki, jak i rynkowi weterani. Identyfikowane przez tę dziedzinę psychologii rozmaite dobre i złe schematy działania przenieść można także poza sferę inwestycyjną. Innymi słowy, dzięki inwestowaniu możemy stać się lepszymi wersjami samych siebie.

🟢 Kurs Psychologii Inwestowania. Podejmuj świadome decyzje i zapanuj nad emocjami

Inwestowanie może być też doskonałym sposobem na poszerzanie własnych horyzontów. Współczesny inwestor indywidualny może za pośrednictwem Internetu inwestować w niezliczone rodzaje aktywów z całego świata. Akcje z Giełdy Papierów Wartościowych w Warszawie lub giełd światowych, obligacje różnych państw i przedsiębiorstw, rozmaite surowce rolne i energetyczne, metale przemysłowe i szlachetne… Możliwości jest całe mnóstwo, zarówno w formie bezpośredniej, jak i poprzez inwestowanie w fundusze ETF i tradycyjne fundusze inwestycyjne.

Wprawdzie w praktyce zdecydowanej większości inwestorów wystarczy kilka spółek i/lub funduszy, ale nic nie stoi na przeszkodzie, aby w trakcie inwestowania po prostu zainteresować się otaczającą nas rzeczywistością gospodarczą, której odbicie stanowią wydarzenia na rynkach finansowych.

Źródło: yj/AdobeStock

Przeciętny inwestor już po kilku miesiącach na rynku z marszu wymieni największe spółki giełdowe w Polsce czy na świecie, będzie wiedział, czym się zajmują, w jakiej są kondycji itp. Jasne jak słońce staną się nazwy walut, światowych stolic finansowych czy giełdowych indeksów. Reakcja rynków na rozmaite wydarzenia (lub jej brak) pozwoli ocenić, co istotnego dzieje się obecnie na świecie, a co jest tylko medialnym szumem.

🟢 Najpopularniejsze źródła informacji dla inwestorów [OBI 2023]

Co istotne, wiedzę można zdobywać na rozmaite sposoby – od lektury artykułów, analiz, komentarzy czy całych książek, poprzez różnego rodzaju filmy, webinary i podcasty, aż po wymianę doświadczeń z innymi inwestorami. Z czasem zainteresowanie światem inwestycji może przerodzić się w pasję, na której dodatkowo będzie można zarobić. Trudno o lepsze połączenie przyjemnego z pożytecznym.

🟢 Bazę wiedzy o inwestowaniu znajdziesz w dziale Edukacja

6. Warto inwestować, by przyczynić się do budowy lepszej Polski, świata i społeczeństwa

Inwestując możemy też przyczynić się do zmiany otoczenia, w którym żyjemy. Po pierwsze, każda nasza decyzja inwestycyjna stanowi to wysłany na rynek sygnał – kształtowanie się popytu i podaży to fundament gospodarki rynkowej, której rynki finansowe są krwiobieg.

Każdego dnia na całym świecie podejmowanych są miliardy decyzji inwestycyjnych, na podstawie których kapitał przepływa z jednego sektora do drugiego, z jednego kraju do drugiego itp. Oczywiście, środki pojedynczego inwestora nie znaczą wiele w skali ogromu światowych rynków finansowych. Tym niemniej, inwestując możemy czuć, że dokładamy swoją mała cegiełkę, gdy stajemy się współwłaścicielami największych firm (Apple, Microsoft, Amazon; Orlen, PKO BP, CD Projekt itp.) lub małych start-upów, które dopiero chcą zrewolucjonizować świat.

Dołączenie do grona polskich inwestorów to także wsparcie budowy polskiego rynku kapitałowego, który – wraz z całą naszą gospodarką – od ponad trzech dekad stara się nadrobić historyczne zaległości wywołane tragicznymi wydarzeniami XX wieku (wojna, okupacje, totalitarne rządy itp.). Krajowy rynek ma za zadanie nie tylko finansować rozwój polskiej gospodarki, ale i umożliwić gromadzenie oraz transfer majątku.

Sala notowań Giełdy Papierów Wartościowych w Warszawie to symboliczne centrum polskiego rynku kapitałowego. Inwestorzy spotykają się tylko na specjalnych wydarzeniach. Codzienny handel giełdowy odbywa się w pełni elektronicznie.

Wszyscy chcielibyśmy, aby poziom życia w Polsce się podnosił, a ludzie mieli coraz więcej pieniędzy. Bez inwestowania nie będzie to możliwe. Ponadto, prawdopodobnie nikt z nas nie otrzymał od swoich dziadków pakietu akcji czy obligacji, natomiast za kilkadziesiąt lat będzie to już zjawiskiem powszechnym. Budując swój portfel inwestycyjny, budujemy także majątek dla przyszłych pokoleń.

🟢 Mój majątek netto – jak obliczyć swoją wartość finansową?

Na koniec temat coraz bardziej modny na świecie w Polsce, czyli ESG. To nic innego jak inwestowanie w zgodzie z kryteriami dotyczącymi środowiska naturalnego, kwestii społecznych czy regulacyjnych. Inwestując w odpowiedni z naszymi wartościami sposób, możemy wpłynąć na świat, w którym żyjemy.

7. Warto inwestować, by poznać nowych ludzi

Inwestor indywidualny nie znaczy samotny. Polska społeczność inwestorska to tysiące ludzi, którzy mniej lub bardziej aktywnie zarządzają swoimi pieniędzmi. Największa i najstarsza w Polsce organizacja zrzeszająca inwestorów to Stowarzyszenie Inwestorów Indywidualnych, które funkcjonuje nieprzerwanie od 1999 r.

Każdego roku organizujemy szereg wydarzeń, które wrosły już w krajobraz polskiego rynku. Sztandarowym przykładem jest konferencja WallStreet, która jest największym w kraju spotkaniem inwestorów z przedstawicielami spółek, instytucji finansowych i nadzorujących rynek. Obecnych i przyszłych inwestorów zapraszamy też na darmowe Forum Finansów i Inwestycji – największe w Polsce wydarzenie dotyczące tej tematyki.

🟢 Zostań członkiem SII. Zobacz wynikające z tego korzyści

Dodatkowo, członkowie Stowarzyszenia Inwestorów Indywidualnych mogą wziąć udział w dniach inwestora organizowanych przez rozmaite spółki. Wspólnie odwiedziliśmy już m.in. kopalnie KGHM, fabrykę obuwia CCC, elektrownię wodną Grupy Energa, rafinerię PKN Orlen w Płocku czy koksownię JSW. To niezapomniane przeżycia, których nie dostarczy żadne biuro podróży!

Jako Stowarzyszenie Inwestorów Indywidualnych jesteśmy również obecni na wielu innych konferencjach i spotkaniach, które każdego roku odbywają się w całej Polsce, w tym w siedzibie Giełdy Papierów Wartościowych w Warszawie. Każde z tych wydarzeń to możliwość nawiązania nowych kontaktów, zarówno prywatnych, jak i biznesowych.

|

|

|

|

|

|

|

|

🟢 Dołącz do Stowarzyszenia Inwestorów Indywidualnych już dziś. Zdobywaj wiedzę, poznawaj ludzi i korzystaj z atrakcyjnych zniżek.